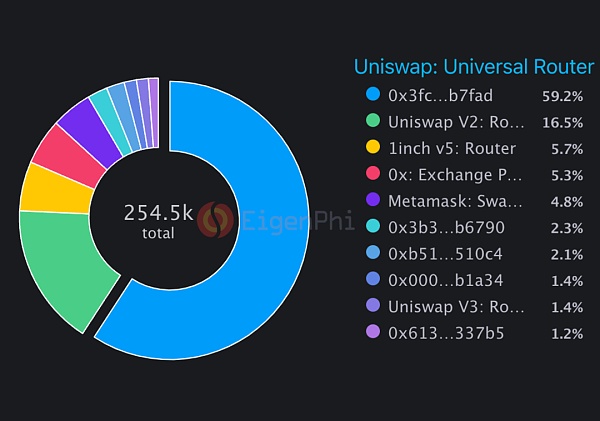

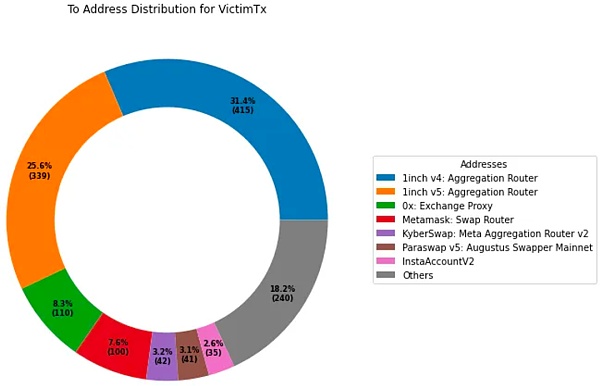

وفقًا لبيانات من Eigenfi، يمكن العثور على أن أكثر من نصف معاملات العناوين ذات رقم txn الضحية أكبر من 20 تتفاعل مع مجمع 1 بوصة لتوجيه المعاملات، كما هو موضح في الشكل أدناه. باعتبارها أداة تجميع، لا توفر 1inch السيولة للمستخدمين بشكل مباشر لإكمال المعاملات، ولكنها توجه الأوامر إلى حلول السيولة في منصات DEX الأخرى. يوفر وضع Fusion الخاص به ثلاثة خيارات:

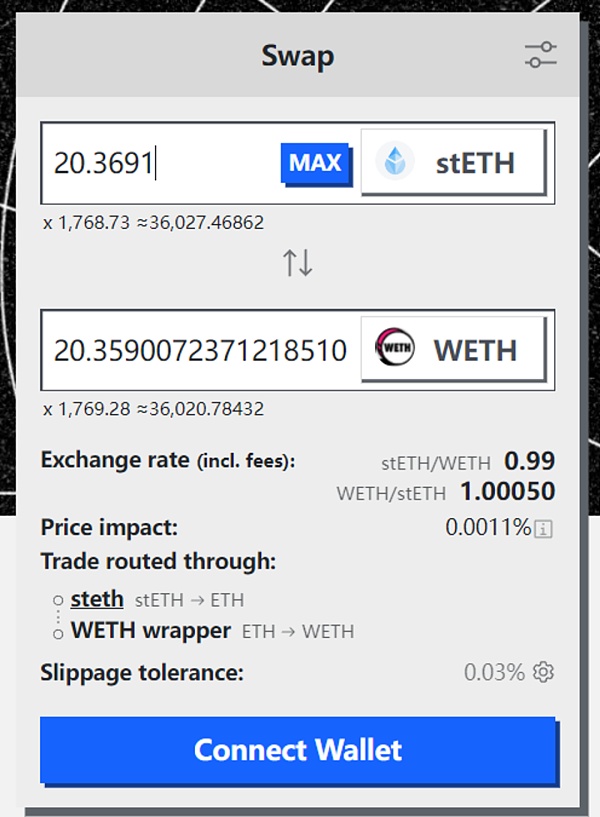

ببساطة، قد يحقق وضع Fusion مقاس 1 بوصة معاملات سريعة على حساب الانزلاق الكبير، مما يؤدي إلى إبطاء وقت انتظار المستخدمين للتداول. على الرغم من أن الواجهة الأمامية لـ DODO قامت بحماية المستخدمين بشكل صارم من الانزلاق، وذلك باستخدام نسبة تسامح افتراضية للانزلاق تبلغ 0.01% للعملات المستقرة وتسامح افتراضي للانزلاق بنسبة 0.5% للعملات السائدة مثل BTC وETH. ومع ذلك، فإن التوجيه مقاس 1 بوصة لا يحمي المستخدمين من الانزلاق، وهو السبب الأساسي وراء تعرض المعاملات المجمعة مقاس 1 بوصة للخطر.

في إعدادات الانزلاق التقليدية، تعتمد معظم منصات DEX قيم انزلاق ثابتة، مثل نسبة 0.3% المقدمة من Uniswap. يحتوي هذا الإعداد الثابت على قيود معينة، وسيؤدي حدوث عكس المعاملات إلى الإحباط والخسائر المحتملة للمستخدمين. من ناحية أخرى، خلال فترات التقلبات الأقل، قد يكون هذا الإعداد مرتفعًا جدًا، مما يترك التجارة عرضة لهجمات MEV.

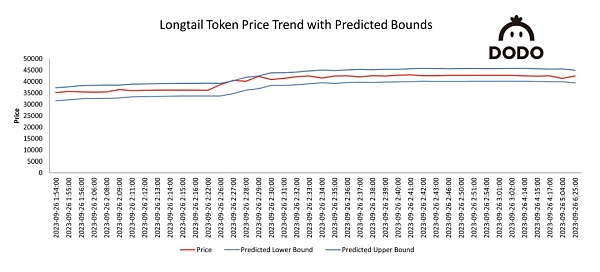

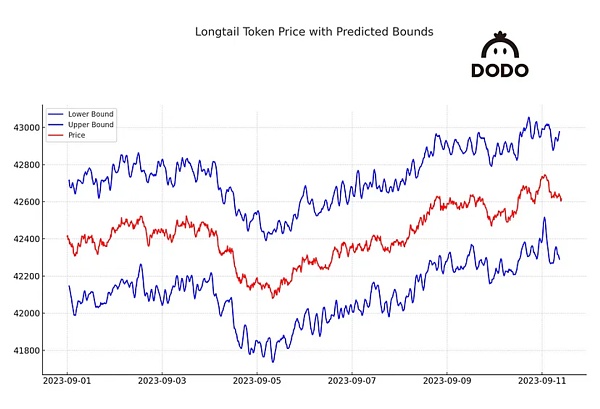

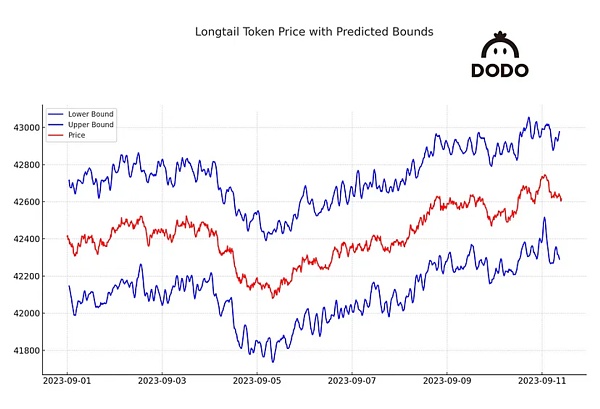

مخطط "الانزلاق الديناميكي": الحدود بين أسعار الأصول طويلة الأجل والتنبؤات، المصدر: @DODO

3.PancakeSwap - "Uniswap" لسلسلة BNB

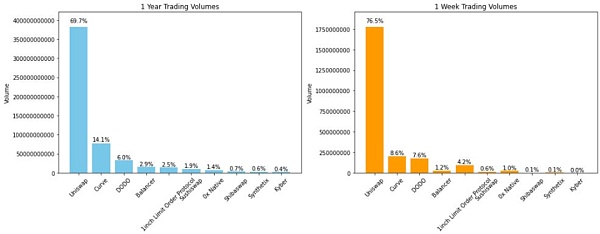

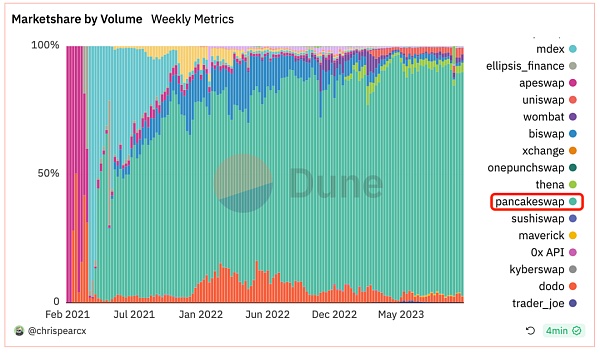

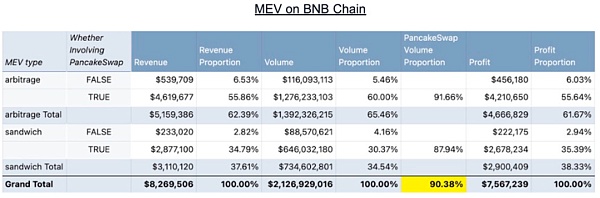

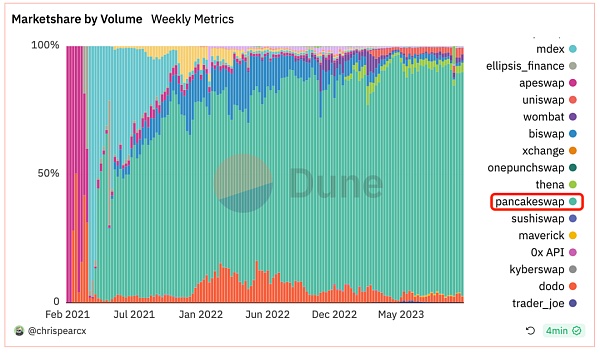

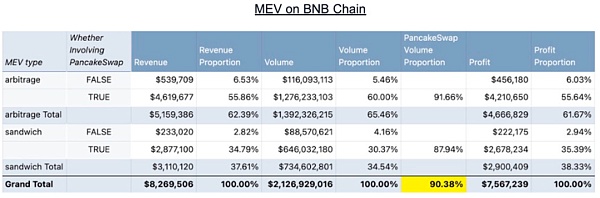

لطالما كانت PancakeSwap هي بورصة DEX ذات ثاني أكبر حجم تداول بعد Uniswap، تبلغ الحصة حوالي 15%. في سلسلة BNB، تعد Pancake عملاقًا مطلقًا، حيث تحتكر حوالي 90% من حصة السوق. يتوافق هذا مع بيانات MEV الإحصائية الخاصة بـ EigenPhi، حيث يأتي أكثر من 90% من إجمالي MEV في سلسلة BNB من نشاط يتضمن PancakeSwap. الميزات البارزة لـ MEV على PancakeSwap هي:

الحصة السوقية للبروتوكولات المختلفة في سلسلة BNB، المصدر: Dune

توزيع دخل MEV، ونسبة وحصة Pancakeswap على سلسلة BNB، المصدر: EigenPhi

< strong>3.1 يحتوي Pancakeswap v3 على نسبة MEV أصغر بكثير في سلسلة BNB

إن موقع Panacakeswap المهيمن في سلسلة BNB يشبه تمامًا Uniswap في سلسلة Etherum، وتصميم الآلية للاثنين ليست مختلفة تماما.مختلفة. من الصعب بطبيعة الحال استنتاج أن أداء Pancakeswap v3 على سلسلة BNB سيكون متسقًا مع أداء Uniswap V3 على سلسلة Etherum.

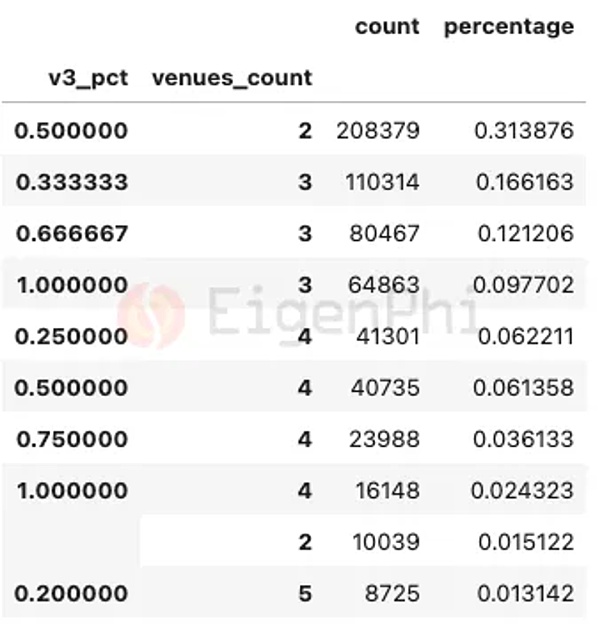

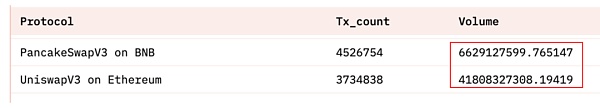

ومع ذلك، وفقًا لبيانات EigenPhi في "PancakeSwap V3's Ascendancy in the MEV Market - A Comprehensive Study"، فإن عدد هجمات المراجحة على Pancakeswap v3 على سلسلة BNB يمثل 7.65% فقط من إجمالي المعاملات. ويمثل عدد هجمات الساندويتش 1.92% فقط من إجمالي المعاملات، في المقابل، ظلت نسبة Uniswap V3 من حجم معاملات MEV على سلسلة Etherum مستقرة نسبيًا عند حوالي 50% إلى 60%. هناك تفسيران محتملان لهذه الظاهرة:

المرافق الأساسية للسلسلة. عند مقارنة نسبة معاملات MEV لـ PancakeSwap V3 على سلسلة BNB وسلسلة ETH. وقد وجد أن هناك نسبة 9.4% من MEV في سلسلة BNB و30.3% في سلسلة ETH. وهذا يعني أن سلسلة ETH وسلسلة BNB لهما أنظمة بيئية مختلفة لـ MEV.

ثراء البروتوكول. PancakeSwap هو البروتوكول الرئيسي في سلسلة BNB، بينما في سلسلة ETH، تكون البروتوكولات أكثر تنوعًا وثراءً، مما يوفر المزيد من فرص MEV.

وسطاء MEV. في Uniswap، تُعد هجمات الساندويتش المصدر الرئيسي لـ MEV، بينما تكون نادرة في PancakeSwap. الخدمات الوسيطة مثل Flashbots تجعل عملية استخراج MEV أسهل بكثير على Ethereum. ومع ذلك، فإن هذه الخدمات ليست ناضجة بما فيه الكفاية على سلسلة BNB.

البنية التحتية للمركبات الكهربائية الخفيفة. قدمت Ethereum آليات مثل MEV-Boost وMEV-Boost Relay لتشجيع المزيد من المدققين على الانضمام. تجعل هذه المرافق عملية استخراج MEV أكثر كفاءة بالنسبة للمدققين. لدى Ethereum أكثر من 820 ألف أداة تحقق بينما تمتلك سلسلة BNB 29 فقط.

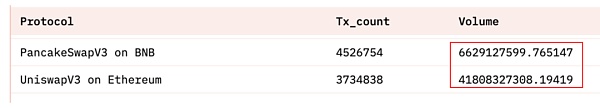

تأثير حجم المعاملات. من الاستنتاج العالمي لـ Uniswap، يمكننا أن نعرف:في ظل نفس الظروف، ترتبط نسبة نشاط MEV بشكل كبير بحجم المعاملات الكبير. من المرجح أن تولد الصفقات ذات الحجم الأكبر فرصًا للمركبات الكهربائية المتوسطة الحجم وأكبر في حجم المركبات الكهربائية المتوسطة وإيراداتها. عند مقارنة حجم المعاملات لكل معاملة على السلسلتين، يمكن أيضًا ملاحظة ذلك بوضوح: حجم المعاملات على سلسلة ETH يبلغ حوالي 10 أضعاف حجم BNB.

مقارنة حجم معاملات PancakeSwapV3 على سلسلة BNB وUniswapV3 على Ethereum، المصدر: Dune

3.2 تعد هجمات الساندويتش على Pancakeswap v3 نادرة جدًا

يُظهر تقرير EigenPhi أيضًا أنه بالمقارنة مع PancakeSwap V2، فإن V3 تعد هجمات الساندويتش نادرة جدًا لدرجة أنها تمثل 2.32٪ فقط من إجمالي إيرادات ساندويتش. قد يأتي الاختلاف من ميزات آلية V3:

تعديل رسوم المعاملة:يقدم PancakeSwap V3 أربعة تداولات مختلفة مستويات الرسوم (0.01%، 0.05%، 0.25% و1%)، بينما لدى V2 مستوى رسوم واحد يبلغ 0.25%. قد يختار مزودو السيولة مستويات رسوم مختلفة بناءً على ظروف السوق وقدرتهم على تحمل المخاطر. قد يؤدي هذا التغيير الديناميكي إلى بيئة تجارية أكثر تعقيدًا، مما يجعل فرص MEV غير مستقرة حيث قد تتغير أنماط السيولة والتداول بمرور الوقت.

تحسين التوجيه الذكي: تم جلبه إلى محرك التداول عن طريق إضافة وظيفة التوجيه المقسم والقدرة على الاستفادة من كل السيولة الممكنة في البروتوكول التحسينات الشاملة. يجد جهاز التوجيه الذكي الجديد بذكاء أفضل طرق التجارة من خلال الاستفادة من سيولة PancakeSwap V3 وV2 وStableSwap، مع إمكانات التوجيه متعدد القفزات والتقسيم. من خلال تحسين توجيه التجارة والاستفادة من مصادر السيولة المتعددة، قد يقلل PancakeSwap V3 من الربحية المحتملة لتداول واحد. ونظرًا لأن المعاملات تتم عبر مجموعات متعددة، فقد يؤدي ذلك إلى جعل فرص MEV المحتملة أكثر تعقيدًا وصعوبة استغلالها. سيعمل التوجيه الذكي أيضًا على الاستفادة من السيولة التي توفرها عمليات تكامل صانع السوق لتزويد المتداولين بأفضل الصفقات. يمكن للمستخدمين تحديد أو تعطيل مصادر سيولة معينة، مما يوفر للمستخدمين المزيد من المرونة. يؤدي هذا إلى تجنب سلوك التشغيل الأمامي أو الخلفي المحتمل لبعض التجمعات.

4.Curve - ملاذ المراجحة للأذكياء

تم إطلاق Curve في عام 2020 وهو مشهور بـ StableSwap. يختلف منحنى السعر الفريد عن منحنى صيغة المنتج الثابت، مما يسمح لمجموعته بمعاناة أقل من الانزلاق في سوق AMM للعملات المستقرة. يتمتع Curve بنظام بيئي قوي يسمح للمستخدمين بتبادل العملات المستقرة مع بروتوكولات DEX الأخرى برسوم وانزلاقات أقل. تشمل الأنشطة الرئيسية لشركة Curve ما يلي:

تبادل العملات المستقرة: تتضمن مجموعات السيولة الكلاسيكية 3pool وLUSD/3Crv وما إلى ذلك؛

الأصول المربوطة الثابتة: على سبيل المثال، يدعم Curve إثبات الحصة (PoS) الخاص بـ ETH والأصول الاصطناعية، وstETH، وfrxETH، وما إلى ذلك؛

الأصول المربوطة غير المستقرة: بعد Curve V2 ، يمكن للمستخدمين استرداد BTC وETH وUSDC في مجمع Tricrypto الخاص بـ Curve.

وهذا أيضًا يجعل MEV التي تحدث على Curve تتصرف بشكل مختلف:

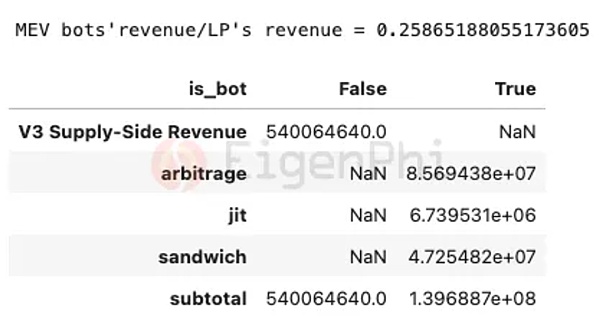

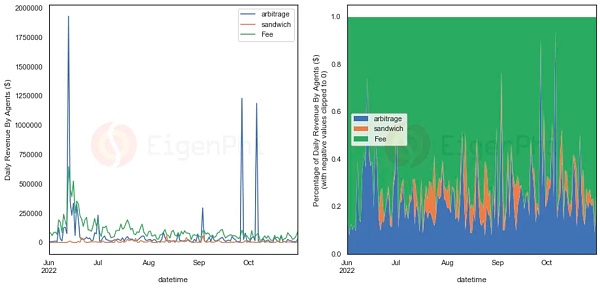

4.1 يمثل الدخل الناتج عن هجمات الساندويتش وروبوتات المراجحة 73% من دخل مجمع Curve، والمراجحة نشطة

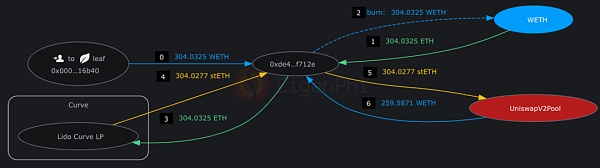

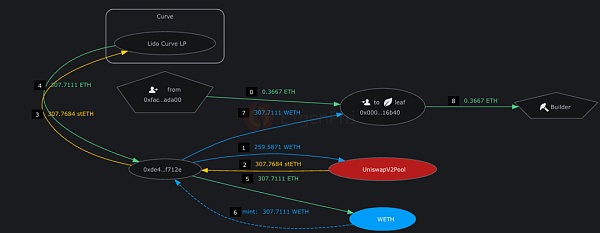

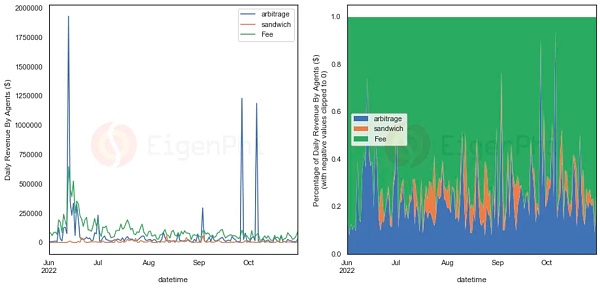

< توفر p>Curve's 3Pool، والمعروفة أيضًا باسم Tri-Pool، قدرًا كبيرًا من السيولة (حوالي 3.4 مليار دولار) لثلاثة من أفضل العملات المستقرة في DeFi. تتيح هذه السيولة العميقة وتحسينات Curve لشركة 3Pool بشكل عام توفير المسار الأكثر كفاءة لرأس المال لتبادل USDT وUSDC وDAI مقارنة بالبورصات اللامركزية الأخرى مثل Uniswap أو SushiSwap، وهو أمر مفيد بشكل خاص للمراجحين والمتداولين. مستثمر. وفقًا لـ EigenPhi، تمثل الإيرادات الناتجة عن هجمات الساندويتش وروبوتات المراجحة 73% من إيرادات مجموعة Curve. بالمقارنة بنسبة 25% في Uniswap، يمكن وصف نشاط MEV على Curve بأنه نشط للغاية. وفي الوقت نفسه، تمتلك شركة Curve مجموعة كبيرة وغنية من أزواج التداول من الأصول المرتبطة، وغالبًا ما تولد هذه المجموعات فرصًا ضخمة للمراجحة. قامت EigenPhi بإحصاء الإيرادات اليومية لروبوتات المراجحة وروبوتات الساندويتش، كما هو موضح في الشكل أدناه، وفي 13 يونيو 2022، تم فصل stETH وحقق روبوت المراجحة أرباحًا كبيرة.

مخطط خطي ونسبة هجوم الساندويتش ودخل المراجحة ودخل الرسوم في بروتوكول Curve مع مرور الوقت، المصدر: EigenPhi

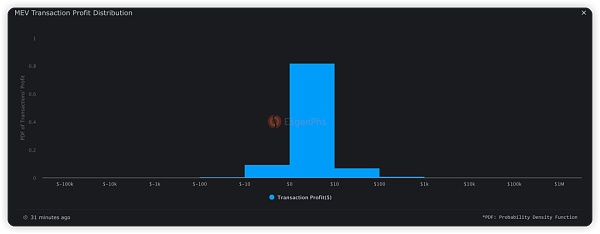

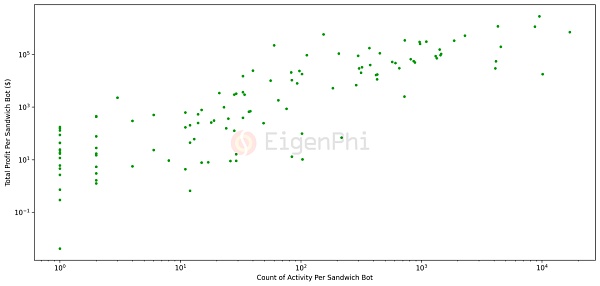

4.2 دخل الروبوت MEV 80% من يتم تحقيق الأرباح بنسبة 20% من الروبوتات

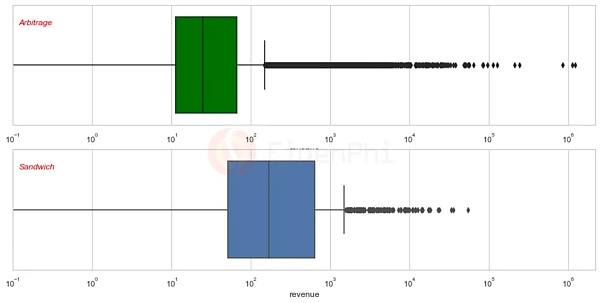

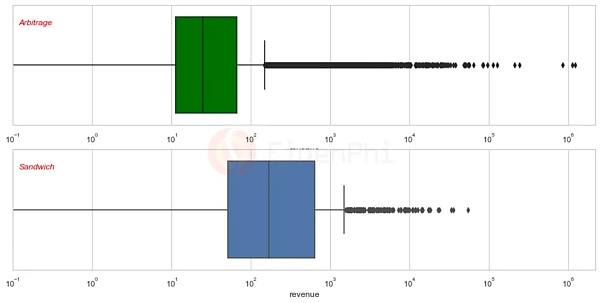

في التقرير "استنزاف إيرادات 10 ملايين في 5 أشهر: تأثير MEV على المنحنى"، رسمت EigenPhi توزيع إيرادات روبوتات المراجحة والساندويتش. مخطط مربع، كما هو مبين أدناه. كما يتبين من الشكل: الإيرادات الناتجة عن روبوتات MEV تظهر توزيعًا متفاوتًا. بالمقارنة مع التوزيع الطبيعي، فإن الذيل السمين يعني أن احتمالية الأحداث المتطرفة أعلى، أي أن الروبوتات "الذكية" عالية الربح تساهم بمعظم الإيرادات.

مخطط صندوق توزيع دخل المراجحة والساندويتش (الأشرطة الموجودة في المخطط المربع تمثل ربع النقاط، والخط الأوسط يمثل الوسيط)، المصدر: EigenPhi

وفقًا لبيانات أكثر تفصيلاً من EigenPhi، يمكنك العثور على أن الجزء العلوي 25% من روبوتات المراجحة تمثل أكثر من 94% من الإيرادات، وأعلى 25% من روبوتات الساندويتش تمثل 87.8% من الإيرادات. أطلق روبوت الساندويتش الأكثر ربحية 14 هجومًا فقط على الساندويتش، مما أدى إلى تحقيق أرباح إجمالية تزيد عن 46000 دولار أمريكي على مجمع Curve stETH باستخدام معاملتين فقط.

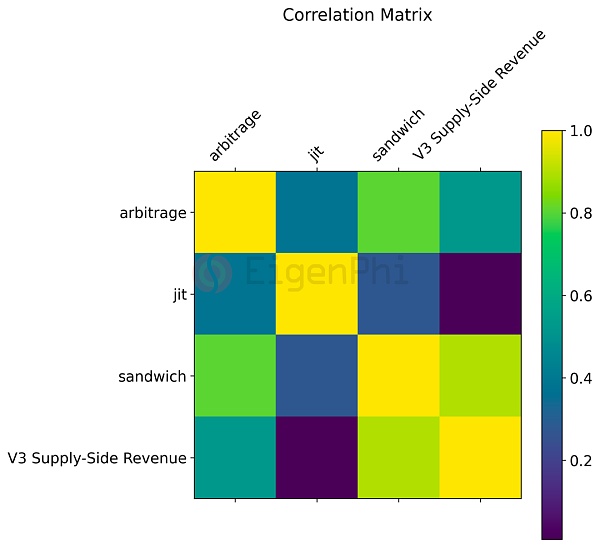

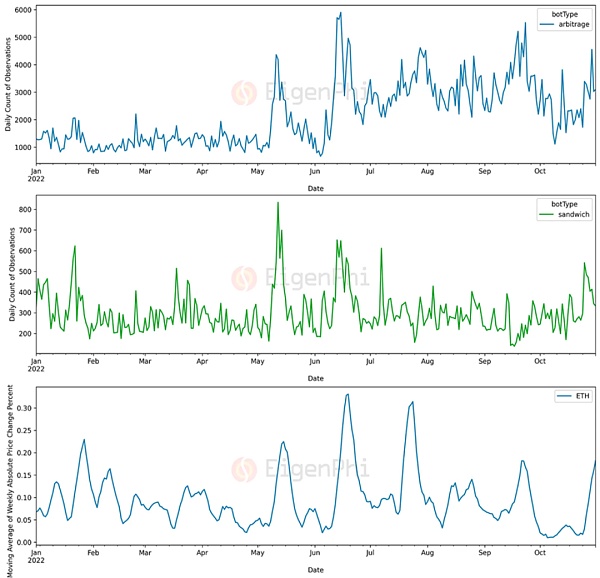

4.3 ترتبط فرص المراجحة بحدة تقلبات أسعار السوق، بينما لا ترتبط هجمات الساندويتش بتقلبات أسعار السوق

تستخدم EigenPhi ETH وBTC و CRV في التقرير تواتر تقلبات الأسعار لمدة 7 أيام عند مراقبة أنشطة المراجحة وروبوتات الساندويتش، وجدنا أن حدوث فرص تداول المراجحة يرتبط نسبيًا بحدة تقلبات أسعار السوق. ومع ذلك، يبدو أن الفرص المتاحة لروبوتات الساندويتش مستقلة عن تقلبات أسعار السوق. وهذا ليس هو نفس الاستنتاج العالمي الذي توصلت إليه Uniswap (معامل الارتباط الخاص به هو 0.6)، وهو ما قد يعني أنه حتى في ظروف السوق المتقلبة، فإن روبوتات الساندويتش التي ليست ذكية بما فيه الكفاية لا تزال غير قادرة على إكمال الهجوم.

تم تأكيد هذه النتيجة بشكل متبادل مع 4.2. إلى جانب حقيقة أن دخل روبوتات المراجحة في 4.1 أعلى بكثير من دخل هجمات الساندويتش، ليس من الصعب استنتاج أنه بالمقارنة مع Uniswap، فإن هجمات الساندويتش في تجمع المنحنى أكثر صعوبة، كما أن روبوتات المراجحة ذات المهارات العالية لديها مساحة لا مثيل لها للعرض في المنحنى.

أحد الأسباب المحتملة هو أن شركة Curve توفر مجمعات سيولة متعددة الأصول مثل تجمع 3pool وTricrypto، مما قد يجعل تنفيذ هجوم الساندويتش على Curve أكثر تعقيدًا مقارنة بهيكل مجمع السيولة البسيط الخاص بـ Uniswap. قد تقدم مجموعات الأصول المتعددة متغيرات وديناميكيات إضافية قد تجعل من الصعب على المهاجمين التنبؤ بالأسعار والتلاعب بها بشكل فعال. ويمكن ملاحظة ذلك أيضًا في التوزيع الضئيل لإيرادات المركبات الكهربائية الصغيرة، حيث تساهم الروبوتات المربحة للغاية في المقدمة بالغالبية العظمى من إيرادات المركبات الكهربائية الصغيرة.

السبب الآخر هو أن Curve تحتوي على مجموعة أكبر من العملات المستقرة، مما يعني أن فرصة الشطيرة ستكون أقل اعتمادًا على تقلبات أسعار السوق. توفر مجموعة كبيرة وغنية من أزواج تداول الأصول المرتبطة فرصًا للمراجحة.

الظل الواضح: حل DEX MEV

كما يمكن فهمه مما سبق، قد تكون هناك اختلافات كبيرة في توزيع MEV في مختلف آليات DEXs والشركات. تؤثر التقنيات المختلفة على توزيع وحجم المركبات الكهربائية المتوسطة الحجم. سواء كان الأمر يتعلق بالبنية التحتية للسلسلة، أو خوارزمية التحسين، أو ابتكار آلية DEX نفسها، فإن السوق يبحث عن حلول للتغلب على MEV. لقد حاولنا تلخيص الأنواع الخمسة التالية من الحلول.

1. عقد RPC الخاصة

الشرط الضروري لـ MEV هو الرؤية غير المسموح بها لتجمع الذاكرة العامة، ويمكن توجيه المعاملات من خلال عقد RPC الخاصة مباشرة لمقترحي كتلة المنطقة، مما يحمي أنفسهم بشكل فعال من مجموعة الذاكرة العامة وتنفيذ المعاملات قبل المتسابقين الأوائل الخبيثة.

PropellerRPC هو حل RPC للتوصيل والتشغيل. بعد تلقي معاملة المستخدم، سيبدأ PropellerSolver الذي تم إعداده خصيصًا الخوارزمية للبحث تلقائيًا عن عمليات التراجع المحتملة. إذا تم العثور على عمليات التراجع المحتملة، فسوف تقوم PropellerRPC بتجميع tx الأصلي وإرساله بشكل خاص إلى المنشئ "الصادق"، وإعادة جميع الأرباح التي تم إرجاعها للمستخدمين. نظرًا لأنه يتم إرسال RPCs بشكل خاص إلى منشئي الكتل، فلا يمكن للباحثين استباق المعاملة أو الوقوع في منتصفها. عندما تتم مراقبة المنشئين بحثًا عن سلوك غير لائق، مثل إعادة المنشئين طلب tx على حساب المستخدمين، سيتم إدراج هؤلاء المنشئين في القائمة السوداء باعتبارهم "غير أمينين".

MEV-Share هو بروتوكول مفتوح المصدر يوفر إطارًا للمستخدمين والمحافظ والتطبيقات لاستيعاب MEV التي تم إنشاؤها بواسطة معاملاتهم. على وجه التحديد، يتم تنفيذه من خلال ما يسمى بمزاد تدفق الطلب. فهو يسمح للمستخدمين بمشاركة البيانات بشكل انتقائي حول صفقاتهم مع الباحثين، الذين يقدمون بعد ذلك عرضًا لإدراج هذه الصفقات في الحزم. يمكن للمستخدمين اختيار كيفية إعادة توزيع عروض أسعار البحث، مثل أنفسهم أو المدققين أو الأطراف الأخرى. تعتبر MEV-Share جديرة بالثقة، ومحايدة، وغير مسموح بها للباحثين، ولا تفضل أي منشئ كتل واحد. تم تصميمه لتقليل التأثير المركزي لتدفق الطلبات الحصري على Ethereum مع تمكين المحافظ ومصادر تدفق الطلبات الأخرى من المشاركة في سلسلة التوريد MEV. يمكن للمستخدمين إرسال المعاملات إلى عقد Flashbots MEV-Share لكسب المبالغ المستردة من MEV-share.

الفرق الأساسي بين PropellerRPC وMEV-Share هو أن أحدهما يستخدم خوارزمية، وقد يتراجع البحث لإرجاع الأرباح إلى المستخدمين؛ ويستخدم الآخر مزادًا لإشراك جميع الباحثين وإرجاع الأرباح للمستخدمين من خلال كامل مسابقة. . جوهر MEV الذي يمنعه كلاهما هو تجاوز تجمع الذاكرة العامة وإرسال معاملات المستخدمين بشكل خاص لإبطاء MEV. تحتوي معظم DEXs على عقد RPC خاصة مدمجة ليتمكن المستخدمون من تمكينها واختيارها.

2. ابتكار الآلية - مزاد تغليف الطلب

لا يحتاج المستخدمون إلى إرسال معاملة لإرسال معاملة، ولكن يحتاجون إلى إرسال طلب موقع. . يتم تجميع جميع الطلبات المفتوحة في دفعة واحدة وتسليمها إلى المحلل للعثور على الحل الأمثل. يأتي مسار التحسين من صدفة الرغبات (CoW) خارج السلسلة من ناحية، ويعتمد على السيولة الموجودة على السلسلة من ناحية أخرى. تختار طريقة المزاد الهولندية الحل الأفضل، ويتم تقديم الغاز للدفع من طرف ثالث نيابة عن المستخدم. تسمح المزادات المجمعة للمعاملات ضمن الدفعة بأن يكون لها نفس سعر المقاصة الموحد، لذلك ليست هناك حاجة لعمال المناجم لإعادة ترتيب المعاملات.

هناك العديد من الفوائد لتغليف الطلبات: تقليل فرصة تعجل الطلبات أو تجميعها، وتحسين الأسعار، وزيادة السيولة المتاحة، وتحسين توجيه المعاملات. للحصول على عرض توضيحي تفصيلي، يرجى الرجوع إلى تقريرنا الآخر " ما هو شكل DEX لنية CowSwap في المستقبل؟ 》. لكن هذا الأسلوب له عيبان واضحان:

من الصعب تحديد أي من حلول Solvers المختلفة هو الأمثل. بالنسبة لطلب واحد، من الواضح أنه من السهل زيادة دخل المستخدم إلى الحد الأقصى. ولكن إذا كان هناك العديد من المستخدمين في المعاملة، فمن الصعب الحكم على الحل بين المحللين. على سبيل المثال، قد يكون أحد الحلول جيدًا لـ A، ولكنه ليس جيدًا لـ B وC؛ ولكن قد يكون حل آخر جيدًا لـ B، ولكنه ليس جيدًا لـ A وC. السوق ليس متأكدًا بعد من وجود معيار لا مركزي وموثوق للحكم على حلول الحلول.

تقترح CoWSwap استراتيجية "تعظيم الفائض"، واختيار حل يمكنه إنشاء أكبر فائض إجمالي لجميع المستخدمين المشاركين لمعالجة الطلبات المجمعة. ويرتكز هذا النهج على مبدأ المثالية الجماعية وليس على مبدأ المثالية الفردية. في التشغيل الفعلي، يأخذ المحللون في الاعتبار جميع الأوامر من خلال التحسين الخوارزمي ويحاولون العثور على التطابق الأمثل الشامل، والذي قد يتضمن إكمال "مصادفات الطلب" المعقدة عبر أوامر متعددة للعثور على مجموعة تداول أكثر كفاءة بشكل عام، بحيث تزيد من الرضا التام لجميع المستخدمين. . ويمكن استخدامه كمرجع للبحث والدراسة.

سيكون وقت الانتظار أطول من وقت التنفيذ. بالنسبة للأهداف غير النشطة، قد تحدث تقلبات كبيرة في الأسعار أثناء انتظار التنفيذ بسبب تأثير منحنى AMM. ومع ذلك، توفر هذه الطريقة خيارًا أفضل للمشاركين الذين يقومون بمعاملات كبيرة، خاصة أولئك الذين لا يحتاجون إلى إكمال المعاملات على الفور، مثل DAO. فهو يسمح لهؤلاء المستخدمين بالتداول مع تنفيذ أفضل للسعر وتأثير أقل على السوق، مع إمكانية الحصول على حماية أفضل من الانزلاق وتحسين الرسوم من معالجة الدفعات. ويمكن لهذه الآلية أن توفر فوائد مالية كبيرة للمستخدمين الذين يسعون إلى تحقيق الفعالية من حيث التكلفة ويمكنهم تحمل فترات تسوية أطول. وهذا أيضًا هو السبب وراء حدوث ثلث حجم معاملات DAO على CoWSwap (المصدر: Dune).

3. ابتكار الآليات - أوامر الاستعانة بمصادر خارجية

كل من CoW وUniswapX و1inch fusion وما إلى ذلك تأمل جميعها في حل المشكلة المشكلة من خلال آلية الابتكار مشكلة MEV. إذا تم استخدام Uniswap كمعيار صناعي لـ DEX، فقد تكون حلول الطلبات الخارجية بمثابة اتجاه. لأنه أكثر ملاءمة لتسليم تنفيذ تدفق الطلب إلى حشو محترف. يقوم المستخدم بتوقيع أمر المعاملة، ويتم سحب منطق التنفيذ من السلسلة إلى خارج السلسلة، ويقوم الطرف المقابل بتنفيذ المعاملة والحصول على نتيجة معاملة مضمونة مسبقًا، والتي يضمنها ضمان التحقق من العقد الذكي.

على وجه التحديد، تقوم UniswapX بالاستعانة بمصادر خارجية لتعقيد التوجيه إلى حشوات خارجية. تتنافس هذه الحشوات على استخدام السيولة الموجودة على السلسلة (مثل Uniswap v2 أو v3) أو مجمع السيولة الخاص بها لتنفيذ معاملات المستخدمين أثناء دفع الغاز للمستخدمين. يمكن لأي شخص أن يصبح طرفًا ثالثًا في بورصة UniswapX، وتضمن قيمة تسعير المزاد الهولندي أفضل الأسعار. تقوم CoWSwap بتجميع المعاملات، وتصنيف حلول الحلول، ومنح حقوق تنفيذ المعاملة. 1 بوصة يشبه UniswapX، فيما عدا أن المحلل يسمح بالحل بالترتيب الزمني.

خاصة بعد إطلاق Uniswap v4، ونظرًا للطبيعة الخاصة لـ Hook، سيظهر عدد كبير من المجمعات التي تحتوي على نفس أزواج العملات. بدون أدوات قوية، يكاد يكون من المستحيل على المستخدمين العثور على الطريق الأمثل بأنفسهم عند مواجهة الرياضيات المعقدة لـ AMM. لذا فإن طريقة الاستعانة بمصادر خارجية للأوامر هي في الواقع الاستعانة بمصادر خارجية للتوجيه والتنفيذ في السوق، ونقول، من يمنحني أفضل تنفيذ يمكنه التداول.

تكمن صعوبة هذا الحل في التأكد من أن هذه الحلول/الحشوات تتصرف كما هو متوقع.

أحد الحلول هو تقديم آلية السمعة: من خلال المراقبة، إذا أساءوا التصرف، فسيتم عزلهم عن تدفق الطلب، ويجب عليهم دفع غرامة لإعادة القائمة.

الحل الآخر هو إنشاء سوق شديدة التنافسية. في هذا السوق، يمكن تنفيذ أوامر المستخدم بدون إذن، مما يعني أنه يمكن لأي شخص المشاركة. من خلال الاستفادة من MEV-Share، يمكن تسهيل التعاون غير المصرح به بين المستخدمين أو موفري تدفق الطلبات وMEV Searcher مع حماية الخصوصية والالتزام. على المدى الطويل، سيؤدي هذا التنفيذ غير المصرح به إلى زيادة القدرة التنافسية للسوق بشكل كبير، وبالتالي توفير أسعار أفضل للمستخدمين.

هناك صعوبة أخرى وهي: كيفية قياس الأداء الأفضل؟

خط الدفاع الأول، المضمون دائمًا، هو السعر المحدد الذي تحدده في الطلب. خط الدفاع الثاني هو EBBO (أفضل عرض ومزايدة في Exchange) للحصول على أفضل سعر مرئي على السلسلة، أي مع الأخذ في الاعتبار عروض الأسعار من DEXs مثل Uniswap وBalancer وما إلى ذلك.

نظرًا لوجود تجمعات ذاكرة خاصة، قد يكون توفير التنفيذ الأمثل مقيدًا بأذونات الوصول إلى تجمع الذاكرة. من أجل حل هذه المشكلة، يمكنك التفكير في تنفيذ SUAVE. تهدف بنية التوصيل والتشغيل هذه إلى توفير مجموعة ذاكرة مشتركة وشبكة بناء كتلة لجميع سلاسل الكتل. في عملية بناء الكتل (بناء الكتل)، ستكون السلسلة يتم أخذ جميع المعلومات المعلقة بعين الاعتبار.

4. تحسين الانزلاق

من أجل تجنب فشل المعاملة، غالبًا ما تقوم DEX بتعيين انزلاق افتراضي أعلى، مثل يوفر Uniswap انزلاقًا افتراضيًا بنسبة 0.3%. ومع ذلك، فإن إعدادات الانزلاق الثابت لها قيود، فإذا كان الانزلاق صغيرًا جدًا، فقد تفشل المعاملة، وإذا كان الانزلاق كبيرًا جدًا، فقد يتسبب ذلك في خسائر للمستخدم. في ظل ظروف سوق معينة، يمكن أن تؤدي هذه الإعدادات الثابتة إلى عمليات سحب شديدة للتداول، مما يسبب الإحباط والخسائر المحتملة للمستخدمين.

يمكن لأحدث انزلاق ديناميكي لـ DODO استنادًا إلى نموذج التنبؤ بالسلاسل الزمنية أن يوصي بالانزلاق المناسب لتجنب خسائر المستخدم مع ضمان معدل النجاح. ويستخدم نموذج ARIMA، وهو عبارة عن توقع قوي ومثبت للسلاسل الزمنية مع انزلاق ديناميكي أظهر دقة بنسبة 98٪ في الاختبار الخلفي. مصممة لمساعدة المستخدمين على تقليل الخسائر المحتملة أثناء عملية التبادل مع الحفاظ على معدل نجاح مرتفع.

حتى بالنسبة للعملات المعدنية طويلة الذيل المعروفة بـ "عدم القدرة على التنبؤ"، فإن 95.8% من الأسعار الفعلية اتبعت بشكل وثيق فترة الثقة المتوقعة. وكان الأداء أفضل عند اختباره في ظل ظروف سوق أكثر استقرارًا، حيث ظلت 97.2% من الأسعار الفعلية ضمن فترات الثقة المتوقعة. ومن خلال إظهار مرونة نموذجها، يمكنها التكيف بسلاسة مع اتجاهات السوق المختلفة.

مخطط "الانزلاق الديناميكي": التنبؤ بالأسعار والاتجاه الفعلي للعملات طويلة الذيل أثناء تقلبات السوق، المصدر: @DODO

< /p >

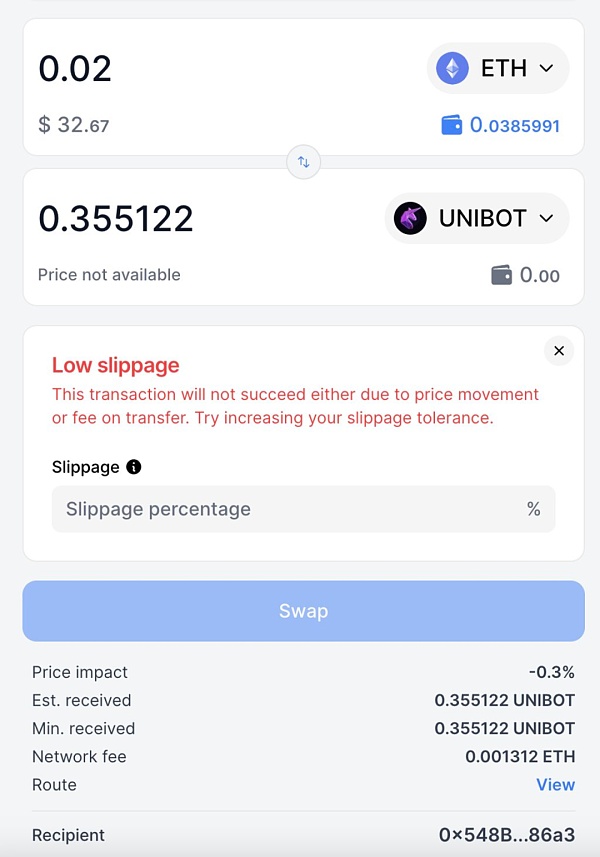

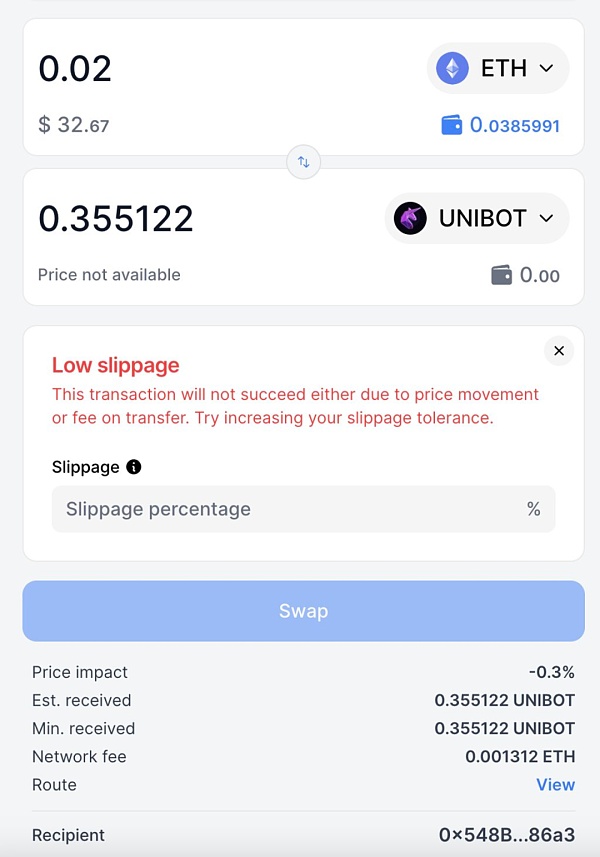

أطلقت Sushiswap وظيفة الكشف تلقائيًا عن "الرموز المميزة الخاضعة للضريبة" (الرموز المميزة الخاضعة للضريبة هي رموز مميزة مع "ضرائب" المعاملات، أي شراء أو بيع أو تحويل رسوم إضافية عند استخدام الرموز المميزة) . إذا كانت واجهة المستخدم تقول "انخفاض الانزلاق: قد لا تنجح هذه المعاملة بسبب تغيرات الأسعار أو رسوم التحويل" كما هو موضح أدناه، فقد يكون رمزًا مميزًا خاضعًا للضريبة. عند هذه النقطة، يجب إضافة النسبة المئوية لضريبة الرمز المميز إلى التسامح الأصلي.

قد تؤدي الرموز المميزة لضريبة التداول المنخفضة الانزلاق إلى فشل عمليات التداول، المصدر: SushiSwap

5. الشفافية

تقوم DEX بتوجيه الأوامر إلى العقد الخاصة بدلاً من مجمعات التداول العامة. تؤدي حماية المستخدمين أيضًا إلى خلق مخاطر نظامية. تسعى Flashbots جاهدة إلى أن تكون غير مسموح بها لجميع المشاركين في السوق. يمكن للمستخدمين اختيار مكان إرسال تدفق الطلب وإلى أي منشئي المحتوى عند استخدام Flashpots Protect.

تكمن صعوبة هذا الحل في كيفية إزالة لعبة القط والفأر مع الباحثين من تصميم النظام، أي دون إنفاق الكثير من الوقت والاستثمار والموارد لتحديد متى يكون شخص ما في الموقع. نظام سوء السلوك الفعلي. إنه نظام لا يتطلب الإشراف، ولا يتطلب وجود موارد بشرية ثابتة في النظام لمعرفة ما إذا كان يعمل بشكل صحيح.

مكتوب في النهاية

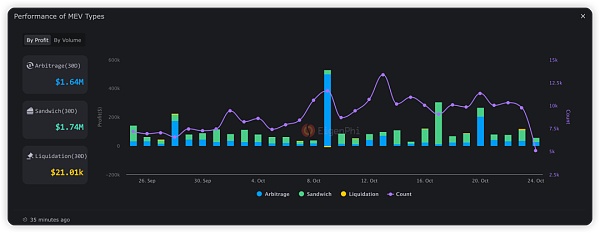

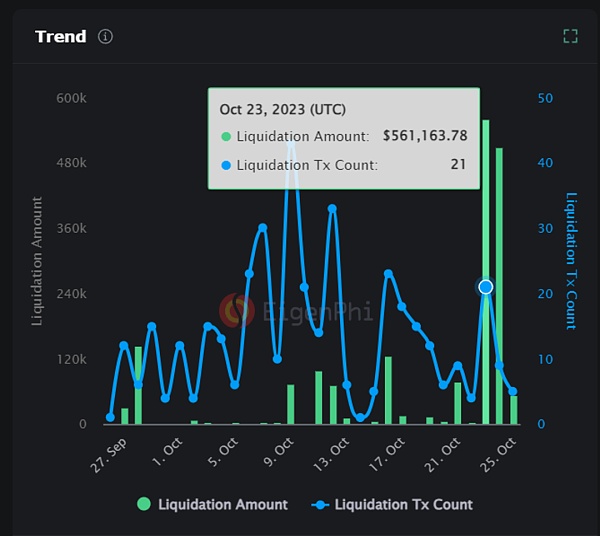

تنضح كعكة MEV من الغابة السوداء برائحة مغرية. وقد وصلت أرباح DEX MEV خلال الثلاثين يومًا الماضية إلى ملايين الدولارات، مما يعني أن خسائر المستخدمين لا تزال كبيرة نسبيًا. بعد شرح عملية MEV بالتفصيل، توصلنا أيضًا إلى الشروط اللازمة لـ MEV (مع أخذ هجوم الساندويتش كمثال): 1. تحفيز انحراف السيولة 2. المعاملات التسلسلية 3. التأكد من عدم تجاوز نطاق الانزلاق. في طلب المعاملات، يحتاج القائمون بالتعدين إلى دفع رسوم لرشوة عمال المناجم للتأكد من أن Back-run يتبع الضحية، مما يؤدي إلى تعظيم الأرباح مع ضمان عدم استباقها واستغلالها من قبل روبوتات MEV الأخرى. تعد رشوة عمال المناجم بمثابة تكلفة كبيرة/رئيسية لـ MEV Bot، كما أن إطلاق رحلات السيولة دون تجاوز نطاق الانزلاق بعد الهجوم يشكل أيضًا متطلبات حسابية صعبة لـ MEV Bot. يتم تكبد التكاليف المتبقية في مرافق الأجهزة لضمان إمكانية بث المعاملات المجمعة إلى العقد حول العالم في وقت قصير.

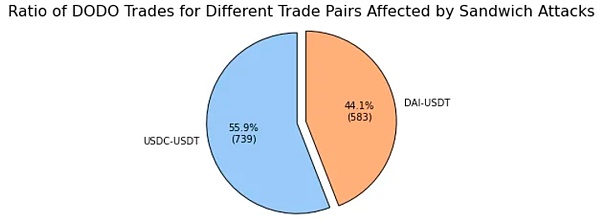

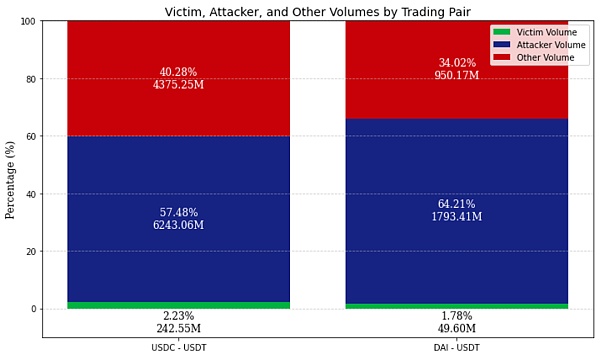

قم بدراسة عميقة لأسباب MEV في DEX، والتي هي مرتبطة ولكنها مختلفة. بأخذ Uniswap كمعيار، هناك بعض الاستنتاجات العالمية. على سبيل المثال، كلما زادت تقلبات السوق، زاد تكرار وربح هجمات الساندويتش وهجمات المراجحة؛ ويميل مبلغ الربح للمجموعات ذات حجم المعاملات الأكبر إلى أن يكون أكبر؛ ويرتبط دخل MEV بشكل إيجابي بـ "جهد" روبوت MEV. ومع ذلك، فإن كل DEX له خصائصه الخاصة، وبناءً على ذلك، يطور كل DEX توزيعه الفريد الخاص به في حدوث MEV. على سبيل المثال، لدى شركة Curve مجمع متعدد العملات وثروة من أزواج تداول الأصول المرتبطة. والمراجحة مربحة بشكل خاص في Curve، ولا تتأثر بسهولة بتقلبات السوق، مما يجعل المراجحة صعبة. مثال آخر هو أن DODO يركز على تداول أزواج العملات المستقرة، ويستخدم صناعة السوق النشطة لتوفير عمق سيولة ممتاز، مما يسمح لهجوم ساندويتش MEV بالاستفادة منه، والمساهمة بنسبة 60٪ من إجمالي حجم تداول DODO. تثبت مقارنة أداء PancakeSwap على BNB وEtherum أن الخصائص الميكانيكية لـ DEX ليست المتغير الوحيد الذي يؤثر على توزيع MEV، حيث ستؤدي البنية التحتية للسلسلة العامة وعدد البروتوكولات أيضًا إلى تغيير توزيع MEV لـ DEX. على سبيل المثال، تحتوي سلسلة Etherum على بروتوكولات أكثر ثراءً من سلسلة BNB، مما يوفر خيارات أكثر لهجمات MEV، وبالمقارنة، فإن حدوث MEV أكثر كثافة أيضًا. قد تعتمد أيضًا قيمة MEV الأعلى على Etherum مقارنة بسلسلة BNB في Pancakeswap على امتلاك Etherum لتصميم أساسي أكثر اكتمالًا يوفر أدوات لـ MEV.

في مواجهة الموقف المذكور أعلاه لـ DEX MEV، بدءًا من DEX وحتى البنية التحتية، يبحث عالم Web 3 بنشاط عن الحلول. لقد قمنا بجمع وتجميع 5 أنواع من الحلول: عقد RPC الخاصة، ومزادات تعبئة الطلبات، والأوامر الخارجية، وتحسين الانزلاق والشفافية. وتأمل جمهورية الصين الشعبية الخاصة في خنق اكتشاف MEV من خلال تجاوز الرؤية غير المصرح بها في مجمعات الذاكرة العامة. تعد مزادات تعبئة الطلب وأوامر الاستعانة بمصادر خارجية من ابتكارات الآلية. يقوم الأول بحزم وتنفيذ أوامر مفتوحة متعددة، ومن خلال مصادفة الطلب وسعر المقاصة الموحد، فإنه يعمل على تحسين الكفاءة مع منع MEV bot من استخدام طلب المعاملات للتلاعب بالأسعار. المشروع التمثيلي هو CoWSwap؛ حيث يقوم الأخير بتسليم الأوامر إلى أي محلل دون إذن. بعد المنافسة الكاملة في السوق، يتم اختيار الحل الأكثر فائدة للمستخدمين وتنفيذه، ويتم استخدام "الالتفاف" لإبطاء روبوتات MEV من فعل الشر. المشروع التمثيلي هو UniswapX. تحسين الانزلاق هو في الأساس تحسين المنتج. المشروع التمثيلي هو "الانزلاق الديناميكي" الخاص بـ DODO. يضمن الانزلاق الذكي الموصى به معدل النجاح مع السماح لهجمات الساندويتش بالاستفادة منه. الشفافية هي رؤية Flashbots، فمن خلال تصميم النظام، تتألق أوامر المستخدم في الغابة السوداء تحت أشعة الشمس وتحافظ على التشغيل الطبيعي بطريقة خاضعة للإشراف الذاتي.

JinseFinance

JinseFinance