Indonesia Shuts the Door on Temu To Protect Local Businesses

Indonesia has firmly rejected the entry of e-commerce platform Temu, citing fears that it could harm the country's micro, small, and medium enterprises (MSMEs).

XingChi

XingChi

来源:Gryphsis Academy

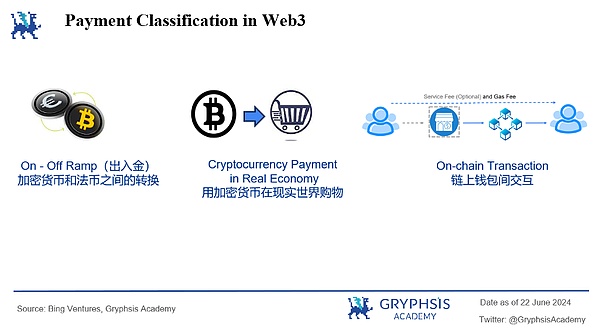

支付是加密货币生态系统中的关键场景,每天链上链下都有数万笔加密货币支付在发生。一个新的加密货币通常会因其实际的支付用途而增值,支付也成为连接 Web2 世界和 Web3 世界的重要桥梁。

在 Web3 支付这门生意中,有人靠提供支付通道赚得盆满钵满,另一些人则专注于打造更安全的钱包技术。那么,在 Web3 世界中,资金究竟是如何转移的呢?本文将带你深入了解 Web3 支付行业中的各种业务场景和项目。

去年 8 月,Paypal 宣布推出与美元挂钩的稳定币“ Paypal USD ”,用于转账、支付等业务;今年四月,金融基础设施平台 Stripe 表示,稳定币支付将在几周内集成至其支付套件中,并将于今年夏季开始支持 USDC 支付;六月,万事达卡宣布首次推出点对点交易的基础设施功能 Mastercard Crypto Credential,以便拉美和欧洲用户在区块链上实现跨币种的跨境支付。传统支付行业巨头在这两年纷纷高调入局 Web3 支付行业,原因到底是为什么呢?

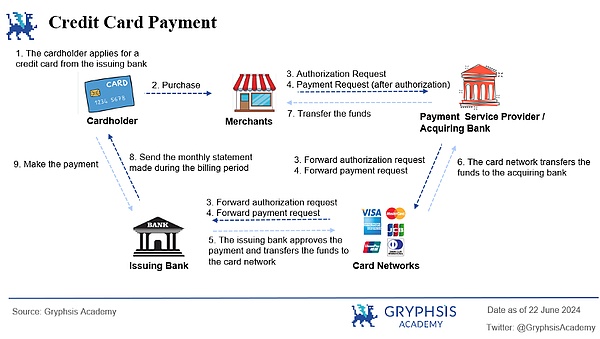

在揭开原因前,我们先了解一下支付是什么。支付的本质是资金的流动和转移。在传统支付行业中,用户通过现金支付、卡/银行转账支付、以及第三方支付完成资金的流转。一笔跨境支付的完成,通常需要多个参与者的支持,我们以银行卡的支付链路为例,对参与者和跨境支付过程进行简单介绍。

卡主(用户/买家):用户在商户处选择商品/服务并发起支付。

商户:商户需要接入支付服务提供商的支付网关,通过集成的支付网关接收和处理支付。

支付服务提供商:提供支付网关和支付处理等服务。用户输入的支付信息通过支付网关发送支付请求。有些支付服务提供商也会提供收单服务。

收单机构:与商户合作的银行或金融机构。收单机构接收支付请求,并将其转发给卡组织,还负责处理交易授权后的清算和结算。

卡组织( 如 MasterCard, VISA ):处理支付卡交易的全球网络。卡组织接收来自收单机构的支付请求,向发卡行发送授权请求,并将授权响应转发回收单机构,确保交易请求得到发卡行批准。

发卡行:发卡行接收来自卡组织的授权和请款请求,先验证用户身份和账户状态,授权或拒绝交易,并在授权成功后拨付资金。

结算:支付过程的最后阶段,涉及资金从用户账户转移到商户账户。结算通常由收单机构和发卡行协调完成,资金的实际转移可能会通过银行间的清算网络进行。

以上支付流程显示了传统跨境支付的职权分明以及高成熟度,较高的接受度、相对的安全性以及大规模交易的优势。然而,传统跨境支付也存在一些局限性:

支付处理时间较长:由于涉及多个参与方,通过国际卡组织处理的跨境支付通常需要至少 T+1 日才能完成,即至少需要 T+1 日才能到达商户账户,交付的即时性相对较弱

多层次的费用结构:由于一笔交易涉及的相关方很多,存在多层费用结构。比如一笔信用卡支付收单机构、银行、卡组织会收取不同的费用

有限的透明度和追溯的耗时性:如果发生银行卡盗刷,通常需要几个工作日才能溯源和查询该笔交易。

对传统银行的依赖:技术发展缓慢,传统银行体系在应对新兴支付需求上表现不足

正是这些局限性促使了技术创新,引领我们进入了 Web3 支付链路的新纪元。

在传统支付发展较为完善的今天,为什么巨头都逐渐开始把发展目光放到 Web3 呢?

1.2.1 可观的行业的利润

Mastercard 2023 年的净利润为 112 亿美元( 33,400 人左右),而加密行业发行稳定币 USDT 的 Tether,该公司 2023 年的净利润为 62 亿美元,该公司截至去年也只有员工 100 人左右。相比之下,员工人均创造的财富远高于传统支付行业,回报亦是如此。

1.2.2 传统支付业务的激烈竞争与高运营成本带动新业务的发掘

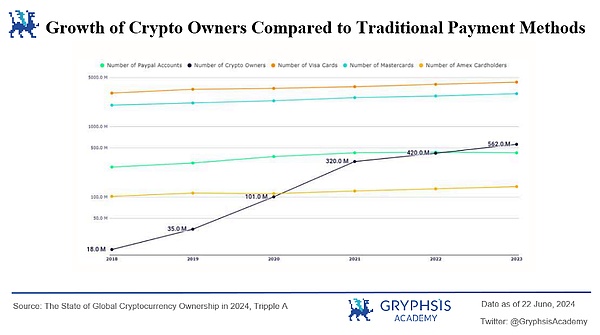

我们可以从图中了解到,从 2018 至 2023,加密货币占有水平的复合年增长率达到了 99%,远远超过传统支付方式的增长率 8%。在同一时期,加密货币占有水平的增长率超过了美国几家支付巨头。

2022 年, Paypal 面对激烈的行业竞争和相对高的运营成本( 2022 年营运成本占据了毛利的 70.8% ),也开始发力加密货币业务。加密货币业务在 PayPal 整体收入中的重要性正在逐步提高。

一年之间,加密货币相关运营费用从 8 亿美元增加到 12 亿美元,增幅达 50%,加密货币相关净利润从 7 亿美元增长到 11 亿美元,增幅为 57%。加密货币相关的新业务运营费用增加反映了 PayPal 在这一领域的持续投入以及其信心,包括技术升级、安全措施以及市场拓展等方面。

其净利润增长显著不仅显示了加密货币的盈利能力,还证明了 PayPal 在加密货币市场的有效运营策略,以及看好加密货币未来的增长潜力。因此 Paypal 有动机继续去挖掘新的行业机会。

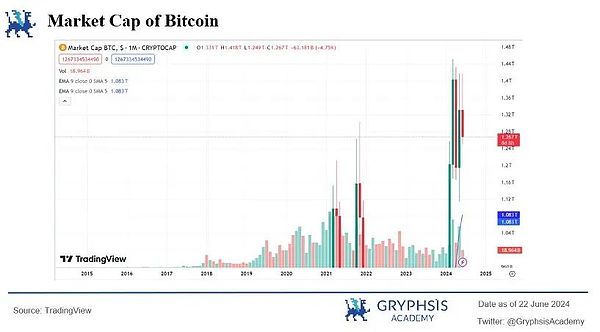

1.2.3 BTC 减半、BTC ETF 的合规为加密行业带来了更多的认可和支付需求

BTC 减半和 BTC ETF 的合规性为加密行业带来了更多的认可和支付需求。比特币减半事件通过减少新比特币的生成速度,提高了其稀缺性和价值增长预期,吸引了广泛的市场关注。比特币交易所交易基金的推出,为传统投资者提供了低门槛、便捷的投资渠道,增强了市场信心。以太坊交易所交易基金的预期落地,进一步引发了对以太坊生态系统和创新应用的兴趣。这些因素共同推动了更多人了解和参与 Web3 支付。

此外,出入金需求的增加也推动了法定货币与加密货币之间的转换服务需求(出入金是法定货币与加密货币之间转换)。提供这些服务的途径包括中心化交易所、独立出入金支付机构、加密货币 ATM 和支持加密货币支付的 POS 机。通过这些途径,用户可以方便地在法定货币和加密货币之间进行转换,从而促进了加密货币的广泛应用和普及。

1.2.4 基于区块链的支付优势和对于支付多样性的需求

Microsoft于 2014 年开始接受比特币作为其在线Xbox商店的付款;Twitch 是亚马逊拥有的领先游戏流媒体平台,接受比特币和比特币现金作为其服务的付款;Shopify作为海外的头部电商平台通过与 BitPay 等支付处理器集成支持比特币支付。不同行业的头部公司支持加密货币的付款说明了 Web3 支付正在带来更多可能性。

降低汇率风险

跨境电商经常涉及多种货币之间的交易,有一定汇率波动风险。使用加密货币为单位的购物可以减少这种风险,因为加密货币不涉及不同货币之间兑换的汇损。

降低交易成本

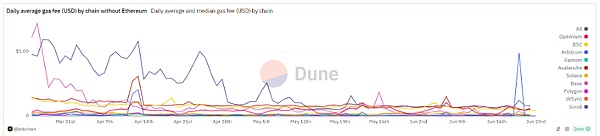

传统的跨境支付通常伴随着高额的交易费用和层层机构的介入。相比之下,加密货币交易的手续费通常更便宜,因为它们省去了银行或其他金融机构的中间环节,如果是链上支付只需要付一笔网络费,通常比较低。如果该笔交易通过支付服务提供商(如Coinbase、BitPay)获取则有一笔手续费。相对于传统支付机构的层层加码,这意味着对于交易量大的跨境电商可以有效的减少手续费。例如,使用传统方法进行的跨境支付可能会产生 3 – 5% 的手续费,而通过加密货币支付,这个比例可以降到 1% 以下。由于以太主网的交易费比较贵,因此也激发出更多公链通过技术创新实现更便宜的网络费用。如下图,由于交易的网络费用跟金额大小无关,和网络拥堵程度有关,因此对于一些大额跨境链上支付,只需要付不到 0.5 美元的手续费,极大的降低了手续费的支付成本。

Source:dune @bnbchain

加强支付安全性

区块链技术的去中心化和分布式账本特性使得每笔交易都公开透明,并且一旦记录便不可更改。这减少了欺诈和黑客攻击的可能性。由于区块链的透明性,商家和消费者对交易的信任度提高。消费者知道他们的支付信息是安全的,而商家则减少了因欺诈和拒付的可能性。

打通全球市场

使用加密货币进行支付,不受国际银行系统的限制,交易就可以快速完成;同时,加密货币的交易( 7 * 24 )不受节假日和工作时间的影响。对于许多国家和地区的消费者可能无法从跨境电商平台使用传统的支付方式,但他们可以用加密货币替代。

1.2.5 避税需求

不管是加密货币行业的企业和个人投资者,都会被税收优惠所吸引。例如,葡萄牙不对个人加密货币收益征税;新加坡对加密货币不征收资本利得税;百慕大凭借其安全透明的监管环境和《数字资产商业法案》,吸引了代币发行公司、加密货币托管服务提供商和区块链研发企业,成为数字资产和创新技术的重要枢纽。

并且,自 2019 年起,百慕大政府宣布可以接受以 USDC 形式支付税金、公共事业和其他行政性服务费用。此外,基于去中心化的网络系统, Web3 的交易本身会绕过许多中心化的机构和银行,避开常规的税收流程。因此,一些数字资产的企业内部的奖金也会以稳定币的形式发放。

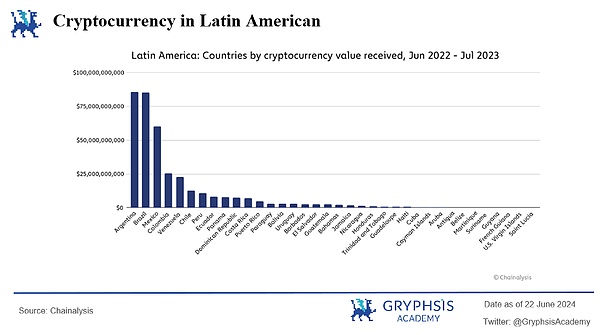

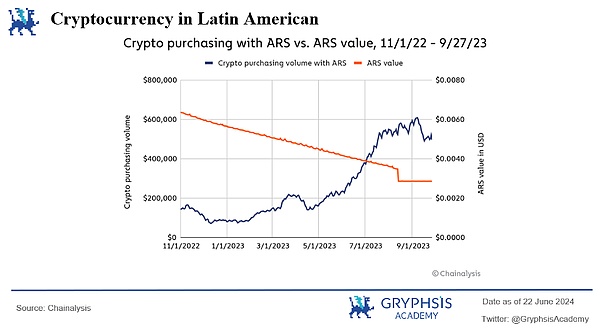

1.2.6 本地货币贬值引发的资金避险需求

几十年来,阿根廷一直面临经济困境,货币极端贬值的周期性损害了居民的储蓄能力,使日常金融活动变得困难,因此阿根廷也是拉丁美洲加密货币最为活跃的地方。2023 年,阿根廷的通货膨胀率达到了 211.4%,根据 Chainalysis 数据显示,阿根廷大约有 10.9%,大概500 万人(总人口为 4580 万)使用加密货币进行日常生活的支付。

为了防止比索的贬值,阿根廷人拿到比索计价的薪水后会立即将其兑换成 USDT 或 USDC ,每个人几乎都知道美元和比索的汇率。类似的,土耳其也是加密货币发展迅猛的地点之一。因此,在法律法规允许的情况下,存在贬值需求的地方会是加密货币成为“硬通货”的地方,也更容易展开加密货币相关的支付业务。

1.2.7 政治需求的实现途径

对美国来说,加密货币是大选的拉票利器。特朗普在这次的美国大选中,高调宣扬对加密货币的友好态度以及抨击拜登政府对加密货币的敌对态度。特朗普鼓励他的支持者通过 Coinbase Commerce 进行加密货币的捐款,一些列特朗普概念的 meme 币也因此一度炙手可热,六月底的大选辩论前,相关概念 meme 币也有明显的异动。

而对委内瑞拉来说,加密货币是反对独裁主义的武器。在 2020 年的新冠疫情期间,瓜伊多领导的临时政府决定使用加密货币向该国的医生和护士提供直接援助。原因是,马杜罗政权的腐败以及对银行的控制使得国际援助很难通过正常方式提供。该计划直接帮助了 65,000 名医生和护士,当时,医生的平均工资为每月 5 美元。使用加密货币支付进行援助每人可获得 100 美元。由此,去中心化的加密支付方式有效的支持了当地的民主运动。

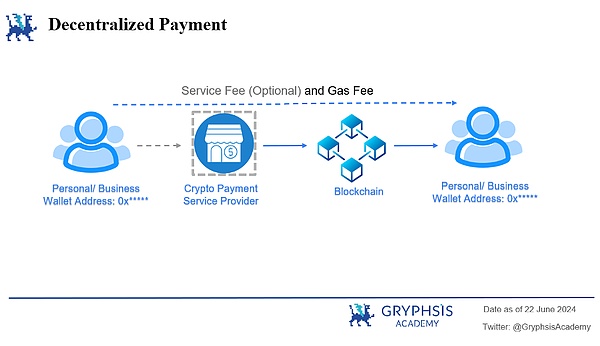

Web3 支付基于区块链技术,只要有了对方的“钱包地址”,加密货币便可在区块网络上进行转移,并可以即时的查看和追溯,实现去中心化的点对点支付。这一实现路径解决了传统支付中透明度低、交易到账时间长、多层机构介入成本高等问题。

随着 BTC ETF 的通过、BTC 减半以及 ETH ETF 的落地预期,越来越多的国家将加密货币支付纳入监管范畴,更多的个人和机构资金正在涌入加密市。截至 6.23 日,BTC 市场规模已经达到 $1.27 T ,而以太坊达到了 $15.2 B。

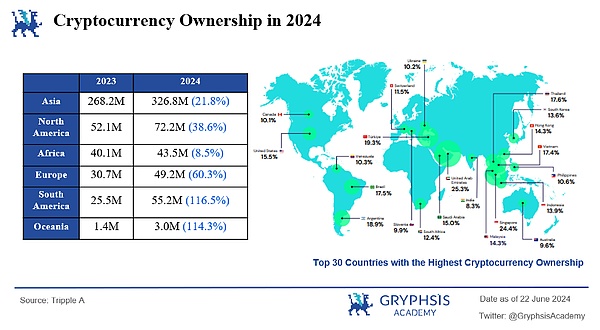

根据 Tripple A 的报告,截至 2024 年,加密货币的全球渗透率为 6.9%,全球范围内约有 5.6 亿人拥有加密货币,相比去年的 4.2 亿人增长了 33%。其中,亚洲是加密货币拥有最多的大洲,南美和大洋洲为占有比增长最快的地方(116.5%),迪拜的人口渗透率占比为 25.3%,为加密货币拥有人口占比最高的国家,配合着当地的金融自由区、个人所得税和资本利得税减免优势,这也解释了为什么迪拜会成为近两年很多交易所和加密公司的总部。

因此,不管是人口占有比最高的地域、还是拥有人口占有比增长最快的地域,本质上是政策的宽松和现实交易的需要,都会给予加密支付探索和发展的良机。

从企业角度来看,早在传统领域,星巴克、可口可乐、特斯拉和亚马逊等实体经济中的知名品牌纷纷拥抱加密货币,加密货币在主流市场的市场采纳率和消费者熟悉度逐步上升。今年,已经有更多的传统企业开始接受加密货币,拓展自己的支付方式。法拉利现已和 Bitpay 合作在美国接受比特币、以太坊和 USDC 的支付,并计划在 2024 年初将这一选项扩展到欧洲和其他地区。在新加坡,Grab 用户现在可以使用比特币、以太坊、新加坡元稳定币、USDC 和 USDT 在日常生活中订购车程和外卖。所以,当B端的行业巨头开始采用加密支付,这不仅是对加密行业本身的认可,凭借B端企业本身的信用背书,也为 C 端用户打开了加密货币支付的一道大门。

从用户角度来看, 2021 年,全球最大的加密货币交易所币安的注册用户数量仅为 300 万。然而,到 2024 年 6 月,币安的注册用户人数已经激增至两亿,日交易量达到了 1890 亿美元。这一显著增长证明了越来越多的人正在加入加密货币的使用行列,加密支付正逐渐成为一片广阔的蓝海。

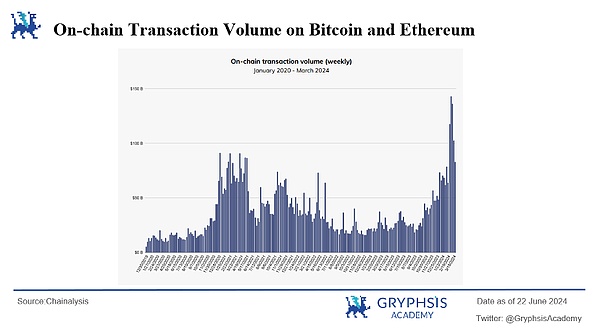

从链上数据来看,从 2020 年 1 月到 2024 年 3 月,链上交易量和交易活跃度持续增长。在一系列利好事件的推动下,这些指标屡次突破历史新高,即将突破 1,500 亿美元大关。

在 Web3 领域,许多项目方和交易所看到了行业的上升趋势及加密支付的巨大机会,纷纷加快各地区支付牌照的申请,拓展发卡业务及其他将 Web3 支付与实体经济相链接的业务,同时加快交易所以及链上钱包设置的建设。

近期,Coinbase 宣布推出自托管钱包平台,该平台集成了资产和身份管理、购买、发送、交换、NFT 以及交易历史等功能,为其用户提供了更加便捷的链上交易途径。这不仅为 Coinbase 的用户群体提供了更多便利,也成为 Onchain Summer 活动的重要组成部分,进一步推动了 Web3 支付的发展。

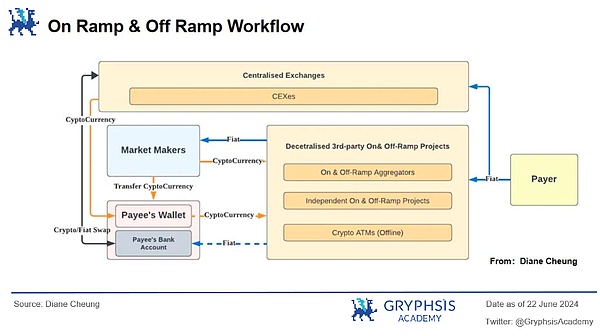

3.1.1 入金

定义:

指的是将法定货币(如美元、欧元等)转换成加密货币的过程。这一过程相当于进入加密货币经济的入口。付款人通过中心化交易所或第三方的去中心化出入金平台转入法定货币,中心化交易所可以直接将其兑换成加密货币并转入链上钱包;第三方去中心化的出入金平台通过做市商兑换加密货币,做市商收到法币后,会将等值的加密货币打到付款人的链上钱包。

这里的做市商通常是加密友好的银行(例如已经倒闭的 Silvergate Bank, Silicon Valley Bank, 和 Signature Bank ),银行倒闭后,更多的稳定币发行商(Tether、Circle)、支付服务提供商(BCB Group)承担起流动性提供者的角色。

入金的方式:

中心化交易所:用户可以在中心化交易所完成 KYC 后创建账户,通过银行账户、信用卡或是电子钱包,用法定货币购买加密货币

点对点平台:这些平台直接连接买家和卖家,实现法定货币与加密货币的兑换。交易通常由第三方保管资金,直到买卖双方完成双方同意的操作

场外交易柜台:OTC 柜台可促进买卖双方直接进行大额加密货币交易。这通常由机构投资者或高净值个人使用

去中心化的加密货币钱包:最常见的加密货币钱包类型是自托管钱包,由于不涉及第三方,因此用户可以完全控制其加密货币

入金涉及的主体:

中心化交易所、第三方去中心化出入金平台、银行、流动性提供商(加密友好银行、稳定币发行机构、支付服务提供商)

收费结构:

支付渠道费用: 例如信用卡发卡机构、Paypal、Apple Pay 等收取的费用

法定货币对加密货币的汇率费用: USD 和USDT 通常不是 1(通常兑换的中间商会去赚这个差价)

网络费(从自托管钱包转到其他钱包地址需要Gas费)

3.1.2 出金

定义:

与入金相反,出金是指将加密货币转换回法定货币的过程。用户可以通过出售持有的加密货币,将其兑换成传统货币,然后提取到他们的银行账户或其他支付方式中。这一过程相当于退出加密货币经济的出口。

出金涉及的主体:

中心化交易所、第三方出入金平台、银行/卡商、流动性提供商(加密友好银行、稳定币发行机构、支付服务提供商)

出金的方式:

中心化交易所、点对点平台、OTC、加密钱包

加密借记卡(虚拟卡、实体卡):与加密货币钱包或平台关联的借记卡能够将加密货币转换为法定货币,并用来正常消费

费用结构:

交易费:进行出金操作时,服务提供商(交易所或第三方出入金平台)可能会收取一定的交易费用

加密货币对法定货币的汇率费用:如果出金涉及货币转换(如将美元兑换成欧元),可能会产生汇损

银行手续费:接收资金的银行可能会对存入的资金收取手续费。

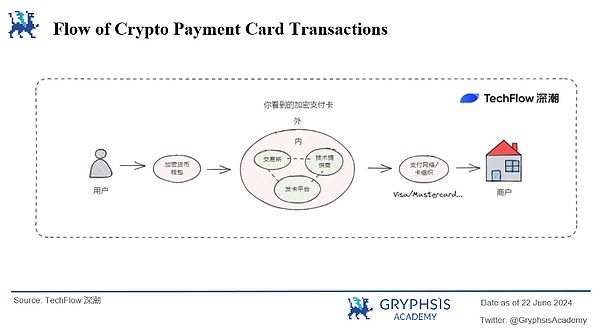

3.2.1 独立卡支付(虚拟卡/实体卡)

传统支付卡商或者 Web3 原生的支付卡商支持加密货币在实体经济的消费,这里有 4 个主体,帮助发卡商的技术服务商、发行商(传统卡商、 Web3 原生发卡方)、卡组织。

在当前市场环境下,实际上较为流行的大多是加密预付费借记卡:无需绑定已有的银行账户,只需要预先将加密货币转换成法币充入卡中。

主体 1 :虚拟卡/实体卡技术服务商

发行信用卡和借记卡在 Web2 世界中是银行的专利,开展这门业务拥有较高的技术和资质门槛;但在加密支付卡这个赛道中,并不是如此。

发卡技术服务提供商提供着“发行即服务”的解决方案。当用户看到一张带有某个 VISA 标志的加密卡片时,背后实际上是发卡方与技术提供商的合作模式。发卡技术提供商的 API 已经与 Visa 和 MasterCard 等支付网络集成,同时也与发卡行等行业上下游建立了合作关系,为用户提供实时的交易授权和资金转换服务等。

发卡需求方仅需在合规监管或者持有牌照的条件下,调用技术提供商的 API 或 SaaS 解决方案,即可发行和管理加密信用卡/借记卡。

* 技术提供商经常要持有多种地区的持牌牌照,提供服务包括:必要的安全技术、支付处理系统和用户接口等,以支持加密卡发行、货币转换和支付、交易监控和风控等。

主体 2:传统支付卡商

Visa 已与 Web3 基础设施提供商 Transak 合作,通过 Visa Direct 解决方案推出加密货币提款和支付。用户可以直接从 MetaMask 等钱包将加密货币提取到 Visa 借记卡中,并将加密货币兑换成法定货币,在接受 Visa 的 1.3 亿家商户支付。因此传统支付卡商做加密货币支付卡的绝对优势是历史沉淀下来的支付牌照、品牌信用背书、大流量的用户和商家入口、以及绝对的资金实力。

主体 3:Web3 支付卡商

做硬件钱包的 Onekey 和 Dupay 在去年就已推出虚拟卡和实体卡,为大陆用户提供了购买 OpenAI ChatGPT 的可能,商业模式是主要是赚取开卡费和交易手续费,且不同等级的卡片有不同的限额和手续费标准。除了 Web3 原生支付卡商,各大交易所也结合自己的业务形式推出了赚取手续费、开卡费外的商业模式。

比如,币安的加密支付卡消费可以获得一定 BNB 返现,类似于现实中的"cash back",Crypto.com 的加密支付卡通过质押不同数量的平台代币 CRO 可以获得一定的免开卡费以及其他支付权益。交易所基于本身的用户流量和品牌背书,以及交易后出金的天然消费场景,试图用发卡业务扩展更多 C 端支付场景。

这个业务逻辑是交易所本身就有交易后出金的支付场景,且相对于传统支付卡商,交易所用户使用加密支付卡有更低的教育成本;从使用角度来说,用户的交易所app借用原有的交易产品矩阵,可以直接和卡进行交互,大大提高了用户切换不同平台转账、充值等使用体验。

主体 4:卡组织

VISA 和 Mastercard 将网络授权给技术服务商,通过和技术服务商合作获得更多的利润。加密支付卡交易笔数以及海外交易越多,他们收到的手续费就越多,金额越大,营收也越高;因此他们并不需要自己发卡,凭借自己的支付网络和信用卡品牌背书就可以赚取这笔"授权费用"。

评价:

虽然发卡生意链的角色不同,但是每个参与者都有着自己做发卡生意的逻辑和优势。比如虚拟卡/实体卡发行技术服务商看准的生意是 SaaS,一旦打通了牌照和技术,聚合了 Web3 生态的交易渠道,那么这种生意模式就是可以复制的,不费力的生意,且他的受众非常的广,不仅可以为 Web3 原生发卡方提供服务,同时也能以合规和技术优势扩展其到其他的支付业务范围;原生 Web3 发卡方则可以通过外包技术的模式,赚取买卖加密货币或是卡支付的手续费,容易触达更多 Web3 的原生社区,也有着更低的有加密货币使用习惯的用户获客成本;传统卡商或是传统支付巨头更是有着资金沉淀、最广泛的用户群体和有力的品牌背书,如果发卡更容易获得虚拟卡支付用户的认可、非加密用户的认可、以及赚取支付服务商的 B 端授权费等。

3.2.2 第三方支付平台

传统 / Web3 相关第三方支付平台拓展出入金和加密支付业务,实现加密货币在实体经济中的使用和消费。以下两个平台有各自的使用优势: Revolut app 在传统支付中支持法币兑换、卡支付等,顺理成章也可以是加密货币与法币的兑换平台,而 Binance Pay 背靠最大的加密交易所 Binance,也自然有消费的需求,形成加密货币入金、交易、提币、消费的闭环。

Revolut:金融科技公司和全球新银行 Revolut 于 2015 年在英国成立,提供转账、支付等服务,在全球拥有超过 4,000 万用户。该公司于 2024 年 3 月推出了 Revolut Ramp,该服务允许 Revolut 的用户通过与 MetaMask 开发商 Consensys 合作,可以在自己的钱包中购买加密货币,并在平台和Revolut 账户之间进行交易,无需支付额外费用或受到限制。同时,传统支付应用内将 Revolut 卡链接到用户的加密货币账户,在支付时,Revolut 会自动将的加密货币兑换成购买货币进行支付。

Binance Pay:购物平台可以根据自己的偏好选择多种加密加密货币购买不同零售品牌、游戏的礼品卡(几十到几百不等),从而在实体经济中的消费。例如 Coinbee:

Source: @Coinbee

链上支付也是基于 Web3 世界的某个支付场景下的需求,通常是在参与项目方活动、交易时衍生出的支付需求。

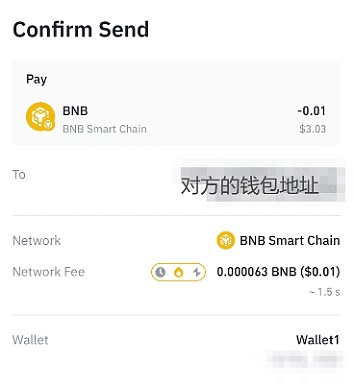

支付和转账:Web3 钱包( 以币安 Web3 钱包为例 )提供了点对点的支付和转账功能,只要有了对方的钱包地址,就可以进行跨空间转账,通常需要一笔网络费用( Network Fee / Gas Fee )的成本便可在几分钟内收到。用户可以方便地在全球范围内快速、低成本地转移资产。

Source: @binance

DeFi / NFT:用户可以通过 Web3 钱包与去DeFi应用交互,进行加密货币的存贷款、借贷、流动性挖矿等操作。用户也购买、交易 NFT 等数字资产。

DEX:Web3钱包支持用户在 DEX 上进行加密货币的交易,这些交易所不依赖中心化的订单簿,而是通过智能合约来撮合交易。

跨链交互:多链钱包支持用户在不同的区块链之间转移资产,实现不同区块链生态的互通。

GameFi:在 GameFi 中, Web3 钱包可以用于购买虚拟商品、土地或其他游戏内虚拟资产。

社交网络和内容创作:Web3 钱包支持用户在去中心化社交平台上进行内容创作和货币化,以及接收打赏和支付。

2023 年 8 月,PayPal 推出了首个稳定币 PYUSD,发行方为 Paxos,Paxos 定期会定期提供储备资产证明。该稳定币 PYUSD 在以太坊上发行(目前已上线 Solana )。PYUSD 与美元保持1:1的价值,可通过 PayPal 生态系统进行兑换。稳定币 PYUSD 由美元存款、短期美国国债和类似的现金等价物提供支持,以确保其稳定性,而不受其他加密货币波动的影响。

使用场景:主要用于游戏、汇款,以及作为 Web3平台和去中心化交易所中的支付媒介;目前 PYUSD 只面向美国本土用户, Coinbase 上提供PYUSD的交易对。由于支持的公链和地域有限,该稳定币的使用范围还待拓展。

转账:用戶可以使用 PYUSD 进行零手续费转账

支付:商品结算时采用 PYUSD 进行支付

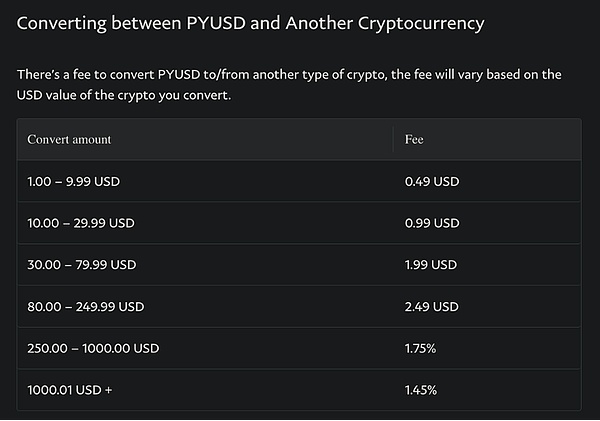

转换加密货币:PYUSD 可以与 Paypal 支持的其他加密货币进行转换,手续费根据转化的数量有所不同,从 1.45% ~ 4.9%不等,手续费较高;且由于目前只支持以太链,所以稳定币转出的网络费用会非常贵。

Source: @Paypal

市值:目前 Paypal 发行的稳定币市值为 $270.37 M, 在稳定币市值中排名 13。稳定币的总市值为 $170.2 B, Paypal 发行的稳定币占比为 0.15%,市占率最高的是 Tether 为 65.9%。由此可以了解到,即使是支付巨头进入加密行业,由于进入时间较晚、涉及公链较少、地域限制、使用的场景有限的情况下,也很难在加密市场中迅速拔得头筹。但 Paypal 也在努力扩大其应用范围,目前已上线 Solana,PYUSD 的发展目标是登录各大交易所, 形成更高的流通,旨在 Web3 和 Web2 生态的系统兼容。

source: @Defilama

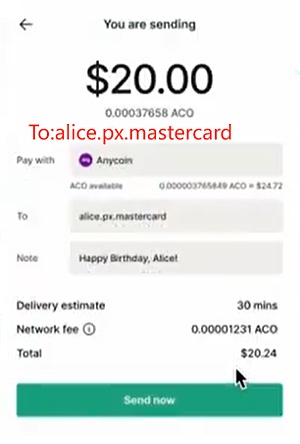

万事达卡推出了万事达卡加密凭证,是与交易所合作的首次点对点试点交易。其特点是转账时使用别名而不是冗长的区块链地址。这个新系统旨在为交易所用户简化加密货币交易,提供更人性化的点对点转账方法。

试点范围:主要是欧洲和拉丁美洲,具体包括是阿根廷、巴西、智利、法国、危地马拉、墨西哥、巴拿马、巴拉圭、秘鲁、葡萄牙、西班牙、瑞士和乌拉圭的用户将能够跨多种货币和区块链进行跨境和国内转账。选择这些地点进行试点主要是这些国家的加密货币的环境相对宽松,以及拉美地区由于货币贬值对加密货币有着极大的需求。

合作交易所:Bit2Me、Lirium 和 Mercado 等交易所均已启用实时交易功能

Source: @Mastercard

使用步骤:交易所首先根据万事达卡加密凭证标准进行 KYC。此时,用户将获得一个别名,以便在所有支持的交易所之间发送和接收资金。当用户发起转账时,万事达卡加密凭证会验证收款人的别名是否有效,以及收款人的钱包是否支持数字资产和相关的区块链。如果接收钱包不支持该资产或区块链,则会通知发送者并且交易不会继续,从而保护各方免受潜在的资金损失。 最后输入金额进行转账,需要输入手机验证码完成。

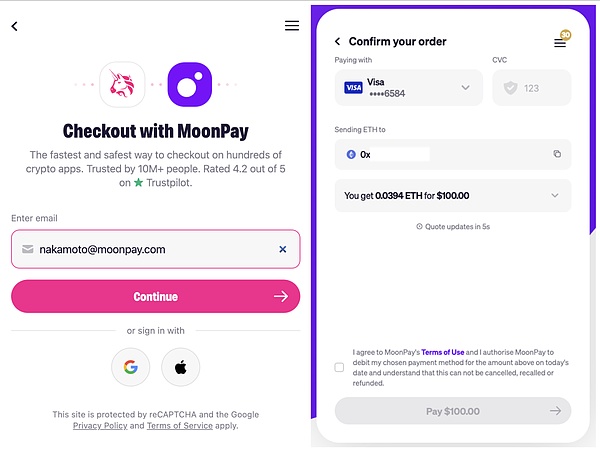

MoonPay 于 2019 年创立,公司定位是 PayPal for Web3。MoonPay 现在是少数几家通过 MTL 许可证在美国所有州获得许可和合规的公司,简单来说,是个主营业务为出入金的加密货币服务商。

MoonPay 通过提供 API 和 SDK,使开发人员可以将其服务集成到 Web3 相关的应用程序中,与中心化交易所和钱包建立联系,提供出入金服务。

用户还可以在 MoonPay 应用程序上或通过 Coinbase、OpenSea、MetaMask 和 Bitcoin.com 等各种 Web3 交易所购买 NFT 等数字资产。目前服务过超过 1,500 万个人用户。

最新消息显示,Moonpay 目前已被集成到 PayPal 中,美国的用户可以使用现有的 PayPal 余额、银行卡购买 110 多种加密货币。

融资历史:首轮融资筹集了 5.55 亿美元 ,由Tiger Global Management和Coatue Management领投。估值 34 亿美元的估值。其中还包括贾斯汀·比伯、玛利亚·莎拉波娃和布鲁斯·威利斯,共计 60 位投资者。

登录渠道:Moonpay 平台(KYC)、合作的中心化交易所和钱包服务商(包括 Metamask、 Bitcoin.com、OpenSea、Uniswap、Sorare等)

source: @Moonpay

业务范围

○ 出入金:MoonPay 为个人用户提供以法定货币购买或出售加密货币的功能。在100+国家提供34种法定货币对于126种加密货币的入金服务和22种加密货币的出金服务。支持信用卡和借记卡、欧元/英镑/美元银行转账、PIX 和 Yellow Card 等本地支付方式

○ 加密货币交易平台:MoonPay 提供了一个安全的非托管加密货币交易平台,使用户能够交换不同的加密货币,无需支付手续费。用户可以连接加密钱包到 MoonPay 进行跨链交换;截至 2024 年 4 月,MoonPay支持的钱包,例如 Trust Wallet、Ledger、MetaMask、Rainbow、Uniswap和 Exodus。在出入金方面,MoonPay更侧重于与大型项目(如交易所和钱包)建立联系,通过在这些平台上建立流量门户来获取用户流量,而 Alchemy Pay 的出入金服务则更侧重于扩展不同的本地支付渠道,强化产品本身本地化的能力。

○ 企业级加密货币支付:MoonPay 支持企业级加密货币的多种支付方式。用户可以将API嵌套到企业的应用程序中,支付方式从 Visa 和 Mastercard 等信用卡到电汇、银行转账到 Apple Pay。MoonPay 有50多人组成的反洗钱监控系统、欺诈引擎和反欺诈堆栈,为企业客户处理信用卡退款、欺诈或纠纷的业务问题。

○ NFT产品相关服务:

MoonPay 礼宾服务:在为高净值客户提供 NFT购买和托管的高级服务。MoonPay 与 Yuga Labs 等合作伙伴关系密切,通过礼宾服务帮助推广 BAYC 和 CryptoPunks 等蓝筹 NFT,并将其出售给名人客户。

NFT Checkout:Moonpay 通过和 OpenSea、Magic Eden、ENS 和 Sweet.io 等平台合作,提供购买和出售 NFT 服务。用户可以使用信用卡或借记卡,以及 Apple Pay、Google Pay 等支付方式购买 NFT,无需先购买加密货币。

HyperMint:自助服务基础设施平台和通过无代码平台提供的 Web3 API,主要用户是创作者和品牌。用户能够:

i. 编写、设计和部署智能合约

ii. 创建、管理、铸造并向最终用户出售代币

iii. 引导资金、版税并大规模分发 NFT

Moonpay 的商业模式:

○ 手续费、服务费、 NFT 铸造/礼宾费用: MoonPay 通过从总交易中抽取一定比例来赚钱。主要交易类型是买卖加密货币以及买卖 NFT,对于礼宾服务收取服务费和交易佣金、NFT 铸造费用。该公司对通过信用卡买卖加密货币收取 4.5% 的手续费,对银行转账收取 1% 的手续费(最低 3.99 美元),因此对于小额和频繁的出入金用户并不友好。对于 NFT,它收取 4.5% 的费用,最低 0.50 美元;NFT 的高净值用户也会有高额的服务费等。

○ 汇率差价:MoonPay 通过在用户出入金、以及购买或出售加密货币时汇率差价来赚取收入。

○ API 集成费用:MoonPay 提供 API,使第三方平台和开发人员能够将加密货币购买功能集成到他们的应用程序中。MoonPay 可能会向这些合作伙伴收取集成费或订阅费,以访问其 API 并利用其服务。

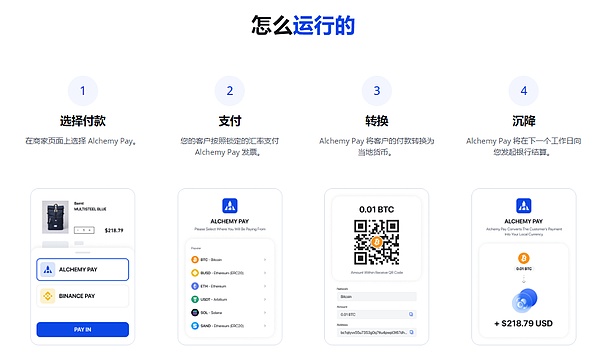

Alchemy Pay 于 2017 年在新加坡成立,是一个为企业和个人用户提供服务的加密支付网关。它支持 173 个国家/地区的付款,主要服务地区为东南亚,这也是他跟 Moonpay 的服务范围不同的地方。由于东南亚的国家经济水平不同,每个国家支持的主流支付方式不同,对其在不同国家聚合支付方式的种类提出了更高的要求。Alchemy Pay 提供支付相关的一站式解决方案。

最近, Alchemy Pay 投资了 LaPay UK Ltd,获得了受 FCA 监管的授权支付机构许可证。该公司还与香港胜利证券合作,提供虚拟资产交易和咨询服务,特别是针对新的比特币和以太币现货 ETF。由此可见,Alchemy Pay 比较能够相应市场的热点以给予拓展相应的服务。

融资背景:Alchemy Pay 以4 亿美元估值完成1000 万美元融资,由DWF Labs参投。

Alchemy Pay 的业务:

a. 法币和加密货币的出入金:

提供出入金和购买加密货币的渠道,目前出售的加密货币可汇入 50 多种法定货币的银行账户。相对于在欧美市场更加流行的 Moonpay,Alchemy Pay 在电子钱包支付更流行的东南亚和拉丁美洲需要集成更多的支付渠道,以更加积极的探索发展中国家的业务,改善用户体验。B 客户业务主要是为 Dapp 集成 API,实现出入金。

b. 支付网关:

企业级支付网关: Alchempy Pay 在监管框架内提供在线支付和银行解决方案,使得传统企业和 Web3 企业也可以在该平台管理多法定货币账户,并促进法定货币和加密货币之间的转换。支付方和接收方的用户可以选择使用加密货币/法币作为支付手段。同时,Alchemy Pay 还为大型企业提供定制化的加密货币收款服务。

Source: @Alchemy Pay

个人支付:支付所有流行的全球和本地支付方式。包括借记卡、信用卡、银行转账、移动钱包等

Source: @Alchemy Pay

c. 加密卡发行技术解决方案:

Alchemy Pay 虚拟卡是万事达卡预存卡,用户可使用多种加密货币直接充值美元到发卡商的虚拟卡内

目前支持的货币:USDT、USDC、ETH、BTC、以及商户平台代币

支持的网络:Trc20, Bep20, Erc20, Sol, Bitcoin, Polygon

当前支持的卡 BIN:558068(万事达卡)、531847(万事达卡)、404038(Visa卡)

Source: @Alchemy Pay

合作模式:发卡商与 Alchemy Pay 合作,Alchemy Pay 为商户生成定制品牌信用卡。支持用户使用 USDT 及平台币直接充值美元金额进行消费,并可即时将剩余金额兑换至加密货币钱包。

使用场景:可在全球所有支持万事达卡消费的线上平台消费( 如亚马逊、eBay 等 ),并可与 Apple Pay 联动满足线下门店支付场景。

Alchemy Pay 的商业模式

○ 个人及企业出入金的交易手续费、法币和加密货币兑换的汇率差额

○ 为实体、 Web3 企业提供的 API 的集成服务费

○ 发卡技术服务费

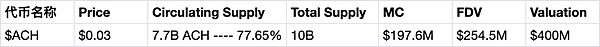

○ 平台代币的盈利:$ACH

项目评价

2024 年,在业务方面, Alchemy Pay 主要会加强推进出入金服务、加密卡服务、推出创新的 Web3 银行账户以及获得必要的监管许可方面。

在牌照获取方面,Alchemy Pay 预计将今年在全球内提交并获得 20 多个许可证,以此展开业务地理上的横向拓展的和业务深度的拓展。Alchemy Pay从最初始的东南亚地区逐渐扩展到欧洲。目前在新加坡、香港、美国、英国、韩国、印尼、澳大利亚等地申请了牌照,以及正在通过收购或申请的方式寻求更多地区的合规认证。

因此,对于支付服务商来说,全球监管的放松、 BTC 逐渐走向合规化、以及项目方自身对不同地域的不同业务牌照的积极获取是非常利好且重要的一环。一旦支付服务商在早期获取了牌照,便是打开了一个地区的用户入口,更容易获得该地区最原始、最广泛的 B 端资源(不仅可以做企业,也可以为银行提供服务)和 C 端的用户认知的积累,有了更多的资源和积累便更容易跟更多传统行业、 Web3 需要有链上交易需求的项目方合作,在资源和用户积累的基础上展开更多形式的支付衍生服务。

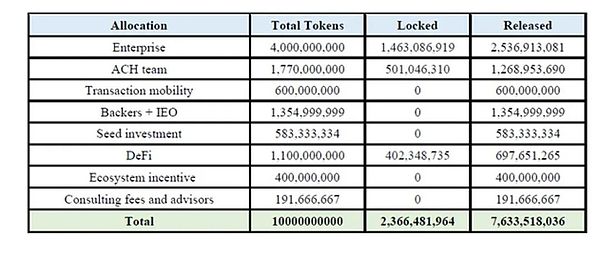

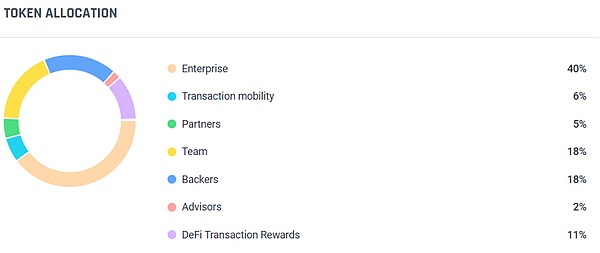

代币经济学

Source: @Alchemy Pay

代币用途:

Alchemy Pay 的代币 $ACH 是实用型代币,有支付手续费、企业网络费用、参与 Defi 服务、治理等相关用途

支付费用:用户可以使用 $ACH 支付交易时享受费用折扣,通过支付网络用 户也可以获得返利、折扣或其他形式的奖励。

企业支付网络:企业可以获得基于其网络规模和交易量的企业交易奖励。

DeFi 奖励:DeFi 参与者可以通过质押和其他DeFi 服务中获得奖励

治理:ACH 持有者可以根据其持有量获得对关键业务决策和协议变更的投票权;ACH 代币持有量可以用于促进非治理投票场景,如民意调查和促销活动

代币经济学评价:

我们可以从经济代币学的图中看到,目前代币已经释放了总量的 77.7% 左右,虽然没有代币释放速度图,但是根据代币分配图,我们发现种子轮、 Backers 和 IEO 部分已经全部释放完毕,这说明私募轮的机构( 18% )中可能集中地拿着非常低价的筹码;同时早期的参与者 40% 的代币是通过支付挖矿的方式进行分配的,这是一把双刃剑,高比例会鼓励参与者的加入,也有可能在未来造成一定的抛压。

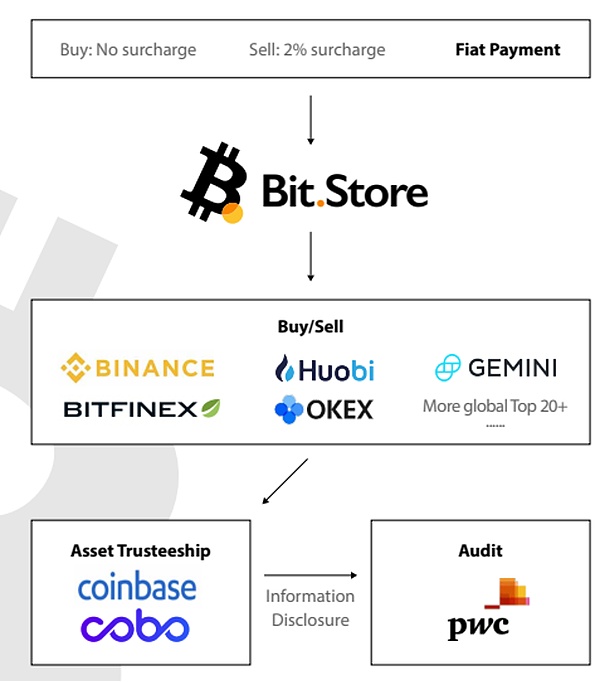

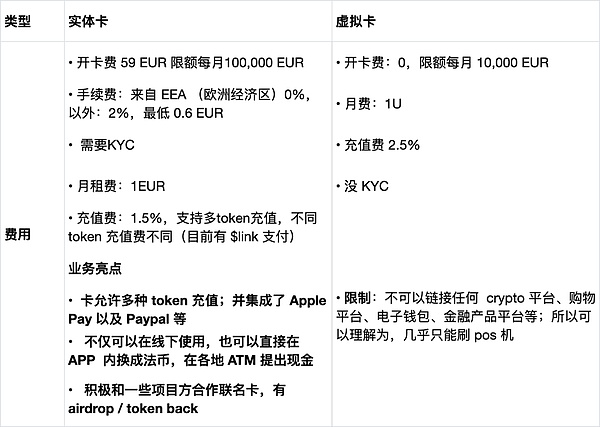

4.5 项目五:发卡商Bit.Store

Bit.Store 是一套加密支付卡基建设施方案。早期, Bit.Store 主要是做东南亚市场的加密货币兑换平台,可以理解为他们对接了很多大型的中心化交易所可以在平台买卖代币。在前不久,Bit.Store 推出了加密支付卡,包括虚拟卡(美元本位计价)与实体卡(欧元本位计价),这些卡由 Mastercard 或 Visa 提供支持,支付技术服务商为 Alchemy。

牌照:目前持有Hong Kong MSO license; US MSB license; European EMI license; Canadian MSB license; Indonesian trade license / South American trade license等多地牌照。其支付技术服务商 Alchemy Pay 也持有多个地方的业务牌照,可帮助其在多地开展支付业务。再者,Alchemy Pay 收购了 Bit.Store 15% 的股权,其主要目标是"查缺补漏",借收购"共享牌照",扩展原始积累在东南亚地区的 Alchemy Pay 在北美、欧洲、南美等地区的支付业务。

Bit.Store 实体卡&虚拟卡:许多卡商更多推出的是虚拟卡,他的亮点是实体卡可以在线下 ATM 取现。

Source: @Bit.Store

在 Bit.Store 的案例中,我们可以看到他通过赚取交易手续费、卡费、汇率差额等方式开展自己的业务模式,其优势在于,在 Web2 支付渠道方向,他凭着多种类、多地域的牌照,他的实体卡连接了最广泛的传统线上支付渠道( Apple Pay、Paypal等),其线下支付又做到了很多卡商不能做到的实体卡取现服务;在 Web3 方向,他不仅背靠着大型交易所和托管平台,为其提供充足的加密货币流动性,也积极和项目方进行创新合作,借热点叙事推出不同项目的联名卡。

Rippl 是一家金融科技企业,其创新的区块链协议 Ripple,旨在通过建立一个去中心化的账本—— Ripple Net,允许银行和金融机构在全球范围内快速、低成本地交易各种资产,解决传统银行系统在处理全球交易时面临的挑战。Ripple Net一个分布式账本,提供了交易的透明性、不可篡改性和即时结算。其代币为 $XRP。

为什么需要 Ripple Net:传统银行处理跨境交易的问题

在传统银行系统中,每家银行都有自己的内部账本,记录着与客户之间的债权债务关系。同一家银行内的客户之间转账相对简单快捷,但不同银行之间的转账就变得复杂,需要通过信任关系或第三方中介来完成,这导致交易速度慢、成本高,并容易出错。

例子:假设客户甲在美国的 A 银行存 100 美元,想转账 50 美元给印尼 B 银行的客户乙。在传统银行系统中,这笔交易可能需要通过多个中间银行来完成,涉及高昂的手续费和几天的结算时间。而通过 Ripple 账本,美国A银行可以直接在 Ripple 网络上发行代表 50 美元的借据,通过 Ripple 账本式网络快速、低成本、及时地将这笔资金转移到印尼B银行。

基于 Ripple Net 账本创新技术,提供的解决方案

a. xCurrent : xCurrent 允许银行之间实时发送消息,确认付款细节,并跟踪付款进度,从而实现端到端的即时结算。

b. xRapid : xRapid 像是银行和支付提供商的“流动性助手”。当需要快速地在不同货币间转换资金时,xRapid 帮助他们以较低成本和极快的速度获取目标货币。它通过利用 XRP 的流动性,减少了预先在各地设立货币账户的需要。

c. xVia : xVia 会处理其余的复杂流程。

简而言之, xCurrent 是银行间沟通的桥梁, xRapid 是流动性的加速器,而 xVia是简化支付流程的界面。这三个产品共同构成了Ripple的支付生态系统,旨在使全球支付中间商更少、支付速度更快、支付成本更低、依托于的去中心化网络更安全、更透明。目前已有全球 100 多家银行、支付提供商、交易所和企业加入了 Ripple Net,使用着实时汇款和国际 P2P 支付、电子发票、全球货币账户 、实时现金池等服务。

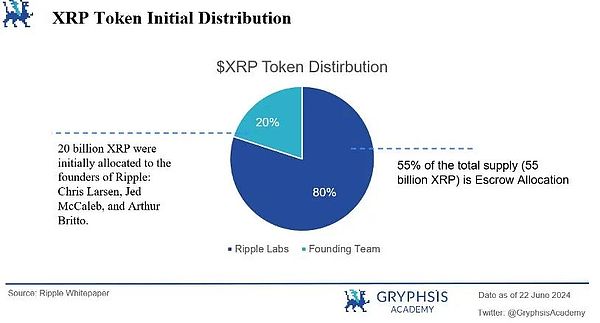

代币经济学:

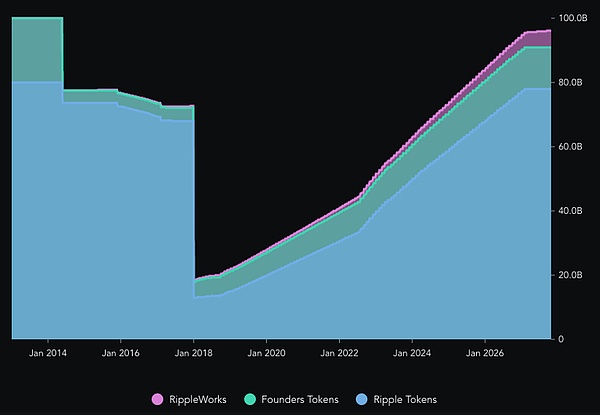

XRP 的供应量固定为 1,000 亿个代币,20% 为代币创始人所有,80% 为 Ripple 本身所有,即 800 亿代币。Ripple 最初分配的 250 亿 XRP 被分发、出售,另外 550 亿 XRP 被存入 55 个智能合约托管账户,每个合约包含 10 亿个 XRP 代币。

这些合约每月系统性地向市场发放 10 亿个代币,总周期为 55 个月。在下一次解锁开始时,未使用的 XRP 将被放回托管账户,在 XRPL 上进行每笔交易时,都会有一些 XRP 被用作交易费并被销毁,从而产生通货紧缩压力,但是由于费用本身很低,所以造成通货紧缩的压力很小。

Source: TokenInsight

代币用途:

a. 钱包储备:

在 Ripple 网络中,每个账户都需要持有一定数量的 XRP 作为"钱包储备"。这是为了防止网络拥堵和垃圾交易,确保网络的顺畅运行。钱包储备的金额是根据账户的活跃程度计算的,例如,账户持有的 IOU (即代表其他货币的债务凭证)越多,所需的钱包储备就越多。

b. 信任线:

信任线是 Ripple 网络中账户之间建立的一种债务关系,允许一个账户向另一个账户借入资产(如美元、欧元等)。这种借入的资产在 Ripple 网络中以 IOU 的形式存在。信任线的设置需要双方都同意,并且通常与 XRP 无关,但 XRP 可以作为信任线中的一种资产。

c. 交易费用:

在 Ripple 网络中交易时,需要支付交易费用,这些费用以 XRP 的形式支付。交易费用用于维护网络的运行,包括交易的验证和记录。Ripple 网络的交易费用相对较低,通常每笔交易的费用不到 1 美分,而且交易速度非常快,平均交易时间约为 3 到 5 秒。交易费用的一部分会等值销毁代币。

评价:

该项目的经济代币分配模型和释放速度图都不是很健康。首先,代币释放图中创始人占非常大一部分,大约 20% 左右。其次,总供应量的很大一部分集中在前 100 个钱包中,集中度非常的高。

根据经济代币释放图来看,该代币释放速度非常快,变动浮动大,且其燃烧交易费的通缩机制效果并不明显。影响 XRP 价格的另外一个因素是其与美国证券交易委员会的持续法律纠纷。该诉讼指控 Ripple Labs 进行未经注册的证券发行,给投资者带来了巨大的不确定性和风险。

尽管有一些有利于 Ripple 的裁决,但该案的悬而未决状态继续影响投资者情绪和市场 FUD;当其法律风险被解决,代币的实际用途被运转起来,且有更好的办法解决其不太有效的代币通缩机制,才能更好的实现其代币价值。

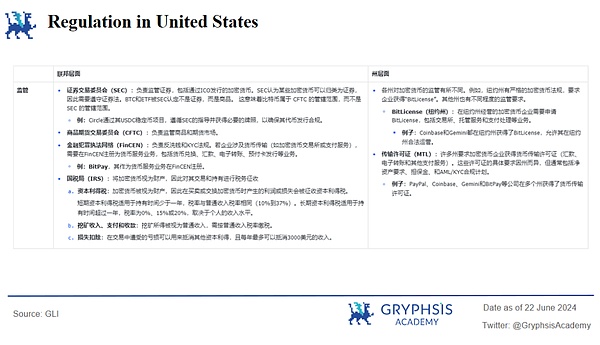

美国的加密货币监管由联邦层面的证券交易委员会(SEC)和商品期货交易委员会(CFTC)以及各州的规定共同构成。美国对 AML、KYC 和投资者保护的要求非常严格,近年来频繁对加密货币企业采取法律行动,虽然面临联邦和州级监管的复杂性,但随着 ETF 的获批,加密货币正逐步明确监管路径,走向叙事的中心。

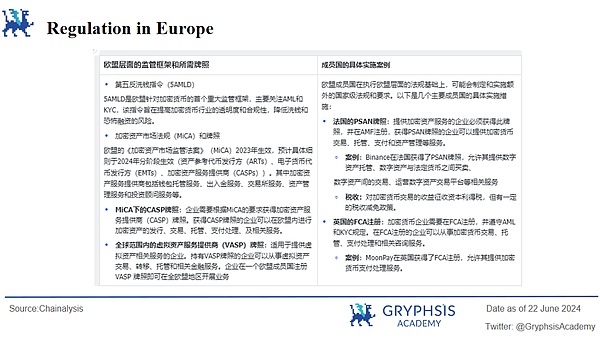

欧盟通过市场上的加密资产监管法案(MiCA)实现了 27 个成员国的统一监管,所有加密资产服务提供商(CASPs)需获得 MiCA 规定的牌照,并可以通过"护照机制"在整个欧盟范围内运营,直接形成了辐射到 27 个国家以及 4.5 亿的欧盟人口的加密资产大市场。

由于在一个欧盟成员国注册 VASP 牌照即可在全欧盟地区开展业务,因此立陶宛这种全欧盟最宽松的加密币监管政策的地区,获得了诸多中心化交易所、支付机构的落地注册。

香港的加密货币监管由香港证券及期货事务监察委员会和香港金融管理局共同负责,香港的主要牌照类型包括:

a. 虚拟资产服务提供商( VASP )牌照:

VASP牌照主要适用于虚拟资产交易平台。

案例:2024 年 5 月 26 日,OKX撤回了在香港的VASP牌照申请,将停止为香港用户提供中心化虚拟资产交易服务

b. 虚拟资产交易平台 ( VATP ) 牌照:

这些平台通常允许用户买卖、交换虚拟资产等交易服务,相对于 VASP 牌照,该牌照的功能更集中在交易本身的功能(交易撮合与市场制造、订单类型、高级交易工具等)。

案例: Gate.HK、OKX 在今年撤回了该牌照的申请, 这些交易所的申请撤回反映了交易所在应对香港严格的监管环境和调整其业务战略上的决定。

c. 稳定币发行牌照:

由香港金融管理局监管,稳定币发行人必须持有与面值等值的储备资产,并定期提供储备报告。

迪拜过其金融自由区和免税政策,吸引了国际交易所、区块链技术公司和提供支付服务的企业。当地的加密货币监管由虚拟资产监管局和迪拜金融服务局分别管理,牌照主要包括VASP牌照、投资代币和加密代币牌照、支付服务牌照等。

a. 虚拟资产服务提供商(VASP)牌照:

适用于提供虚拟资产相关服务的公司,业务主要涉及交易、托管、支付、借贷等,包括客户资产的安全托管、内部控制、AML和KYC合规、定期报告等。

案例:Binance 获得VASP牌照,可在迪拜提供包括现货交易、保证金交易和质押产品在内的多种服务。

b. 投资代币和加密代币牌照:

由DFSA监管,涵盖投资代币和加密代币的发行和交易,确保合规和透明。

案例:Ripple 的 $XRP 被批准用于迪拜国际金融中心的加密货币服务。

c. 支付和汇款服务牌照:

主要用于虚拟资产的接收、传输或转移服务。

在加密支付行业的不同赛道上,优势企业的竞争力体现在以下几个方面:

a. 出入金服务:

在加密货币的出入金服务领域,尤其是随着出金合规的严格性与反洗钱标准的提升,使得地区性加密货币牌照的获取变得尤为关键。对于出入金服务商而言,不仅要寻找加密友好的合作银行和稳定的流动性提供商,尤其在 Silvergate Bank 等银行倒闭后更为困难,还需构建强大的合规体系。

鉴于牌照获取的地域性特点,那些通过战略合作更快地获得本地运营资格的企业、已经拥有支付牌照基础的企业,以及与加密友好银行建立深度合作关系的企业,往往能够展现出更强的竞争优势。此外,早期进入市场的服务商也有机会享受到市场先发优势带来的红利。

b. 用加密货币在实体经济中购买商品或服务:

在实体经济中使用加密货币购买商品或服务的业务,其竞争力主要体现在企业是否拥有强大的品牌影响力、广泛的支付合作伙伴网络,以及与商家和支付平台的深度集成能力。拥有广泛用户基础的企业,尤其是那些在传统支付领域已经建立起品牌的企业,如 Visa 和 Mastercard,它们凭借有力的品牌背书、技术处理能力和大批量交易处理能力,更容易赢得非加密货币用户的信任。

然而,在加密货币支付的初期阶段,使用这一支付手段的更多是 Web3原生的加密用户。因此,通过教育和市场活动提高这些用户的认知和信任,对于利用庞大的非加密用户基础至关重要。这也为原生加密支付企业的先机。

c. 链上支付

链上支付的竞争力则主要源自于创新的区块链技术及其应用。例如,链上身份聚合技术通过提高用户隐私保护和安全性,使用户能够在不同平台间自由验证和使用身份。资金流技术实现了资金的实时流动,为需求驱动和时间敏感的服务提供了创新的支付模式。

NFT Checkout 服务通过简化的支付流程,降低了用户进入 NFT 市场的门槛,进一步推动了加密支付的普及。因此,原生链上支付企业更专注于提高支付效率、降低链上交易成本、增强用户友好的功能创新。

a. 复杂的全球监管环境

各国的加密货币法规差异显著,企业需要遵守不同地区的法律要求。加密货币领域的法规仍在快速演变,这包括新的税收政策、反洗钱规定和市场行为规则、牌照申请的难度高、速度慢等,增加了企业合规的难度和成本。例如,欧盟的MiCA法规和美国的联邦及州级法规对企业的合规要求各不相同,需要大量的合规资源。

b. 宏观经济影响风险、系统风险、流动性风险

○ 宏观经济影响

在一些新兴市场和低收入的地区,加密货币的广泛采用可能削弱货币政策的有效性,这可能导致本地银行体系的资本外流和货币波动,进而影响金融系统的稳定。

○ 网络安全和技术创新

加密货币交易平台和钱包面临着网络攻击风险。区块链技术的复杂性和交易处理的不可逆性增加了技术管理的难度。一旦发生错误或黑客攻击,恢复损失的难度很大。区块网络的数据安全仍需要投入大量资源和先进技术。

○ 市场波动和流动性风险

FTX等交易所倒闭后,加密友好银行Silvergate Bank遭遇了严重的资金外流,原因是银行过度依赖加密货币存款,而这些存款大多数未投保且不计息。这种过度集中和快速扩张的业务模式带来了多层次的资金风险。而FTX交易所的倒闭引发了市场对整个加密货币的信任危机,大量资金从加密货币相关的金融机构撤出。但是随着BTC减半和ETF现货的通过,更多的监管机构、资金涌入市场,这将有助于缓和市场的波动性。

c. 激烈的行业竞争和融资

对于传统支付企业来说,用户教育将是一大问题,许多用户对加密货币的认知不足,缺乏必要的知识来安全使用加密货币支付服务。对于 Web3原生企业来说,需要利用好自己的社区基础和低教育成本的原生加密用户,不断地用创新的技术、有意思的叙事、和良好的服务,以保持市场竞争力,如果能争取到知名投资机构的投资,也会自然的带来更多的关注度和流量。

近年来,传统支付纷纷布局 Web3 支付,推出稳定币和点对点交易基础设施等产品。这个趋势背后的驱动力包括加密货币行业的高利润潜力、传统支付业务的激烈竞争与高运营成本,以及新技术带来的支付优势。

Web3 支付场景多样化,个人可以通过 MoonPay 和 Alchemy Pay 实现的法币与加密货币的出入金服务,到金融机构可以在 RippleNet 上进行的全球快速低成本交易,再到人人皆可参与的低成本、多样式的链上支付。这些创新不仅提高了支付的透明度和效率,还满足了用户对支付多样性和跨境交易的需求。

展望未来,随着更多国家开始对加密货币支付进行监管和合法化,加密支付的普及程度将进一步提高。区块链技术和应用的发展将进一步推动 Web3支付服务的便捷性、高效性和安全性。

随着用户和企业对加密支付的接受度提升,我们可以预见 Web3 支付将随着加密行业的发展内成为日常支付方式的一部分,驱动全球金融体系向更加去中心化、透明和高效的方向发展。

Indonesia has firmly rejected the entry of e-commerce platform Temu, citing fears that it could harm the country's micro, small, and medium enterprises (MSMEs).

XingChi

XingChi通过阈值签名方案,DingPay可以在保障用户私钥安全的同时,降低因私钥丢失或泄露导致的风险。

JinseFinance

JinseFinancePump.fun不会消失,反而会在这个周期挣更多的钱

JinseFinance

JinseFinancePerusahaan Crypto masih mengalami pengurangan staf.

Beincrypto

BeincryptoNegara-negara di seluruh dunia secara bertahap bergerak menuju pembuatan undang-undang definitif untuk kelas aset.

Beincrypto

BeincryptoDi CT (Crypto Twitter), desas-desus beredar tentang dugaan masalah di pertukaran crypto terbesar di dunia, Binance.

Bitcoinist

BitcoinistBybit dan Swyftx adalah korban terbaru dari penularan crypto yang menyebar, dengan kedua perusahaan mengumumkan pemutusan hubungan kerja setelah keruntuhan FTX.”

decrypt

decryptDampak lingkungan dari penambangan bitcoin telah lama menjadi topik perdebatan besar di masyarakat.

Bitcoinist

BitcoinistSurat Warren mendesak OCC untuk berkolaborasi dengan Fed dan FDIC untuk mengembangkan pendekatan cryptocurrency alternatif “yang secara memadai melindungi konsumen dan keamanan serta kesehatan sistem perbankan.”

Cointelegraph

CointelegraphMelihat kembali minggu itu adalah Forum Ekonomi Dunia dan bagaimana crypto mungkin telah mencuri perhatian.

Cointelegraph

Cointelegraph