文章作者:Arthur Cheong、Eugene Yap;文章编译:Block unicorn

14世纪开始的欧洲文艺复兴,点燃了艺术、文化和思想的复兴之火,彻底改变了现代文明。

今天,我们在加密领域见证了类似的觉醒——去中心化金融(DeFi)的复兴。就像历史上的文艺复兴一样,这一运动正在打破壁垒,重塑我们对货币和金融的认知。由区块链和智能合约驱动,DeFi使金融服务民主化,让全球人们无需传统金融中介即可进入一个无需信任的经济体系。它有可能彻底重塑金融。

正如欧洲文艺复兴依靠技术进步和社会变革而蓬勃发展一样,DeFi复兴的推动力量也来自于一些关键因素,这些因素正在帮助它摆脱早期的挑战,进入一个增长和创新的全新阶段。

1. DeFi正在走出幻灭低谷

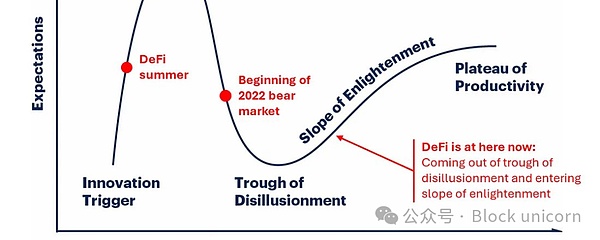

2020年和2021年,DeFi经历了一次激增,当时人们对它寄予厚望,认为它将彻底颠覆传统金融(TradFi)。然而,像大多数新兴技术一样,早期的炒作导致了失望,因为基础设施尚不完善,导致2022年进入低迷期。

然而,正如任何革命性运动一样,DeFi变得更加坚韧,它成功穿越了“幻灭低谷”,开始攀登“启蒙坡”。Gartner炒作周期(Gartner Hype Cycle)是一个有效的框架,可以很好地说明这一历程,目前DeFi正展现出复苏的迹象。

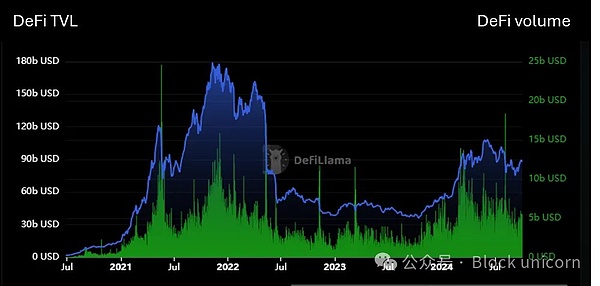

经过两年的调整后,总锁仓价值(TVL)等关键指标正在反弹,正如下图所示。虽然部分指标的改善是由于加密资产价格上涨,但DeFi平台上的交易量也显著增加,几乎恢复到2022年的水平,证明了这次复苏是真实的。

事实上,一些基础性的DeFi项目,如Aave,在多个指标上甚至超过了2022年的高峰。例如,Aave的季度收入已经超过了2021年第四季度的水平——那一时期被认为是上一次牛市的巅峰。

这表明DeFi正在成熟,进入一个新的生产力阶段,并为长期的可扩展性做好了准备。

2. 新的利率周期将使DeFi回报更具吸引力

DeFi的复苏不仅由内部因素驱动,外部的经济变化也起到了关键作用。随着全球利率的变化,加密资产等高风险资产,包括DeFi,对寻求更高回报的投资者来说变得更加吸引力。

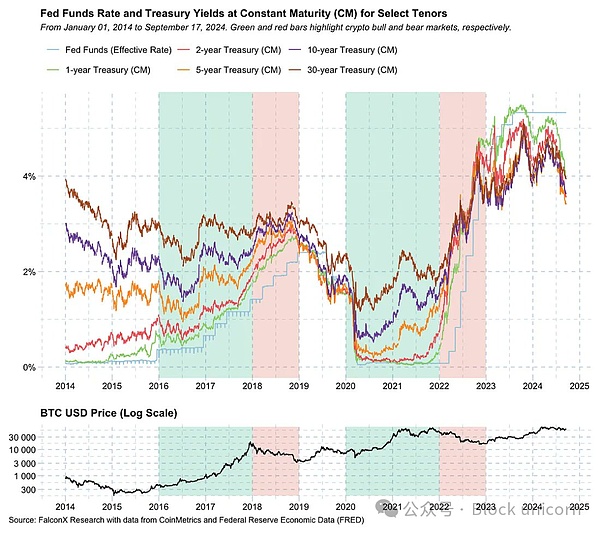

随着美联储在9月份实施了50个基点的降息,市场正在为一个可能是低利率的时期做好准备,类似于推动2017年和2020年加密牛市的环境,正如下图所示。比特币(以及加密货币)牛市在绿色区域中显示,通常出现在低利率环境中,而熊市则在红色区域中显示,通常发生在利率飙升的时期。

DeFi在低利率环境下受益于两个关键方面:

1. 资本的机会成本降低——由于国债和传统储蓄账户因利率下降而提供更低的回报,投资者可能会转向DeFi协议,通过收益农业、质押和流动性提供等方式获得更高收益。

2. 贷款成本降低——融资成本变得更低,鼓励DeFi用户借贷并将资金用于生产性用途,从而推动整个生态系统的活跃度。

虽然利率可能不会降到过去周期接近零的水平,但参与DeFi的机会成本将显著降低。即使是适度的利率下降,由于利率和收益之间的差异可以通过杠杆放大,仍足以带来显著影响。

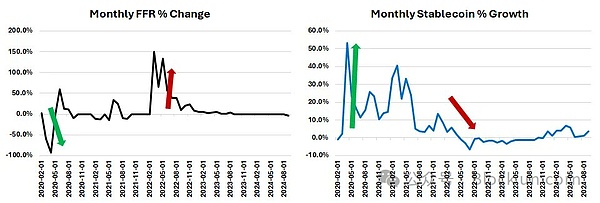

此外,我们预计新的利率周期将成为推动稳定币增长的重要因素,因为它大大降低了传统金融(TradFi)资金进入DeFi寻求收益的资本成本。在上一个周期中,联邦基金利率(FFR)与稳定币供应增长呈反向关系,如下图所示。随着利率再次下降,预计稳定币供应将增长,为DeFi的加速发展提供更多资金。

3. 金融:加密货币的最大产品市场契合点

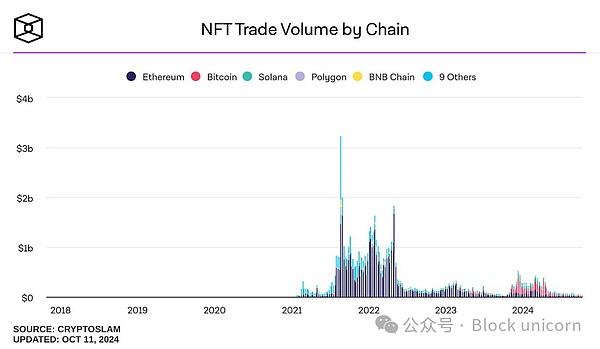

加密领域尝试了多种应用场景,例如NFT、元宇宙、游戏和社交等。然而,从大多数客观指标来看,它们并未真正找到产品市场契合点(PMF)。

例如,尽管2024年因比特币Ordinals带来了一次短暂的复苏,NFT的日交易量仍在持续下降。

至于元宇宙和游戏,目前还没有出现全球粉丝广泛接受的突破性Web3游戏。两个OG级别的Web3元宇宙项目Decentraland和Sandbox,日活跃用户甚至难以突破几千,而Roblox的日活跃用户则高达8000万。虽然TON游戏的日活用户令人印象深刻,但一旦没有了经济激励,尚不确定会有多少人继续留在TON游戏上。

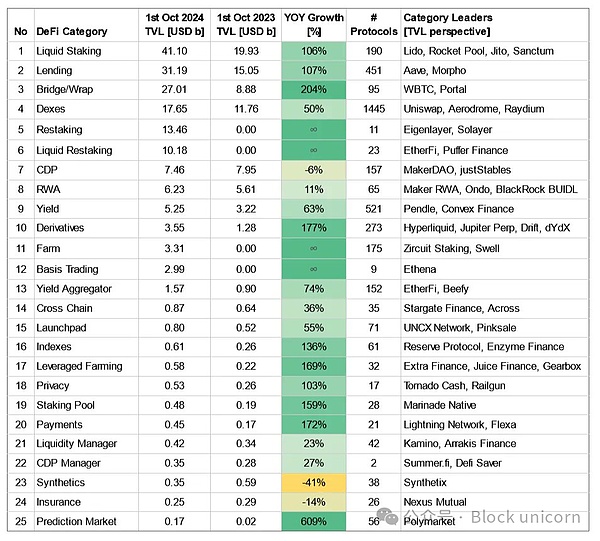

相比之下,DeFi已经证明了它的产品市场契合度。核心DeFi类别如流动质押和借贷的增长,年同比扩展了超过100%,这是其强大吸引力的证明。同时,诸如重质押(Eigenlayer)和基差交易(Ethena)等全新、价值数十亿的类别正在涌现,而它们一年前的总锁仓量(TVL)几乎为零。这种爆炸性的增长展示了DeFi的可组合性和无许可特性,在DeFi中,新型金融“乐高”可以相互叠加,从而解锁新的应用场景。

监管障碍长期以来限制了DeFi颠覆传统金融(TradFi)的潜力,但它的内在优势显而易见。例如:

跨境交易和汇款费用平均为6%,且转账需要3至5个工作日。

股票交易所的后台系统臃肿且营业时间有限,效率低下。

现实世界的资产(RWA),如房地产,若通过代币化可以释放流动性,并且在DeFi中实现可组合性,例如用作抵押品。

DeFi能够全天候24/7运作,成本低、流动性高且无需中介,使其成为一个更高效的替代方案。技术已经存在,挑战在于监管机构是否会允许DeFi颠覆这个依靠低效运作的10万亿美元全球金融行业。

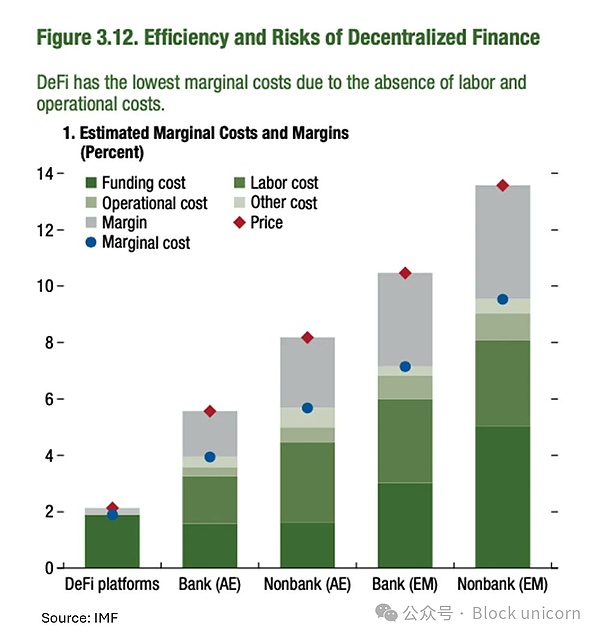

为了展示DeFi在效率上如何优于TradFi,我们来对比一下两者在运行服务时的成本。根据国际货币基金组织(IMF)的一项研究,以下是成本细分:

总体来看,传统金融的边际成本在发达经济体中达到6%-8%,在新兴市场则为10%-14%,而这些成本最终转嫁给终端用户。DeFi则消除了这些低效成本,就是这么简单。

此外,金融科技(Fintech)领域在过去15年中几乎没有什么创新,这与Blockchain Capital的研究结果相呼应。虽然我们在人工智能和全球互联网接入等领域取得了巨大进展,但Fintech仍停留在过时的系统上,例如所有银行都使用已有50年历史的SWIFT系统,通常需要1至4个工作日才能完成转账。

大多数Fintech的进步,例如数字支付、零碎股票和API,主要集中在改善用户体验,而不是解决传统金融(TradFi)的核心低效问题。例如,Robinhood和Plaid为人们购买股票提供了便捷的解决方案,但它们仍然依赖于旧的金融基础设施。真正的问题是,Fintech只是连接到过时的系统,以便更好地利用它们,而不是创造全新的东西。虽然这些变化有帮助,但它们并没有解决困扰TradFi的深层次问题。

DeFi则不同,它从一开始就被设计为完全数字化的。DeFi并不是在旧的金融系统周围工作,而是将金融服务直接嵌入到互联网中。在DeFi中,诸如零碎股票、超额抵押贷款和全球支付等并不是创新,而是基本功能。这标志着从小幅改进到彻底革新金融运作方式的根本性转变。

通过采用DeFi,我们可以超越微小的调整,开始释放巨大的经济新机遇,改善金融获取,并在传统金融往往忽视的地方创造财富。这是关于重新发明金融系统,使其在数字化世界中更好地运作。

展望未来,2024年的美国大选可能为监管带来明确的方向。特朗普(Trump)政府可能会引入有利于加密货币的监管政策,而最近对该行业态度转暖的哈里斯(Harris)政府也可能保持积极的立场。无论政治结果如何,DeFi背后的动力都是不可否认的。

DeFi才刚刚起步,金融的未来是去中心化的,并且将在链上展开。

4. 改进的用户界面/用户体验、基础设施和安全性

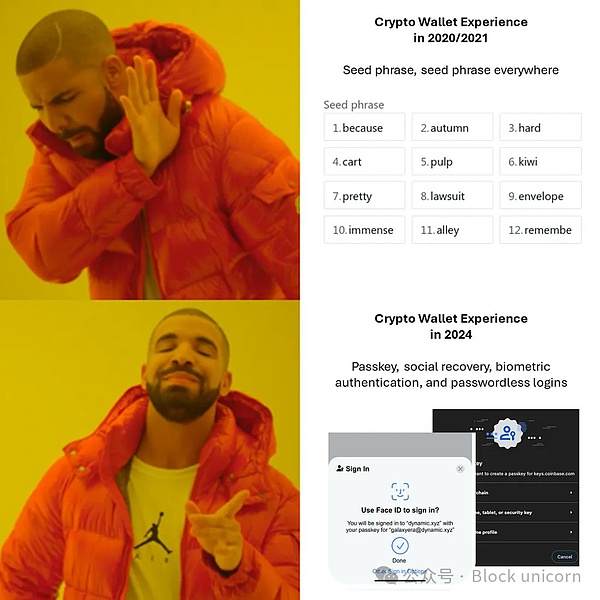

DeFi早期的界面复杂且技术难度高,这使得许多用户感到困惑和疏远。然而,过去几年中,用户体验、基础设施和安全性都得到了显著改善,使DeFi对主流用户更加友好。

其中最重要的改进之一是钱包基础设施,过去,管理种子短语和私钥是一个主要障碍,但新的智能钱包和嵌入式钱包大大简化了这一过程,使其更加安全。诸如社交恢复、生物识别认证和无密码登录等功能,现在使用户无需面对传统Web3钱包的复杂操作,就可以轻松管理资金。

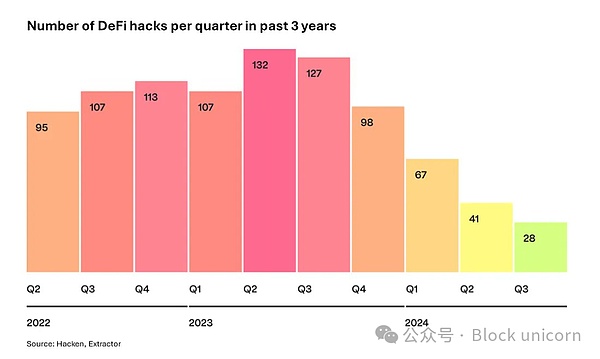

在安全性方面也有所提升,在智能合约部署前进行更彻底的审计已成为标准。像ImmuneFi这样的平台通过漏洞赏金激励道德黑客发现漏洞和安全问题,确保在漏洞被利用之前得到解决。这些在钱包基础设施和安全性方面的进展使DeFi对所有用户来说变得更安全、更高效,这一点也反映在过去一年中DeFi黑客事件的大幅减少。

随着这些改进,DeFi变得对主流用户更加友好,包括机构的采用,从而推动其持续增长。

让DeFi再次伟大

正如欧洲文艺复兴重塑了社会,DeFi也准备好彻底变革金融领域。DeFi的创新潜力巨大,我们才刚刚开始看到其影响。随着越来越多的用户和投资者接受DeFi,全球金融的未来将逐步转向链上,使金融系统更加高效、开放,并对每个人都更易获得。

DeFi拥有消除低效、打破壁垒、创造新金融包容性机会的力量。它不仅仅是一时的潮流,而是世界与金钱互动方式的根本转变。从全球支付到民主化金融服务的获取,DeFi为每个人参与金融体系提供了一个未来。

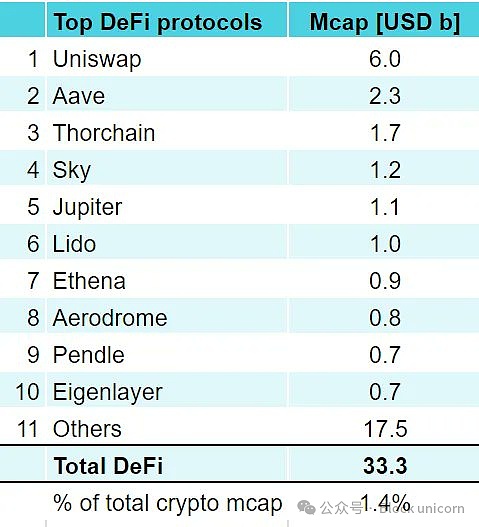

目前,所有DeFi协议的总市值约为330亿美元,只占加密货币总市值(2.3万亿美元)的约1.4%。

数据截至2024年10月13日

DeFi的增长和成功在近期由于市场环境和行业条件的挑战而被大多数人忽视,然而,随着DeFi协议继续以惊人的速度增长,并将这些增长的价值回馈给代币持有者(例如,Aave最近提出的代币经济学变更方案),这种情况将会改变。

市场参与者将进一步认识到DeFi的基本面和潜力,并相应地重新分配他们的资本。

我们预计,在未来两年内,DeFi资产在总加密市场市值中的份额将从1.4%增长至10%,因为DeFi将继续增长,市场也会意识到其最新的吸引力和重新焕发的潜力。

让DeFi再次伟大。

JinseFinance

JinseFinance

JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance Jixu

Jixu