ユガ・ラボの勝利:NFT紛争に終止符を打った900万ドルの違約金

Yuga LabsはRippsとCahenに対して法的勝利を収め、Rippsは900万ドルを支払い、関連するすべてのNFTと知的財産を譲渡しなければならず、NFT著作権法における重要な判例となった。

Weiliang

Weiliang

Originally Posted By Trump Truth

By Arthur Hayes(BitMEX)。Founder; Compiled by 0xjs@GoldenFinance

4つのステップ:つまり、垂直の板が取り外し可能なブラケットに固定されている場所と壁の間の距離。私のヨガの先生は、板と台が接するところに手のかかとを置くように教えてくれた。私は猫のように体を丸め、後頭部が板と同じ高さになるようにする。距離が合えば、足を後ろの壁に上げて体をL字型にし、頭蓋骨の後ろ側、背中、仙骨がプランクに触れるようにする。腹筋を鍛え、尾てい骨を締めることで、肋骨が外側に広がる傾向に抵抗しなければならない。ふー、体を正しい位置に保つだけですでに汗だくだ。でも、まだ本番は始まっていない。アライメントを保ちながら、片脚を完全に垂直に持ち上げることが課題だ。

棒は不良姿勢を暴く特効薬のようなものだ。姿勢が正しくない場合、背中や腰の一部がスティックから外れるのをすぐに感じることができる。右足を壁につけたまま左足を上げると、筋骨格系の問題がすべて露呈した。左の広背筋は外を向き、左肩は内を向き、まるで左右非対称のカールアイロンのようだった。しかし、アスレチックトレーナーもカイロプラクターも、私の左の背中の筋肉が右の背中の筋肉より弱く、そのために左肩の位置が高くなり、前方に巻き込んでいることを発見したので、私はすでにこのことを知っていた。棒を使って逆立ち運動をしても、体のアンバランスがより顕著になるだけだった。私の問題に即効性のある解決策はなく、アンバランスを徐々に修正するために、時には痛みを伴うエクササイズを長い道のりで続けるしかない。

バーティカル・プランクが私の体のアライメントの真実の薬だとしたら、アメリカの次期大統領ドナルド・トランプは、今日世界が直面しているさまざまな地政学的・経済的問題に対して同じような役割を果たしている。世界のエリートたちは、トランプが真実を語っているからこそ嫌っているのだ。私が言っているトランプに関する真実とは、狭い範囲の話題に限られている。トランプが自分のペニスのサイズや純資産、ゴルフのハンディキャップ(アマチュアゴルファーの潜在的な能力を測るために使われる数値)について真実を話すかどうかという話ではない。その代わりに、『トランプの真実』は、異なる国家間の実際の関係や、政治的に正しいナチスの安全な空間から外れることに関する平均的なアメリカ人有権者の意見について真実を語る。

マクロ経済予測家として、私は自分のポートフォリオの資産構成を導くために、公開されているデータと時事問題に基づいて予測を立てるようにしている。私が『トランプの真実』を気に入っているのは、他の国家元首に自国が直面している問題を認めさせ、行動を起こさせるきっかけとなったからだ。このような行動こそが、最終的にマエストロムが利益を得たいと考えている未来の世界情勢をもたらすのだ。トランプが王座に再登場する以前から、各国は私が予測したとおりの行動をとっており、貨幣の印刷方法や金融阻害策の実施方法に対する私の確信はさらに強まった。この年末の記事は、4つの主要な経済圏と国家(米国、欧州連合(EU)、中国、日本)の内部で、そして国家間で起きている大きな変化を段階的に紹介することを意図している。2025年1月20日のトランプ大統領の戴冠式以降もマネーの増刷が続き、加速すると考えるかどうかは、私の目先のポジションにとって重要である。というのも、トランプ氏がいかに早く現状を変えられるかという暗号通貨投資家の大きな期待と、その変化を早く実現するための政治的に受け入れられる解決策をトランプ氏が持っていないことの間には、大きな隔たりがあると思うからです。市場は、トランプ氏が1月20日前後に何らかの政策変更を実施できるのはせいぜい1年しかないことにすぐに気づくだろう。この認識は、暗号通貨やその他のトランプ2.0株取引の大幅な売りにつながるだろう。

トランプ氏に1年の猶予があるのは、2026年11月の米中間選挙に向け、選挙で選ばれたほとんどの米議員が2025年後半から選挙運動を始めるからだ。下院議員全員と多数の上院議員が再選を目指して出馬しなければならない。下院と上院における共和党の優勢は非常に弱く、2026年11月以降は政権を失う可能性が高い。アメリカ国民は当然怒っている。しかし、最も聡明で強力な政治家でさえ、悪影響を及ぼしている根本的な国内外の問題に対処するには、1年どころか10年以上かかるだろう。その結果、投資家は深刻な買い控えを覚悟している。しかし、資金印刷の壁と、貯蓄者の意欲を削ぐように設計された新しい規制の数々は、「噂を買って、事実を売る」現象を克服し、2025年以降も暗号通貨の強気市場を維持できるのだろうか?私はそう信じているが、この記事はその可能性を自分自身に納得させるための私のカタルシスの試みである。

第二次世界大戦後の通貨構造について、ラッセル・ネーピアの言葉を引用してごく簡単に時系列で説明します。

1944年-1971年 ブレトンウッズ

各国は自国の通貨為替レートを、金に対して1オンス=35ドルだった米ドルに固定しました。

1971-1994 ペトロダラー

ニクソン米大統領は金本位制を放棄し、ドルがすべての通貨に対して変動することを認めた。ニクソン大統領は、石油輸出国であるペルシャ湾諸国(特にサウジアラビア)と、石油の価格をドルで決め、必要なだけ石油を採掘し、その貿易黒字をアメリカの金融資産に再循環させるという取引を行った。一部の報道を信じるならば、アメリカはこの新しい通貨構造の裏付けとして石油を使うために、特定の湾岸諸国を操って石油価格を吊り上げたのである。

1994-2024年ペトロヤウン(石油人民元)

中国はインフレ、銀行システムの崩壊と戦い、輸出産業を復活させるために、米ドルに対して人民元を劇的に切り下げた。中国や他のアジアの覇者(台湾、韓国、マレーシアなど)は、アメリカに安価な輸出品を供給する重商主義的な政策を追求し、外貨準備として海外にドルを蓄積させた。その結果、欧米先進国のインフレは抑制され、各国の中央銀行は、内生的インフレが長期にわたって低下していると誤解し、金利を可能な限り低い水準に保つことができた。

白が米ドル/人民元、黄色が中国のGDP(恒常ドルベース)。

白が米ドル/人民元、黄色が中国のGDP(恒常ドルベース)。

2024 - 今?

現在開発中のシステムの名前は知らない。しかし、トランプ氏の当選は世界の通貨システムを変えるきっかけとなった。トランプ氏が再編の原因ではないことを明確にしておく必要がある。むしろ、彼は変えなければならないと考えている不均衡について率直な意見を述べ、何よりもまずアメリカ人に利益をもたらすと信じている変化を速やかにもたらすために、非常に破壊的な政策を実行に移そうとしている。これらの変化は、石油元売りを終わらせるだろう。結局のところ、本稿で論じたように、これらの変化は世界的な不換紙幣の供給と金融抑圧を増大させるだろう。米国、EU、中国、日本の指導者は誰も、自分たちのシステムを新たな持続可能な均衡へとデレバレッジしようとしないのだから。その代わりに、彼らはお札を刷り、長期国債や銀行預金の実質購買力を破壊し、エリートたちが新しいシステムを支配し続けるようにするだろう。

まずトランプの目標を概説し、次にさまざまなグループや国がどのように反応するかを評価します。

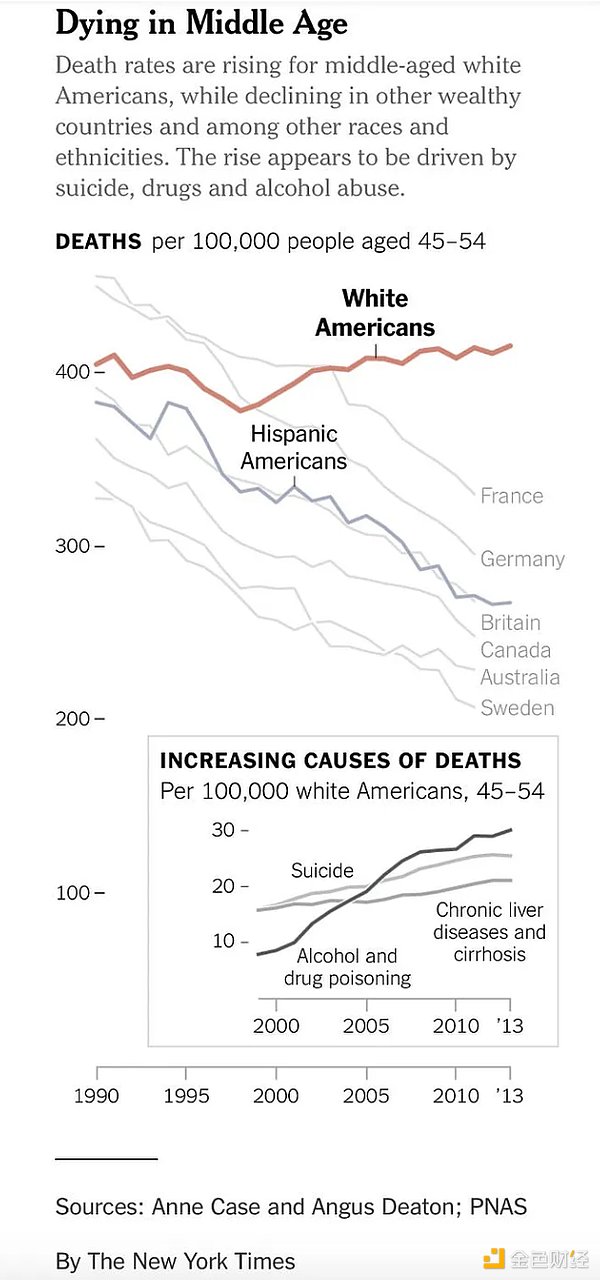

適切に機能するためには、米国はペトロダラーシステムにおいて経常黒字と貿易黒字を維持しなければならない。その結果が、アメリカ経済の脱工業化と金融化である。この根拠を理解したければ、マイケル・ペティスの本を全部読むことをお勧めする。だから世界が経済システムを変えるべきだとは思わないが、1970年代以降、(アメリカの統治が奉仕するはずの)アメリカ白人男性は地に落ちた。ここでのキーワードは「平均」だ。ジェイミー・ダイモンやデビッド・ソロモンのような偉い人や、JPモルガン・チェースやゴールドマン・サックスのCEOや、彼らのために懸命に働く給料泥棒のことではない。かつてベツレヘム・スチールで働き、家も配偶者も持ち、いまや女性と会うのはメタドン・クリニックの看護師だけという兄弟のことだ。アメリカのこのグループは、アルコールと処方薬で慢性的な自殺をしているのだから、これは明らかだ。すべては相対的なものであり、第二次世界大戦後に彼らが享受していたはるかに高い生活水準と仕事の満足度に比べれば、他のアメリカ/世界に比べれば、現状は決して良いものではない。これがトランプの支持層であることはよく知られており、彼は他の政治家があえてやらないような方法で彼らに語りかけている。トランプは産業を米国に戻し、彼らの悲惨な生活を理解させると約束している。

戦争ビデオゲームに熱中する血に飢えたアメリカ人(彼らは非常に強力な政治集団である)にとって、米軍の現状は恥ずべきものだ。直近の隣国や同等の敵対国(現在この基準を満たすのはロシアと中国だけ)に対する米軍の優位という神話は、米軍がヒトラーの猛攻から世界を解放したという考え方から始まった。ソビエトはドイツ軍を倒すために何千万人もの犠牲を払った。アメリカは軍隊を粛清したに過ぎない。スターリンは、アメリカが西ヨーロッパ戦線でヒトラーに対して大攻勢をかけるのに時間がかかったという事実に気を取られていた。フランクリン・デラノ・ルーズベルト米大統領は、アメリカ兵の死者を減らすためにソビエトに血を流させた。太平洋戦線では、アメリカは日本を破ったものの、日本が戦力の大半を中国大陸に投入したため、日本の本格的な猛攻に直面することはなかった。ハリウッドは映画でノルマンディー上陸作戦を強く押し出す代わりに、スターリングラードの戦い、ジューコフ将軍の英雄的行為、そして亡くなった何百万人ものロシア兵を見せるべきだ。

戦争ビデオゲームに熱中する血に飢えたアメリカ人(彼らは非常に強力な政治集団である)にとって、米軍の現状は恥ずべきものだ。直近の隣国や同等の敵対国(現在この基準を満たすのはロシアと中国だけ)に対する米軍の優位という神話は、米軍がヒトラーの猛攻から世界を解放したという考え方から始まった。ソビエトはドイツ軍を倒すために何千万人もの犠牲を払った。アメリカは軍隊を粛清したに過ぎない。スターリンは、アメリカが西ヨーロッパ戦線でヒトラーに対して大攻勢をかけるのに時間がかかったという事実に気を取られていた。フランクリン・デラノ・ルーズベルト米大統領は、アメリカ兵の死者を減らすためにソビエトに血を流させた。太平洋戦線では、アメリカは日本を破ったものの、日本が戦力の大半を中国大陸に投入したため、日本の本格的な猛攻に直面することはなかった。ハリウッドは映画でノルマンディー上陸作戦を強く押し出す代わりに、スターリングラードの戦い、ジューコフ将軍の英雄的行為、そして亡くなった何百万人ものロシア兵を見せるべきだ。

第二次世界大戦後、米軍は朝鮮戦争で北朝鮮と引き分け、ベトナム戦争では北ベトナムに敗れ、2021年にはアフガニスタンで10年後に急遽撤退し、現在はウクライナでロシアに敗れている。米軍の戦歴で正当化できるのは、2度の湾岸戦争でイラクなどの第三国に対して、非常に先進的で非常に高価な兵器を使用したことだけである。

重要なのは、戦争に勝つということは、産業経済の強靭さを反映するということだ。戦争にこだわるなら、アメリカ経済は混乱している。そう、アメリカ人は他の国のようにレバレッジド・バイアウトができる。しかし、彼らの兵器システムは、サウジアラビアのような地政学的な合意に基づいて購入しなければならない虜囚的な顧客に、高騰した価格で販売される中国からの輸入品が混在している。ロシアの経済規模は紙の上では米国の10分の1にも満たないが、米国製の従来型ミサイルの何分の一かのコストで、止められない極超音速ミサイルを製造している。

トランプは平和を愛するヒッピーではない。彼はアメリカの軍事的覇権と例外主義を完全に信じており、その軍事力を人類を虐殺するために喜んで使う。就任1期目に、イランのカセム・ソレイマニ将軍をイラクの地で暗殺し、大勢のアメリカ人を喜ばせたことを思い出してほしい。トランプはイラク領空を侵犯し、米国が公式に戦争していない他国の将軍を殺害することを一方的に決定することに何のためらいもない。そのため彼は、帝国が誇大広告に見合った能力を発揮できるよう、適切な再軍備を望んでいる。

トランプはアメリカの再工業化を提唱し、良い製造業の仕事を望む人々や強力な軍隊を望む人々を支援する。そのためには、ペトロダラー制度の下で構築された不均衡を逆転させる必要がある。これは、ドルの切り下げ、国内生産のための税制優遇や補助金の提供、規制緩和によって達成される。これらの要因が組み合わさることで、企業が国内に生産拠点を移すことは経済的に賢明なことである。過去30年にわたって実施されてきた成長促進政策により、中国は現在、製品を生産するのに最適な場所だからだ。

私の記事「白か黒か?という記事で、私は貧困層のための量的緩和(QE)と、それがどのように米国の再工業化の資金となるかについて話した。ベッセント次期米財務長官がそのような産業政策を追求すると私は信じている。しかし、これには時間がかかり、トランプは就任1年目で有権者に進歩として売り込めるような結果をすぐに出す必要がある。したがって、トランプとベサントは直ちにドルを切り下げなければならないと思う。これをどのように実現できるのか、そしてなぜ2025年前半に実現しなければならないのかについて述べたい。

"金は金であり、他のすべては信用である。"- J.P.モルガン

トランプとベサントは、米国の経済目標を達成するためにドル安にする必要性について繰り返し議論してきた。問題は、どの通貨に対して、いつドル安にすべきかということだ。

米国を除く世界最大の輸出国は、中国(通貨:人民元)、EU(通貨:ユーロ)、英国(通貨:ポンド)、日本(通貨:円)の順である。有利な企業が米国内に生産拠点を移すためには、米ドルがこれらすべての通貨に対して下落する必要がある。企業は必ずしも米国で登記する必要はない。トランプ大統領は、中国のメーカーが米国内に工場を設立し、そこで製品を販売することに同意している。しかし、アメリカ人はアメリカの工場で作られた製品を買わなければならない。

通貨協定は1980年代からある。現在、アメリカは経済的にも軍事的にも、当時よりも世界の他の国との相対的な力関係で劣っている。その結果、ベサントには他国の為替レートを一方的に命令する能力はない。もちろん、ベサントはニンジンと棒を使って、各国が自国の通貨をドルに対して切り下げることに同意するようなだめることはできる。これは、関税の使用や関税の脅威によって行うことができる。しかし、これには時間と多くの外交が必要だ。もっと簡単な方法がある。

米国は8,133.46トンの金を保有しており、少なくとも書類上では、どの主権国家よりも多い。金は世界貿易の真の通貨として知られている。米国が金本位制から離脱してまだ50年しか経っていない。金本位制は歴史上のルールであり、現在の法定通貨制度は例外である。ベサントの目標を達成するための最も抵抗の少ない道は、ドルを金に対して相対的に切り下げることである。

現在、米国のバランスシート上の金の価値は1オンスあたり42.22ドルである。厳密には、財務省は米連邦準備制度理事会(FRB)に金券を発行しており、財務省はそれを1オンスあたり42.22ドルで評価している。ベサントが米国議会を説得して金の法定価格を変更し、それによって米ドルを金に対して切り下げることができたとする。この場合、連邦準備制度理事会(FRB)にある財務省の一般勘定(TGA)は、経済で使用できるドル債権を受け取ることになる。切り下げ幅が大きいほど、TGAの残高は即座に増加する。これは理にかなっている。というのも、基本的にドルは、金を特定の価格で評価することによって、空中から作り出されるからである。金の法定価格が1オンスあたり3,824ドル上昇するごとに、TGAは1兆ドル増加する。例えば、金の保有コストを現在のスポット価格に調整すると、TGAクレジットとして6,950億ドルが発生することになる。

政府の命令によって、金の保有コストを変更することでドルを生み出し、それを商品やサービスの購入に使うことができる。これが不換紙幣の切り下げだ。他のすべての不換紙幣も、それぞれの政府が保有する金の量に基づく金の価値を暗黙のうちに持っているため、これらの通貨はすべてドルに対して自動的に価値が上がる。一晩で、他のどの国の財務省にも相談することなく、米国は主要貿易相手国すべてに対してドルの大幅な切り下げを達成することができる。

最も重要な疑問は、輸出大国は金に対してドル以上の切り下げを行うことで、通貨安から回復できないのかということだ。もちろん、そうすることは可能だが、これらの通貨はいずれも世界的な基軸通貨ではなく、貿易や金融の流れによる本質的な需要はない。そのため、米国の金切り下げには太刀打ちできず、すぐにハイパーインフレを引き起こすだろう。米国のようにエネルギーや食料を自給できる国やグループはないため、ハイパーインフレは避けられない。インフレによる社会不安は支配エリートを権力の座から追い落とすことになるため、これは政治的に容認できない。

アメリカ経済を再工業化するためにどれだけのドル安が必要か教えてくれれば、金の新価格を教えてあげよう。私がベサントなら、大きく投資するだろう。大きな投資とは、1オンスあたり1万ドルから2万ドルの再評価を意味する。ルーク・グローメンは、FRBのドル負債に対する金の比率が1980年代に戻れば、金価格は現在の14倍になり、1オンスあたり4万ドルに近い切り下げになると見積もっている。これは私の予想ではないが、金の現在のスポット価格1オンスあたり約2700ドルと比較して、ドルがいかに過大評価されているかを示している。

ご存知の方も多いと思うが、私は金の虫である。なぜなら、ドルを切り下げる最も簡単な方法は金に対するものだからです。政治家はいつも簡単なボタンを最初に押す。しかし、ここは暗号通貨トレーダーのダイジェストです。では、1オンスあたり2万ドルの金価格は、ビットコインや暗号通貨の価格をどのように押し上げるのでしょうか?

多くの暗号通貨希望者は、まずビットコイン戦略準備金(BSR)の議論に注目しています。興味深いことに、法案を読むと、彼女は、上記で説明したように、政府のバランスシートに保有されている金の価格を引き上げることで購入資金を調達することを提案しています。

BSRを支持するケースは、アメリカが他のどの国家よりも多くの金を保管しているケースと似ている。ビットコインが史上最も硬い通貨であるならば、最強の政府不換紙幣とは、中央銀行が最も多くのビットコインを所有している通貨ということになる。さらに、財政がビットコインの価格によって変動する政府は、その国境内でビットコインと暗号通貨のエコシステムの拡大を支持する政策をとるだろう。これは、政府が国内の金採掘や強固な金取引市場の創設を奨励する方法と似ている。中国が上海金先物取引所を通じて国内の金保有をどのように奨励しているかを見てみてください。これは、実質的なお金の面で国と国民の財政力を高めるように設計された、有利な国の金政策の一例です。

米国政府が金の切り下げを通じてより多くの米ドルを生み出し、そのドルの一部を使ってビットコインを購入すれば、その不換紙幣価格は上昇する。その結果、他の国々による競争的なソブリン購入に拍車がかかり、米国に追いつかざるを得なくなる。そして、ビットコインの価格は徐々に上昇するだろう。なぜなら、誰もビットコインを売って、政府が積極的に切り下げている不換紙幣を取得しないからだ。確かに、長期保有者はビットコインを不換紙幣価格で売るだろうが、その価格は100,000ドルにはならないだろう。この議論は論理的だが、私はまだBSRが実現するとは思っていない。政治家たちはむしろ、次の選挙で確実に勝つために、新しく生まれたドルを国民の福祉に使うだろうと思う。しかし、BSRがアメリカで起こるかどうかは問題ではない。

私は米国政府がビットコインを買うとは思っていませんが、ビットコインの価格に対する楽観的な見方には影響しません。結局のところ、金の切り下げはドルを生み出し、そのドルは実際の商品/サービスや金融資産に住処を見つけなければならない。私たちは経験から、ビットコインの価格が、その限られた供給量と減少する流通量のために、ドルの世界的な供給量の増加よりも速く上昇していることを知っています。

前にも説明したように、中国は食糧とエネルギーが不足しているため、米国と直接対決して人民元を金に対して切り下げることはできない。これはハイパーインフレにつながる。しかし、だからといって中国が人民元の供給量を劇的に増やして、縮小してデフレを引き起こしている不動産を支えることはできない。最新のヘッドラインは、中国人民銀行(PBOC)がトランプ大統領の関税脅威に対して人民元安を容認し、中国が完全な量的緩和に踏み切る用意があることを示している、というものだ。

ドナルド・トランプ氏がホワイトハウスに戻ったことで、中国のトップリーダーや政策立案者は、米国の貿易関税引き上げに対応するため、2025年に人民元安を容認することを検討している。-ロイター、2024年12月11日

PBOCが短期的に人民元の自由浮動と最終的な対ドル減価を認めなければならない理由を曖昧にしているのは、資本逃避の速度を悪化させたくないからだと思う。人民元の発行と国債の購入に人民銀の政策が明確に集中していることを富裕層同志に直接伝えることは、投資家の心に警鐘を鳴らすことになり、国境を越え、まず香港へ、そして香港から世界へと資金をかき集めることにつながるだけだ。PBOCは、投資家がヒントを得て、国内の株式や不動産に目を向けることを期待している。

最終的には、私がビットコインへ行こうという記事で述べているように、ビットコインへ行こうとなる。は、中国人民銀行(PBOC)がデフレを止めるのに十分な量的緩和と金融刺激策を行うと予測している。これらの政策がうまくいくかどうかは、中国国債(CGB)の利回りが上昇に転じればわかるだろう。現在、中国国債の利回りは歴史的な低水準にある。投資家は株式市場や不動産市場で損をするリスクを冒すよりも、人民元の元本保証商品(国債)を買うことを好むからだ。これは、中国経済の中期的な力強さに対する悲観論を示唆している。人民元を大量に印刷し、中央銀行による公開市場操作を通じて投資家のポートフォリオから国債を取り除くことで、悲観論を楽観論に変えるのは簡単だ。これが量的緩和の定義だ。拙稿「白か黒か? 」の記事で、このプロセスがどのように機能するかについてのTチャートをご覧ください。

マクロレベルでお金を刷ることの問題は、人民元の対外的価値である。人民元高にはプラスの外部性がある。中国の消費者が輸入品をより安い価格で購入できるようになる。中国の貿易相手国は、人民元の実質価値が長期的に安定することを確信して、中国製の商品を購入するために人民元を振り向けることができるため、中国との貿易商品を人民元建てにする可能性が高まる。また、中国企業が手ごろな金利で人民元建てで借り入れを行うこともできる。しかし、これらすべてのプラス面は、トランプの真実の前では何の意味もなさない。はっきり言っておくが、アメリカはハイパーインフレに陥ることなく、中国以上のお金を刷ることができる。トランプとベサントは、これが彼らの意図することだと明言している。その結果、中国は人民元を対ドルでフロートさせることになり、短期的には人民元が切り下がることになる。

人民元の切り下げは、ベサントが金に対してドルを大幅に切り下げる前に、中国のメーカーがより多くの製品を輸出できるようにする。短期的には、これは生産を前進させ、中国が中国の生産者にとって米国の消費市場へのより有利なアクセスと引き換えに、トランプ氏のチームからの特定の要求に同意しなければならないときに、トランプ氏との交渉でより良い立場に置くのに役立つだろう。

暗号通貨投資家が考えるべきことは、中国人民銀行が人民元の供給を増やすというシグナルに対して、中国の裕福な投資家がどのように反応するかということだ。マカオ(カジノ)や香港(中国人オーナーが香港で登記した企業)のさまざまな合法的な経路を通じた資本逃避は、通常通り行われるのだろうか、それとも国内で資本を隔離するために、これらの経路は閉鎖されるのだろうか。特定の資金プール(テキサス公立大学基金など)を制限する米国の路線を考えると、これらの資金プールは閉鎖されるのだろうか?テキサス公立大学基金のような)中国の資産に投資する能力を制限する米国のルートを考えると、なぜ新たに発行された人民元が、トランプの経済目標に資金を供給するために香港を通じて米国に流入することが許されるのだろうか?印刷された人民元は中国株や中国不動産を買わなければならない。だから、ドアは開いているが、遅かれ早かれその機会はなくなってしまうので、対ドルでの人民元からの資本逃避が激化すると予想する。

暗号通貨については、少なくとも短期的には、中国資本はビットコインやその他のジャンクコインを買うために、ドルと引き換えに香港を通じて流出するだろう。中期的には、中国が流動的で目に見えるチャネルを通じた中国資本の逃避を禁止することで対応すれば、香港の暗号通貨ETFが中国本土の投資家からの南向きの資金流入を受け入れることが許されるかどうかが問題となる。もし中国本土が、香港の国有資産管理会社を通じて暗号通貨の所有権を事実上管理することが中国を強化し、少なくとも暗号通貨分野で米国と同等の競争力を持たせると考えるなら、香港のETFはすぐに資産を集めるだろう。このようなETF運用会社は、世界の公開市場で暗号通貨の現物を購入する必要があるため、暗号通貨の強気市場に新たな柱が加わることになる。

日本海の反対側では、中国の輸出ライバルである日本エレクトロニクスを管理するエリートたちが、トランプ・トゥルースへの対応を思案している。

日本のエリート政治家たちは自国の文化と歴史に誇りを持っているが、アメリカの「タオル売春婦」であることに変わりはない。核攻撃後、日本は前進し、ドル融資とアメリカの消費者への無関税アクセスの助けを借りて、1990年代初頭までに世界第2位の経済大国へと再建した。私のライフスタイルにとって最も重要なことは、日本が世界で最も多くのスキーリゾートを建設したことである。今日と同じように、1980年代の貿易と金融の不均衡は、アメリカのエリート政界と金融界を騒然とさせ、リバランスを余儀なくさせた。1980年代の通貨協定はドル安円高をもたらし、最終的に1989年の日本の株式・不動産市場のバブルを崩壊させたと主張する人もいる。円高にするために日銀が金融引き締めを行い、バブル崩壊を招いたという論理である。いつものように、不動産バブルや株バブルはお金を刷ることで吹き上がり、金融緩和政策が鈍化したり止まったりすると、バブルは崩壊する。問題は、日本の政治家がアメリカの大名を喜ばせるために金融のハラキリに手を染めることだ。

今日、1980年代と同様、日米間には巨大な金融不均衡がある。日本は米国債の最大の保有国である。日本はまた、積極的な量的緩和を進めてきた。それはイールド・カーブ・コントロール(YCC)へと発展し、結果として極端なドル安円高を招いた。米ドル/円の為替レートの重要性については、「気にしない」と「千と千尋」である。

トランプの真意は、ドルが円に対して高くなるべきだということだ。トランプもベサントも、そうならざるを得ないことをよく知っている。対立的な通貨調整を行う中国とは異なり、日本ではベサントがドルの対円での行き先を決め、日本人はそれに従うだろう。

円高の問題は、日銀が金利を上げなければならないということだ。

1.金利が上昇し、日本国債の魅力が増すと、日本の企業、家計、年金基金は外国の株式や債券(主に米国債と米国株)を売り、為替差益を円に換えて日本国債を買う。

2.日本国債の利回りが上がれば価格は下がり、日銀のバランスシートに大きなマイナスの影響を与える。加えて、日銀は大量の米国債と米国株を保有しており、日本の投資家が資本を送金するためにこれらの債券を売却するため、価格が下落する。さらに、日銀は円準備高に対して高い金利を支払わなければならない。結局のところ、このプロセスは日銀の支払い能力にとって悪いニュースだ。

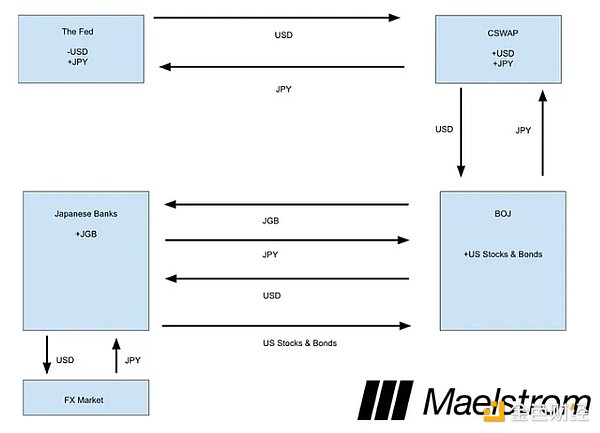

トランプ大統領は、日本の金融システムが崩壊しないことを望んでいる。在日米海軍基地は中国の海洋力を抑えることができるし、日本が生産する半導体は、米国が主要部品を友好的に供給できるようにするのに役立つ。したがってトランプ大統領は、円高に直面しても日本が経済的に生き残るために必要な措置を講じるよう、ベサントに指示するだろう。これを行う方法はいくつかある。一つの方法は、ベサントが米国債と米国株の売り越しが市場外で吸収されるように、米国財務省の力を使って日本銀行にドル・円の中央銀行通貨スワップを提供することだろう。以下は、私の記事千と千尋からのプロセスの説明である。

<

<

FRBはドルの供給量を増やし、言い換えれば、その見返りとして、キャリートレードの拡大によって以前作られた円を得たのです。

CSWAP -日銀はFRBにドルを借り、FRBは日銀に円を借りている。

日銀 - 日銀は現在、より多くの米国株や債券を保有しており、その価格はCSWAP残高の増加によるドル数の増加により上昇する。

日本銀行 - 日本国債を追加で保有。

大量のドル円キャリートレードの巻き戻しの資金を調達するためにドルの量が増えるので、これは暗号通貨にとって重要です。巻き戻しはゆっくりと行われるだろうが、日本の金融システムの支払能力を維持するために数兆ドルが発行されるだろう。

日米の貿易と金融の不均衡を是正するのはかなり簡単だ。なぜなら日本は最終的にこの問題で発言権を持たず、現時点では政治的に非常に弱いため、実質的な反対運動を起こすことができないからだ。与党の自民党は国会の過半数を失い、日本の統治は混乱状態にある。未開のアメリカ人を密かに嫌悪しているように、エリートたちにはトランプの真実に反対する政治的能力はない。

多くのヨーロッパ人(少なくともモハメッドと名指しされていない人たち)はキリスト教徒的な傾向を持っているが、「最後の者が最初になる」という聖書の言葉はEUには経済的に当てはまらない。最後が最後になるのだ。どんな理由があるにせよ、ヨーロッパのエリート政治家たちはこの立場を維持し続け、アンクル・サムの執拗な攻撃の矢面に立っている。欧州は、ロシアや中国との統合に全力を尽くすべきだ。ロシアはパイプラインを通じて最も安価なエネルギーを供給し、国民に食料を供給する。中国は安価で高品質な製造品を提供し、マリー・アントワネットも赤面するような量のヨーロッパの高級品を喜んで買ってくれる。ヨーロッパ大陸は、広大で止めようのないユーラシアの繁栄の輪に溶け込もうとする代わりに、イギリスとアメリカという2つの島国に長い間魅了されてきた。

ドイツとフランスの経済が危機に瀕しているのは、欧州が安価なロシアのガスを買おうとせず、グリーンエネルギー移行詐欺を放棄し、中国と互恵的な貿易を行おうとしないからである。ドイツとフランスはヨーロッパの経済エンジンであり、それ以外の大陸はアラブ人、ロシア人(まあ、もう違うかもしれないが)、アメリカ人の休暇先でしかないのだろう。ヨーロッパのエリートたちがこれらの地域の人々をどれほど嫌っているかを考えれば、これはむしろ皮肉なことだが、金持ちが采配を振るい、貧乏人は身を引く。

今年、スーパー・マリオ・ドラギ(the+future+of+European+competitivenessは2024年9月に発表された)、エマニュエル・マクロン(2024年4月の欧州演説)が2つの非常に重要な演説を行った。もしあなたがヨーロッパ人なら、これらの演説でイライラするのは、どちらの政治家もヨーロッパが直面している問題、すなわち高価なエネルギーと国内投資の不足を正しく指摘しているが、結局は "に等しい解決策を提示していることだ。グリーンエネルギーへの移行とさらなる金融抑圧のために、もっとお金を刷る必要がある。正しい解決策は、米国のエリートによるリスクテイクへの強固な支持を捨て、安価な天然ガスを求めてロシアとのデタントを実現し、原子力を受け入れ、中国との貿易を増やし、金融市場の規制を抜本的に緩和することである。もうひとつの憂鬱な事実は、私のように現在の政策ミックスが自分たちの利益にならないと考えるヨーロッパの有権者の多くが投票に行き、こうした変化をもたらそうとする政党を選んだということだ。しかし、権力者であるエリートたちは、多数派の意思を弱めるためにあらゆる手段を講じている。フランスでもドイツでも、事実上政権が存在しないため、政治的混乱が続いている。

トランプ大統領に関する真実は、米国が依然として、欧州がロシアを敬遠し、中国との貿易を制限し、ロシアや中国の攻撃から自国を守るために米国製の武器を購入し、ユーラシア大陸が強力に統合されるのを阻止することを要求しているということだ。こうした政策が経済に悪影響を及ぼすにつれ、EUは国際収支を維持するために金融抑圧と紙幣増刷に頼らざるを得なくなった。マクロンの言葉をいくつか引用しながら、欧州金融政策の将来を説明し、欧州に資本を保有している人はなぜ恐れるべきなのかを説明しよう。欧州の資本地下から脱出する能力が停止され、退職金口座や銀行預金で買えるのはお粗末なEU長期国債だけになることを恐れるべきだ。

マクロンの言葉を引用する前に、イタリアの元首相で、現在はシンクタンク、ジャック・ドロール研究所の所長であるエンリコ・レッタの言葉を引用したい:

EUには、主に経常収支(34.1%)で保有される個人貯蓄がなんと33兆ユーロもある。しかし、この富はEUの戦略的ニーズを満たすために十分に活用されていない。憂慮すべき傾向は、欧州の資源が毎年米国経済や米国の資産運用会社へとシフトしていることである。この現象は、EUの貯蓄の活用における深刻な非効率性を浮き彫りにしている。EUの貯蓄を自国経済内で効率的に活用できれば、EUの戦略的目標達成に大きく貢献できるはずである。--Much More Than A Market

Leita 氏が問題視していることに疑いの余地はなかった。その後のマクロン大統領のコメントでも、これらの点が繰り返し強調されている。欧州資本は米国企業によってではなく、欧州企業によって融資されるべきである。当局はあなた方よりも、あなた方の資本をどうすべきかをよく知っており、さまざまな方法で不採算の欧州資産を保有させることができる。例えば、年金基金や退職金口座を通じて機関投資家のマネーマネージャーに資金を預けている人の場合、EUの金融規制当局は適切な投資対象を定義し、投資マネージャーが合法的にEUの株式や債券しか購入できないようにすることができる。銀行に資金を預けている人の場合、規制当局は、銀行がEU域外の株式や債券の投資を提供することを禁止することができる。あなたの資金がEUの規制下にある信託銀行に預けられると、あなたはクリスティーヌ・ラガルドと彼女の愉快なマペット集団の言いなりになることになる。あなたはラガルドのことが好きかもしれないが、欧州中央銀行(ECB)総裁である彼女の仕事は、EUプロジェクトの存続を財政的に保証することであり、銀行がシステムの支払能力を維持するために必要なインフレ率よりも早くあなたの貯蓄が増えるのを助けることではない。

このようなことを主張するのはダボスの世界経済フォーラムの人々だけだと思っているなら、悪名高い人種差別主義者、ファシスト、[空欄を埋めよ]主義者......彼らがそう言った......マリーナの言葉を引用しよう。ルペンの言葉:

ヨーロッパは目を覚ますべきだ。米国はさらに強力に自国の利益を守るだろうから。

「トランプの真実」は、EUの左翼・右翼政治の舞台でも懸念を引き起こしている。

EUの政治家たちが、問題を解決するために単純で経済的ダメージの少ない対策を取ることを拒否しているという点に話を戻すと、ここでマクロン氏は国民のためにぶっきらぼうに語っている:

「だから、ヨーロッパがロシアからエネルギーや肥料を買い、中国に外注し、安全保障を米国に頼る時代は終わった!."

マクロンはさらに、EUの資本は最もパフォーマンスの良い金融商品に振り向けられるのではなく、むしろヨーロッパの荒野に投資されなければならないと強調した:

「3つ目の欠点:毎年、我々の貯蓄のうち約3000億ユーロが、財務省証券や資本リスクといった形であれ、アメリカの金融に流れている。これは馬鹿げている。これは馬鹿げている。

最後に、マクロン大統領はバーゼルIII銀行規制を一時停止すると述べた。基本的に、これは銀行が高値で低利回りのEU国債を無制限に購入することを可能にする。ユーロ建て資産を保有する人々は、実質的にユーロの供給量を無制限に増やすことができるため、損失を被ることになる。

「第二に、バーゼル基準とソルベンシー基準の適用方法を見直す必要がある。このような基準を適用しているのは、世界の経済圏だけではありません。米国は2008年から2010年にかけての金融危機の根源にあったにもかかわらず、これらの基準を適用しないことを選択した。

マクロンは、アメリカ人がこのようなグローバルな銀行ルールを守っていないことを正しく指摘し、ヨーロッパ人もその必要はないと結論づけている。こんにちは、ビットコインと金の崩壊に合法的な金融を。

ドラギ氏は最新の報告書の中で、巨大な福祉国家(例えばフランスはGDPに占める政府支出の割合が57%と先進国の中で最も高い)に資金を供給するだけでなく、EUは年間8000億ユーロを投資する必要があると指摘している。この資金はどこから来るのか?その資金は、ECBが紙幣を印刷し、EUの貯蓄者が金融圧力下でお粗末な長期国債を購入することによってもたらされる。

これは作り話ではない。これはEUの政治的スペクトルの左右から直接引用したものだ。彼らは、EUの貯蓄をどのように投資すべきか、自分たちが一番よく知っていると言う。銀行がEU加盟国の債券を買うために無制限のレバレッジを使えるようにすべきだと言う。そして、その背景にはトランプの真実がある。トランプ政権下の米国がドル安を進め、健全な銀行規制を停止し、欧州にロシアや中国との関係を断ち切らせようとするなら、EUの貯蓄者は標準以下のリターンと金融阻害要因を受け入れなければならなくなる。EUの臆病者たちは、EUのプロジェクトを維持するために、資本と実質的な生活水準を犠牲にすべきだ。このコーナーの口調に目が点になっていることにお気づきだろうが、欧州の生活水準を下げたいのなら、私は怒らない。人前では旗を振るのが好きだが、家ではパソコンに駆け寄り、できるだけ早く逃げ出そうとする人が多いのだろう。あのね、逃げる方法は、禁止される前にビットコインを買って自分のものにしておくこと。しかし、EUの読者の皆さん、それはあなたの選択です。

世界的には、ユーロの流通が増加し、EU内の資本に対する締め付けが厳しくなるにつれて、ビットコインは急上昇する。これはエリートたちの公然の方針だ。しかし、私は「私の言うとおりにして、私のするようにはしない」状況になると考えている。権力者たちは密かに資産をスイスやリヒテンシュタインに移し、暗号通貨を大々的に購入するだろう。一方、言うことを聞かず貯蓄を守ろうとしない人々は、政府公認のインフレの下で苦しむことになる。そうやってクロワッサンは剥がれていくのだ。

私たちの真実の果てとは、24時間365日自由な暗号通貨市場です。11月初旬のトランプ勝利後のビットコインの上昇は、不換紙幣の供給が加速度的に増加していることを示す先行指標です。トランプの真意を受けて、すべての主要経済圏・国は即座に反応しなければならない。そしてその反応とは、通貨切り下げと金融抑圧の強化である。

ビットコイン(黄色)は、米国の銀行信用(白色)の増加を先取りしている。増加している。

これは、ビットコインの価格が大幅な引き下げなしに100万ドルまでまっすぐに上昇するということでしょうか?絶対にそんなことはありません。

市場は、トランプ氏が何かを成し遂げるために実際に残された時間がどれほど短いかを理解していないと思います。市場は、トランプ氏と彼のチームが即座に経済的・政治的奇跡を起こせると信じている。トランプ人気につながった問題は、何十年も前から生じていた。その結果、イーロン・マスクがXで何を言おうとも、すぐに解決することはない。その結果、2026年に民主党が両議会を奪還するのを阻止するために、トランプが支持者を十分になだめることはほぼ不可能だ。人々が焦っているのは、自暴自棄になっているからだ。トランプは自分の支持者を理解する精通した政治家だ。だから私は、就任後100日間でドルが金に対して急落することに賭けている。米国の生産コストを迅速に国際競争力のあるものにする簡単な方法だ。それは生産能力の即時回復につながり、5年後ではなく、今日の雇用増加につながるだろう。

暗号通貨強気相場の暴落局面に入る前に、私は、2025年1月20日のトランプ大統領就任式前後に、暗号通貨市場が厄介な暴落を経験すると考えています。Maelstromは、2025年前半のいつかにより安い価格でコアポジションの一部を買い直すことを期待して、早期に特定のポジションを減らすでしょう。明らかに、すべてのトレーダーはこのように言い、市場にタイミングを合わせられると信じている。そして、ほとんどの場合、彼らは早すぎる売却に終わり、その後、保持していた価格よりも高い価格で再購入する自信がなくなります。そうなると、強気相場の残りの期間、トレーダーは投資不足に陥ることになる。もし1月20日に強気相場が止まらなかったとしたら、私たちは負けを認め、傷をなめ、強気相場に戻っていただろう。トランプの真実は、グローバル秩序の構造的欠陥を私に教えてくれる。トランプの真実は、リターンを最大化する最善の方法はビットコインと暗号通貨を保有することだと教えてくれる。だから、私は安く買う。

ヤッツィー(注:Yahtzee は、運と戦略のユニークな組み合わせを組み合わせた古典的なサイコロゲームである)!!!!

Yuga LabsはRippsとCahenに対して法的勝利を収め、Rippsは900万ドルを支払い、関連するすべてのNFTと知的財産を譲渡しなければならず、NFT著作権法における重要な判例となった。

Weiliang

WeiliangFTXは、新経営陣の下での財務回復戦略の一環として、債権者リターンの最大化を目指し、Anthropicの株式7.84%の迅速な売却を模索している。

Miyuki

Miyukiデンバーの牧師であるエリジオ・レガラドは、暗号通貨詐欺で130万ドルを不正に使用し、法的苦境の中で説教をし、金融取引において神の導きを主張したという非難に直面している。

Alex

Alexケノーシャ警察は、新たなビットコインATM詐欺に対して警告を発し、ID窃盗の手口に対する警戒を促すとともに、未承諾の金融指示に対する懐疑心の重要性を強調している。

Brian

Brianスティーブ・クリスティがバイナンスのDCCOに復帰、米国規制当局の重い決済と業界の課題の中でコンプライアンス戦略を練る。

Brian

Brianバイナンスはダークウェブ上でデータ漏洩の申し立てに直面しており、デジタルセキュリティの重大かつ継続的な課題と、暗号通貨セクターにおける強固な保護措置の重要性を強調している。

Weiliang

Weiliang高齢女性がJPモルガン・チェースを提訴し、同銀行が220万ドルの詐欺を防げなかったとしている。

Miyuki

MiyukiFarcasterのユーザーベースは、Warpcastにフレームが導入されたことで400%急増し、ユーザーとのインタラクションに革命をもたらし、分散型ソーシャルメディアの状況に新たな基準を打ち立てた。

Alex

Alexクレイグ・ライトの大胆な主張にCrypto Open Patent Allianceが異議を唱える中、英国高等法院がビットコインの生みの親の謎に迫る。拒絶された和解案がドラマを盛り上げる中、法廷のスペクタクルが繰り広げられ、法廷闘争とサトシの正体を暴く探求のスリリングなサガが約束される。

Joy

JoyBithumbは手数料を引き下げ、メーカー・リワードを拡大し、ブラック・レベルの会員に豪華な特典を提供し、価値とサービスの新たな業界基準を打ち立てる。

Brian

Brian