By Revc, Golden Finance

Preface

金融市場を膨大なデータとサンプルサイズを持つAIモデルに例えるなら、モデルの中で米国株と暗号資産の動きに影響を与える主な構成要素は、先日ジャクソンホール会議でジェローム・パウエルが述べたように、連邦準備制度理事会(FRB)の差し迫った金融政策の調整である。金融政策の時が来たのだ。これに先立ち、FRBが公表した7月の連邦公開市場委員会(FOMC)議事録では、FRB高官の大半が9月の会合での利下げ決定を強く支持していた。

そして、金融市場が金利調整の息の根を止める瞬間を待つ中、暗号市場はどこへ向かうのか、その答えを米国株とETFの最近のパフォーマンスから探ってみました。

米国株の最近のパフォーマンス

今週の米国株式市場のデータやイベントは、景気回復に対する投資家の自信を反映するものでしたが、同時に将来の政策や市場のボラティリティに対する期待に注意を促すものでした。火曜日に発表された8月の米コンファレンス・ボード消費者信頼感指数は103.3と2カ月連続で上昇し、景気に対する消費者の楽観的な見方が強まったことを示し、個人消費が増加する可能性を示唆した。しかし、エヌビディアの第2四半期決算報告に対する市場の反応は、予想を上回ったものの、圧倒的なものであり、ハイテク株に対する投資家の期待はすでに高く、決算報告は良かったものの、新たなサプライズをもたらさなかったことを示している。

具体的には、市場は横ばいとなり、週の最初の3取引日に引き下げが強まった一方、本稿執筆時点では、以下のチャートに示すように、第4取引日に1%近い上昇を得た。

<

<

週明けの市場センチメントは楽観から警戒へと変化した。投資家がポジションを調整し、新たな投資機会を探しているため、市場のハイテク株への依存度は低下している可能性がある。

米国株の下落は、最終的には金融緩和や財政刺激策につながる一連の反応を引き起こす可能性がある。読者は、9月の金利会合で50bp利下げが行われる可能性に注目するとよいだろう。

景気後退懸念

マッコーリーのアナリストは最近、米国経済の見通しについて懸念を表明するレポートを発表した。米連邦準備制度理事会(FRB)がすぐに利下げを行わなければ、米国経済が景気後退に陥る可能性が大幅に高まるだろうとしている。レポートの主な根拠は以下の通り:

Weakness in the labour market: The latest Consumer Confidence Report shows some worrying signs in the US job market, such as the perception of jobs opportunities仕事が見つかりにくいと思う回答者の割合が低下し、逆に仕事が見つかりにくいと思う回答者の割合が上昇している。

その他の悪い経済指標:採用率や退職率などの指標も、2015年から2017年の期間に見られた水準と同様の弱い傾向を示している。

MARKET EXPECTATIONS:投資家は、連邦準備制度理事会(FRB)が年内になんと99ベーシスポイントの利下げを実施すると広く予想している。

労働市場の低迷は失業率の上昇につながり、ひいては経済成長の足かせとなるだろう。これとは対照的に、欧州中央銀行はインフレ抑制に重点を置いているため、比較的厳しい姿勢を示している。 このような中央銀行の政策の相違が、最近のドル安の一因となっているが、マッコーリーは、この傾向は終わりに近づいているのではないかと見ている。

ETF最近のパフォーマンス

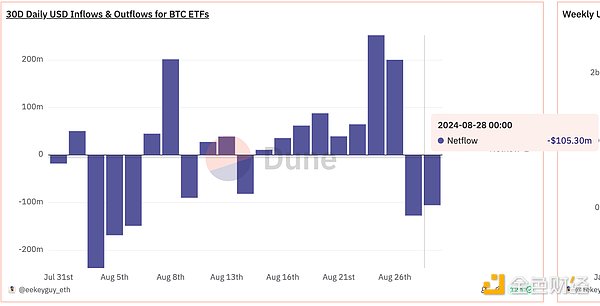

今週のビットコインスポットETFのパフォーマンスとファンダメンタルズ分析は、市場心理の複雑さを示しています。フローの面では、ビットコインETFは8日連続で7億5600万ドルの純流入を積み上げた後、今週は純流入から純流出へのシフトを経験したが、純流出は火曜日に始まり、昨日の1億500万ドルの純流出は、市場センチメントが変化している可能性と、投資家がポジションを調整していることを示唆している。投資家がポジションを調整していることを示唆している。流出にもかかわらず、ビットコインETFのNAVレシオは4.64%(時価総額対ビットコイン時価総額合計)を維持しており、長期的なビットコインへの信頼が継続していることを反映している。一方、イーサ・スポットETFは9日連続で純流出し、イーサに対する市場の関心が低下していることを示している。

などの機関投資家の動きは力強い資金流入を示しており、資産クラスとしてのビットコインが認識されていることを示している。<strong>短期的な純流出にもかかわらず、長期的には、</strong><strong>ETF</strong><strong>の資産規模や機関投資家の参加は、市場が適切なエントリーポイントを探す中で、ビットコインの長期的な価値と可能性に対する信頼が依然として維持されていることを示唆している。</strong></p><p><h2><strong>日銀の利上げアップデート</strong></h2><p>暗号市場は、金融市場にフラッシュクラッシュを引き起こした前回の円利上げから免れておらず、投資家も日銀の動きから目を離すべきではありません。</p><p><strong>日銀の氷見野副総裁と上田和男総裁の最近のコメントでは、経済や物価の見通しが改善し続ければ、日銀はさらなる利上げを検討するとの見解を示している。</strong>この見解は、将来の利上げに対する市場の期待を強めるだけでなく、政策調整の可能性の方向性を示唆するものであり、景気回復への確信と緩和政策の調整の必要性を反映している。</p><p> <strong>日銀の利上げ予想と実際の利上げ行動は、金融市場に大きな影響を与えるだろう。第一に、<strong>日本は海外資産への重要な投資家であるため、利上げは国内利回りの上昇につながり、海外資産の需要を減らし、既存資産の売却を促し、ひいては世界の金融流動性に影響を与える。</strong>第二に、利上げを見越して円高が進み、特にFRBの利下げ観測を背景に、政策変更に対する市場の敏感さが示され、安全通貨としての円の特性がより際立った。加えて、日銀の政策調整はFRBの政策方針に関連しており、世界市場に複雑な影響を与える可能性がある。<strong>アナリストは、日銀が、景気循環への信頼が高まれば、将来は</strong><strong>6</strong><strong>カ月ごとに</strong><strong>25</strong><strong>ベーシスポイントの利上げを行う可能性があり、</strong><strong><strong>2025</strong><strong>年までに実施すると予想している。strong><strong>2025年</strong><strong>には</strong><strong>0.75%</strong><strong>またはそれ以上に達する可能性があり、日本の金融政策の大きな転換を意味する。</strong> </p><h2><strong>暗号市場の最近のパフォーマンス</strong></h2><p><strong>今週の暗号市場のセンチメントは不確実性とボラティリティを示し、投資家の信頼感はFRBの政策調整や世界経済の混乱といったマクロ経済環境の影響を受けた。これらの要因により、大規模な資金流入が減少し、市場の流動性が低下し、投資家の行動が長期保有から近視眼的で頻繁な取引に変化し、市場が迅速な利益と</strong><strong>PVP</strong><strong>パターンを好むことが示された。</strong></p><p><img src=)

規制環境も暗号市場に顕著な影響を及ぼしており、直近のサイクルでは利上げと規制により、資本参入が制限され、市場のボラティリティが高まっています。テクノロジーや開発者のコミュニティでは、主要な暗号資産が好調に推移しているが、市場の需要はそれに追いついていない。これは、将来の政策や経済環境に対する期待がまちまちであるためと思われる。利下げ前後の市場の下落は正常と見られたが、流動性注入が期待に届かなかったため、市場の反発は完全には実現せず、リテール活動が活発であるにもかかわらず、市場全体の低調なパフォーマンスを牽引するビッグマネーの不足が示された。

米国株と暗号市場の相関

年初は暗号資産の急騰により米国株との非相関・負の相関が見られたが、暗号市場の焦点がビットコインの半減から利下げ期待に移った4月以降はある程度相関が回復した。

下のチャートが示すように、今週は米国株が下落する一方で、暗号通貨市場への影響は完全に一致したわけではない。暗号通貨市場のパフォーマンスには独自のロジックがあり、米国株の影響を受けているが、完全に同期しているわけではない。

<

<

ビットコインとS&P500の相関関係は、インフレ率の低下や米連邦準備制度理事会(FRB)の利上げ一時停止といった要因によるもので、リスク取引に有利な環境を作り出している。この調整にもかかわらず、両者とも最近、利下げへの期待から強気の上昇を見せている。

ビットコインと伝統的な株式市場との相関関係が高まり、金との相関関係が低下する場合、ビットコインが安全な避難場所というよりもリスク資産であることを示唆している。投資家は高いリターンを求める場合、株式とデジタル通貨の両方に投資する傾向がある。機関投資家と個人投資家が株式市場と暗号通貨市場に参加する機会が増え、売買の意思決定が共有されることで、これらの資産の価格が一体となって動く、つまり相関関係が高まる可能性がある。利下げ期待は明確であり、市場の不透明感をある程度緩和し、伝統的な金融市場から暗号通貨などの高利回り資産への資金流入を促す可能性がある。しかし、利下げ期待は市場で消化されており、実際の実施では大幅な上昇には至らない可能性があり、予想を下回る利下げでも市場の失望を招き、暗号資産の動向に影響を与える可能性がある。

利下げの前後で投資家の行動は分かれる可能性があり、早期に市場に参入して価格を上昇させる人もいれば、様子見や他の資産に移動して市場のボラティリティを高める人もいます。利下げは通常、景気後退のシグナルだが、債券資産を保有する機会コストも低下させるため、暗号市場への流入を促す可能性がある。有利なテクニカルにもかかわらず、市場の需要はマクロ環境の不確実性によって減衰する可能性があり、利下げが市場に与える長期的な影響は、景気回復と政策の持続可能性に依存する。

Edmund

Edmund

Edmund

Edmund JinseFinance

JinseFinance Bitcoinist

Bitcoinist Beincrypto

Beincrypto Others

Others Bitcoinist

Bitcoinist Cointelegraph

Cointelegraph Cointelegraph

Cointelegraph Bitcoinist

Bitcoinist Cointelegraph

Cointelegraph