Tác giả bài viết: TheiaResearch Tổng hợp bài viết: Block Unicorn

Tôi lạc quan về tương lai của ngành chúng ta, Nhưng tôi không mong đợi một bong bóng khác giống như bong bóng mà chúng ta đã có 4 năm trước. Tôi kỳ vọng những tài sản lớn - và có rất nhiều tài sản lớn - sẽ hoạt động tốt trong vài năm tới và đặt cược toàn bộ vốn của tôi vào kỳ vọng đó. Tuy nhiên, có một ý tưởng kỳ lạ được xây dựng trong cơ cấu của ngành rằng ngay cả những tài sản vô giá trị cũng nên được giao dịch ở mức định giá cao ngất ngưởng cứ sau 4 năm. Hiện tượng này đã xảy ra hai lần - một lần vào năm 2017 và một lần nữa vào năm 2021 - vì vậy theo logic, nó sẽ xảy ra lần nữa vào năm 2025. Tôi nghĩ ý tưởng này là sai lầm và cản trở sự phát triển của ngành chúng ta.

Chia thế giới thành hai mô hình - mô hình cơ bản và mô hình hưng cảm theo chu kỳ. Mô hình cơ bản có nghĩa là bạn tin vào tầm nhìn dài hạn của ngành nhưng không mong đợi một token sẽ giao dịch trên giá trị nội tại của nó. Theo mô hình cơ bản, các nhà đầu tư có động lực làm việc với các nhóm tuyệt vời để xây dựng doanh nghiệp có lợi nhuận ở các thị trường lớn, trong khi các nhà xây dựng có động lực tập trung vào tính kinh tế cơ bản của sản phẩm, khách hàng và doanh nghiệp. Mặt khác, mô hình hưng cảm theo chu kỳ có nghĩa là các nhà đầu tư tin rằng bong bóng sẽ xảy ra bốn năm một lần và điều đó không quan trọng. Động lực tự nhiên là tính toán thời gian trên thị trường và cố gắng đầu tư vào các token có giá trị tường thuật khi cơn sốt bắt đầu. Không cần phải suy nghĩ về các nguyên tắc cơ bản hay liệu nhóm có đang làm việc lâu dài hay không - không có câu hỏi nào trong số đó quan trọng khi giá của mọi tài sản vượt xa giá trị nội tại của nó.

Tôi nghĩ thật ngạc nhiên khi có nhiều nhà đầu tư hoạt động theo mô hình hưng cảm theo chu kỳ sẽ cảm thấy thất vọng trong vài năm tới khi các chiến lược cơ bản hoạt động tốt trong khi các token tường thuật lại hoạt động kém hiệu quả . Có quá nhiều người bán và quá ít người mua, tình trạng 2020-2021 sẽ không xảy ra nữa.

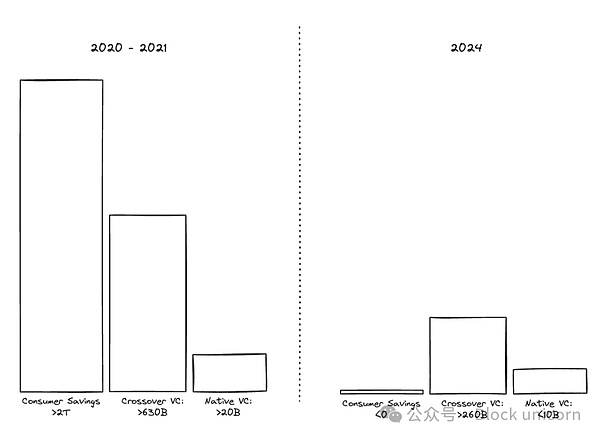

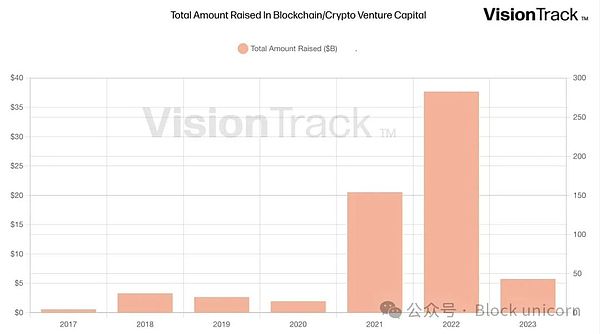

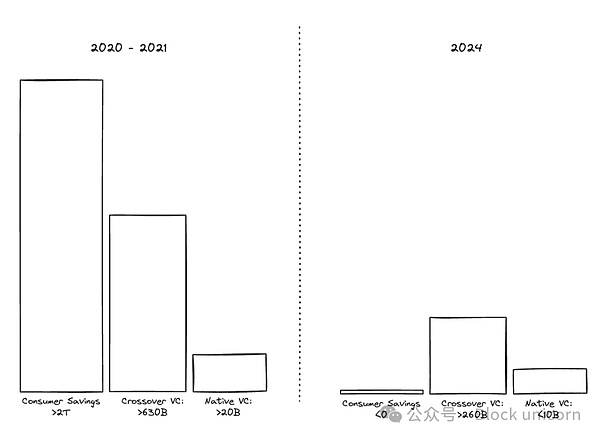

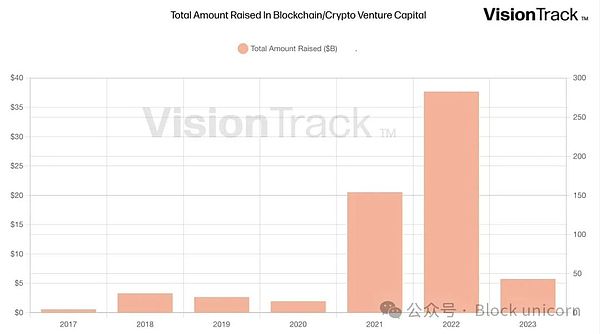

Chúng tôi đã trải qua bong bóng vào năm 2021 khi nhiều nhóm người mua không co giãn gặp nhau trong một thị trường có ít nguồn cung. Chúng tôi thấy các quỹ đầu tư mạo hiểm địa phương huy động được hơn 20 tỷ USD vào năm 2021 và tích cực đưa các quỹ này vào thị trường nhanh nhất có thể. Các quỹ chéo đã huy động được 630 tỷ USD từ năm 2020 đến năm 2021, dựa trên hơn 10 năm hoạt động tốt trong thị trường công nghệ tăng giá từ năm 2010 đến năm 2020 và tích cực đầu tư vào thị trường tiền điện tử. Với khoảng 815 tỷ USD tiền kích thích trong tay, các nhà đầu tư bán lẻ rất tự tin vào ngành. Nhờ giá BTC, ETH và SOL tăng nhanh chóng (cũng như một số mã thông báo Cấp 1 khác đang cố gắng tái tạo những mức tăng này), các siêu vốn cũng có 1,5 nghìn tỷ đô la vốn mới. Những người trong các nhóm này tin rằng ngành này sẽ thực hiện được những lời hứa của mình trong thời gian ngắn; họ tin rằng tài chính trực tuyến sẽ phá vỡ Goldman Sachs trong vài năm tới và mọi thứ sẽ được xây dựng trên hệ sinh thái blockchain vào giữa thời điểm này. thế kỷ.

Không có người bán nào đáp ứng nhu cầu này và chỉ có những người sáng lập và một số nhà đầu tư mạo hiểm giai đoạn đầu bước vào giai đoạn này khi nắm giữ số lượng lớn token. Họ không thể bán - một phần vì thời gian khóa và một phần vì họ tin vào câu chuyện và có vốn mới để đầu tư. Hãy nhớ logic của vốn hóa thị trường: nếu 90% số token bị khóa và chỉ 10% số token được giao dịch với giá gấp đôi thì tổng vốn hóa thị trường cũng sẽ tăng gấp đôi. Do đó, sự gia tăng vốn hóa thị trường trong bong bóng vừa qua chủ yếu là do có quá nhiều người mua mua số lượng rất nhỏ mã thông báo từ một số ít người bán.

Cấu trúc của thị trường ngày nay hoàn toàn khác và việc huy động vốn mới trở nên khó khăn hơn đối với các quỹ địa phương. Việc gây quỹ giảm 85% vào năm 2023 và ít phục hồi vào năm 2024 (ví dụ: Paradigm đã huy động được 800 triệu USD vào năm 2024, so với 2,5 tỷ USD vào năm 2021). Các quỹ chéo sẽ dần quay trở lại, trong khi các nhà đầu tư bán lẻ phần lớn đã biến mất khi tiền tiết kiệm của người tiêu dùng giảm từ hơn 2 nghìn tỷ USD vào năm 2021 xuống con số âm vào năm 2024. Những người chơi bán lẻ còn lại thà đầu tư vào đồng meme (đồng meme hoặc tào lao) hơn là nhúng các câu chuyện về cơ sở hạ tầng phức tạp được mở khóa bằng vốn mạo hiểm. Những người chơi lớn đang thể hiện sự thay đổi trong sở thích lợi nhuận từ các tài sản cốt lõi như BTC, ETH và SOL, thay vì các token tường thuật. Mặc dù có một lượng thanh khoản định hướng sẵn sàng mua token nhưng chúng vẫn còn nhỏ so với thị trường tổng thể và chúng tôi không muốn mua những tài sản chất lượng thấp ở mức định giá cao.

Có một chút động lực bán ép buộc trên thị trường. Có hai thước đo lợi nhuận cốt lõi trong đầu tư mạo hiểm (VC) - Tổng giá trị vốn trả ("TVPI") và Phân phối trả cho vốn trả ("DPI"). TVPI bao gồm lợi nhuận thực hiện được trên tài sản bạn đã bán và lợi nhuận chưa thực hiện đã được đánh dấu nhưng chưa được bán. PPI chỉ bao gồm số tiền mặt được trả lại, phản ánh số tiền được trả lại cho mỗi đô la đầu tư. Các quỹ đầu tư mạo hiểm huy động trước năm 2019 hoạt động khá tốt xét về cả TVPI và PI, nhưng hầu hết lợi nhuận vẫn còn trên sổ sách. Các quỹ lớn này sắp kết thúc vòng đời hợp pháp của mình, điều đó có nghĩa là họ cần bán các vị thế còn lại để hoàn vốn cho các nhà đầu tư quỹ. Các quỹ đầu tư mạo hiểm huy động sau năm 2019 vẫn có thời gian sử dụng quỹ dồi dào, nhưng trong hầu hết các trường hợp, lợi nhuận của Sở Kế hoạch và Đầu tư không cao (<0,10x) và các nhà đầu tư quỹ yêu cầu được xem lợi nhuận của Sở Kế hoạch và Đầu tư trước khi phân bổ cho quỹ tiếp theo, Những người nắm giữ lớn nhất trong ngành này sẽ có khả năng trở thành người bán ròng trong những năm tới.

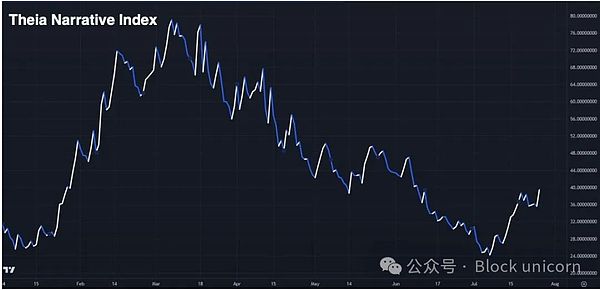

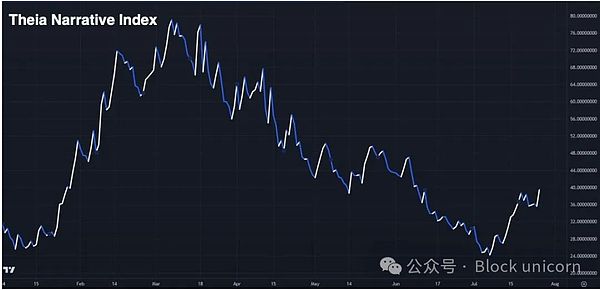

Vào cuối năm 2023 và đầu năm 2024, nhiều nhà đầu tư đã cố gắng đón đầu một cơn sốt khác, khiến giá token tường thuật tăng lên. Vấn đề là hầu hết mọi người mua tài sản mà họ không thực sự tin tưởng với hy vọng ai đó sẽ mua chúng với giá cao hơn. Tiền ngu ngốc không bao giờ xuất hiện và thị trường đã từ chối nỗ lực tăng giá thực sự của các token tường thuật. Những người mua này sẽ không xuất hiện và token tường thuật sẽ tiếp tục hoạt động kém hiệu quả trong những năm tới.

Chúng ta đang chuẩn bị chuyển sang tư duy cơ bản và những người tin vào tầm nhìn của hệ thống tài chính Internet hiểu rằng chúng ta vẫn đang ở giai đoạn đầu của một trong những cơ hội dòng tiền lớn nhất trong thế giới. lịch sử của chủ nghĩa tư bản. Để hưởng lợi từ nó, bạn chỉ cần làm việc chăm chỉ và tập trung vào các nguyên tắc cơ bản.

Tôi hy vọng ngành của chúng ta có thể phát triển như Thung lũng Silicon sau năm 2001. Toàn bộ ngành công nghiệp này phát triển mạnh mẽ trong vài thập kỷ tiếp theo, nhưng chỉ nhờ làm việc chăm chỉ, phù hợp với thị trường sản phẩm và đánh giá rủi ro thích hợp. Các kỹ thuật định giá tà thuật như 'định giá bằng cách nhấp chuột' và 'định giá bằng mắt' đã dần biến mất khi thị trường chuyển sang định giá dựa trên các nguyên tắc đầu tiên và kinh tế cơ bản. Trong giai đoạn này, các công ty như Amazon, Apple và Google đã xây dựng một số hoạt động kinh doanh có lợi nhuận cao nhất trên thế giới và gần như tất cả những người làm việc chăm chỉ và tập trung vào các nguyên tắc cơ bản đều thành công.

Kikyo

Kikyo