Lời nói đầu

Ba hướng chính mà Uniswap đã quảng bá gần đây là Uniswap X , Uniswap V4 và Unichain.

Uniswap đã giới thiệu mạng giao dịch có mục đích Uniswap Một trải nghiệm giao dịch có mục đích tương tự.

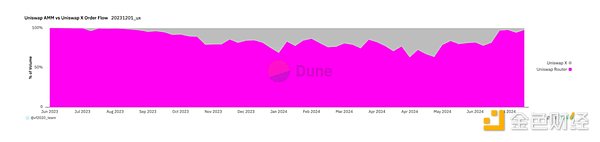

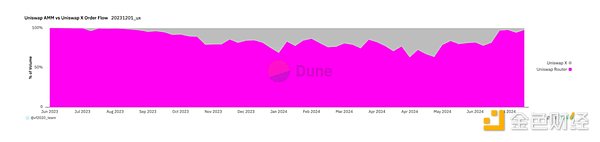

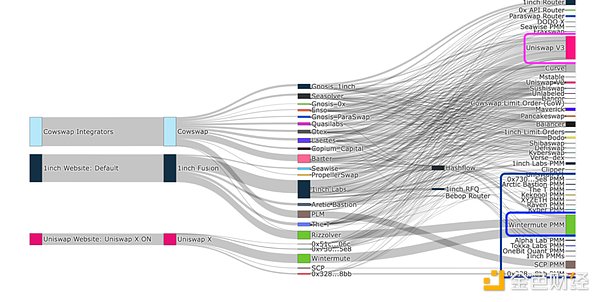

Trong vài tháng qua, bối cảnh DEX đã chuyển sang các giao thức dựa trên mục đích, thống nhất thanh khoản trên chuỗi và ngoài chuỗi để các nhà giao dịch có thể thu được lợi nhuận tốt hơn trải nghiệm người dùng và giá thấp hơn. Các giao thức này giới thiệu các nhà tạo lập thị trường, người tìm kiếm, người giải quyết và các vai trò khác nhận báo giá từ giao diện người dùng DEX và kết nối với bất kỳ nguồn thanh khoản nào, bao gồm cả CEX. Sau khi Uniswap ra mắt UniswapX và kích hoạt giao diện người dùng theo mặc định, Uniswap đã trở thành một nhân tố quan trọng trong tác động của giao thức có mục đích đối với tính thanh khoản của AMM.

p>

p>

Uniswap đã hoàn tất kiểm tra hợp đồng vào tháng 9 và chuẩn bị ra mắt V4. Các nội dung có trong V4 bao gồm Hook, thiết kế hợp đồng đơn, tối ưu hóa phí gas, hợp đồng sét, v.v. Thiết kế hợp đồng duy nhất của Uniswap V4 tích hợp tất cả các nhóm thanh khoản vào một hợp đồng thông minh, thay vì tạo các hợp đồng riêng cho từng cặp giao dịch như V3. Thiết kế này có thể giảm đáng kể chi phí giao dịch, đặc biệt trong trường hợp trao đổi nhiều nhóm và đường dẫn giao dịch phức tạp. Ngoài ra, sự tích hợp này có thể khiến thanh khoản tập trung hơn và cải thiện hiệu quả giao dịch. Ở V4, do thiết kế hợp đồng đơn và hệ thống Hook mới, Uniswap V4 có chi phí gas thấp hơn khi thực hiện các giao dịch phức tạp.

Hooks xây dựng nhiều dịch vụ Defi khác nhau dựa trên AMM và thông qua chế độ trình cắm. Cho phép nhà phát triển chèn logic tùy chỉnh vào quy trình giao dịch, chẳng hạn như đặt phí linh hoạt, chiến lược quản lý thanh khoản, kiểm soát độc lập các cặp giao dịch cụ thể, v.v. Hook cung cấp cho AMM sự linh hoạt chưa từng có. Các nhà phát triển có thể xây dựng các chiến lược thanh khoản phức tạp hơn và thậm chí điều chỉnh linh hoạt các thông số giao dịch trong các điều kiện thị trường khác nhau.

Bản thân Unichain tập trung nhiều hơn vào vai trò là trung tâm thanh khoản trong OP Superchain và cũng có thể giải quyết các vấn đề liên quan đến trải nghiệm của nhà giao dịch và LP. Bài viết này sẽ không. tạm thời đề cập đến Unichain. Thảo luận chuyên sâu, nghiên cứu liên quan đến Unichain sẽ được cập nhật sau

Ngoài Uniswap, chúng tôi cũng đã thấy nhiều giao thức hoạt động tương tự. những đổi mới và nhiều người đang tiến hành Nghiên cứu theo hướng này bao gồm Balancer, bao gồm cả Ekubo trên Starknet; cũng có việc sử dụng DEX mô-đun để đạt được các hiệu ứng giống như Hook, chẳng hạn như Valantis. Và xung quanh mô hình như Hook, ngày càng có nhiều giao thức chuyên về các vấn đề AMM, chẳng hạn như giao thức quản lý thanh khoản, có điểm vào tốt hơn. Về mặt ý định, Cowswap, 1inch Fusion và thậm chí nhiều DEX dài hạn hơn đang xây dựng mạng lưới ý định giao dịch của riêng họ. Đằng sau điều này là sự cạnh tranh giữa PMM và AMM - sự xói mòn liên tục của PMM đối với thị trường thanh khoản trên chuỗi và sự xói mòn liên tục trên thị trường. -các giao thức chuỗi được cải tiến để duy trì tính thanh khoản trên chuỗi nhiều hơn.

Trước những thay đổi hiện tại của DEX, bài viết này sẽ tập trung vào ba quan điểm để thảo luận về xu hướng phát triển của DEX mà chúng ta sẽ chú ý trong tương lai:

1. AMM sẽ giải quyết các vấn đề trong liên kết hiện tại và mở rộng liên kết của mình để giải quyết vấn đề quản lý thanh khoản, phát hành tài sản, dịch vụ tài chính được cá nhân hóa, v.v. thông qua khả năng bổ trợ/mô-đun. Di chuyển nhiều kịch bản defi hơn, chẳng hạn như chiến lược giao dịch

2. tầm quan trọng của giao diện người dùng suy yếu và LP phải đối mặt với sự cạnh tranh theo chiều dọc trong chuỗi cung ứng giao dịch

3. -tail thị trường trong tương lai, nhưng đồng thời chúng ta cần tiếp tục tối ưu hóa dần dần PMM. Mô hình chiếm ưu thế

1. các vấn đề liên kết hiện tại và mở rộng

Việc mở rộng AMM nhằm giải quyết một số điểm yếu cốt lõi và thị phần mà AMM trước đây không thể nắm bắt được.

Những thay đổi chính do Hook mang lại. Hook là cải tiến cốt lõi trong Uniswap V4, cho phép các nhà phát triển chèn logic tùy chỉnh vào quy trình giao dịch, chẳng hạn như đặt phí linh hoạt, chiến lược quản lý thanh khoản, kiểm soát độc lập các cặp giao dịch cụ thể, v.v. Hook cung cấp cho AMM tính linh hoạt cực cao, cho phép AMM mở rộng phạm vi kinh doanh và các nhà phát triển có thể xây dựng các chiến lược thanh khoản phức tạp hơn và thích ứng với các điều kiện thị trường khác nhau.

1.1 Giải quyết các vấn đề về quản lý LP dựa trên AMM

Mất vô thường LP hiện đang phải đối mặt với vấn đề lớn nhất. Khi LP gửi tài sản vào nhóm thanh khoản, thuật toán AMM sẽ tự động điều chỉnh vị trí của nó để duy trì sự cân bằng giữa các tài sản. Khi giá biến động, tài sản do LP nắm giữ có thể bị tổn thất không tương xứng, dẫn đến giảm giá trị vị thế của chúng so với việc chỉ nắm giữ tài sản.

Mất mát tạm thời chủ yếu là do đặc tính "gamma âm" của AMM. Trong bối cảnh tài chính, gamma đại diện cho tốc độ thay đổi của delta, độ nhạy cảm của giá trị danh mục đầu tư với giá của tài sản cơ bản. Trong kịch bản AMM, sự biến động về giá ảnh hưởng đến tỷ lệ tài sản, giúp LP dễ dàng nắm giữ những tài sản hoạt động kém hơn.

Ví dụ: khi giá của một tài sản trong nhóm tăng lên, AMM sẽ tái cân bằng bằng cách bán tài sản đang tăng và mua tài sản đang giảm giá. Điều này dẫn đến việc LP không thể kiếm lợi từ tài sản tăng giá và thay vào đó nắm giữ nhiều tài sản mất giá hơn. Hiệu ứng gamma tiêu cực này đặc biệt rõ ràng trong các AMM như Uniswap v2, khi vị trí LP tăng tỷ lệ thuận với căn bậc hai của sự thay đổi giá. Cơ chế tập trung thanh khoản của Uniswap v3 càng làm trầm trọng thêm đặc điểm phi tuyến tính này, khiến tổn thất tạm thời trở thành rủi ro mà LP cần đặc biệt chú ý.

< p style="text-align: left;">Để chống lại những tổn thất nhất thời, LP áp dụng nhiều chiến lược phòng ngừa rủi ro khác nhau để giảm rủi ro biến động và thu được lợi nhuận ổn định hơn. Một số phương pháp hiệu quả bao gồm:

Bảo hiểm rủi ro Gamma bằng hợp đồng vĩnh viễn: LP có thể Phòng ngừa rủi ro cho bạn trước những tổn thất nhất thời khi giao dịch hợp đồng tương lai vĩnh viễn hoặc hợp đồng quyền chọn. Ví dụ: sử dụng chiến lược dàn xếp (mua cả quyền chọn mua và quyền chọn bán) có thể làm giảm rủi ro biến động giá theo cả hai hướng. Ngoài ra, hợp đồng vĩnh viễn cung cấp khả năng phòng ngừa giá liên tục mà không có ngày hết hạn, khiến chúng trở nên lý tưởng cho các môi trường đầy biến động.

Bán quyền chọn (LP với tư cách là người bán quyền chọn): Vì mô hình doanh thu của LP tương tự như mô hình doanh thu của người bán quyền chọn nên các giao thức như Panoptic cho phép LP Bán vị trí của họ dưới dạng quyền chọn bán sự biến động, đặc biệt là ở các thị trường có độ biến động thấp. Mô hình của Panoptic về cơ bản chuyển đổi các vị thế LP thành các công cụ tài chính có thể giao dịch được, với LP kiếm được phí thông qua phí bảo hiểm quyền chọn.

Ngoài các chiến lược phòng ngừa rủi ro, LP có thể giảm tổn thất tạm thời và tăng lợi nhuận bằng cách chủ động quản lý các vị thế thanh khoản của mình.

Tái cân bằng dựa trên các chỉ báo thị trường: LP có thể sử dụng các chỉ báo kỹ thuật như MACD, TWAP và Bollinger Các dải để kích hoạt chiến lược tái cân bằng. Bằng cách theo dõi các số liệu này, LP có thể điều chỉnh phạm vi thanh khoản và mức độ rủi ro để giảm rủi ro giảm giá ở các thị trường có tính biến động cao.

Chiến lược quản lý hàng tồn kho: LP có thể sử dụng các kỹ thuật quản lý hàng tồn kho để điều chỉnh lượng nắm giữ của họ dựa trên điều kiện thị trường. Các giao thức như Charm Finance và ICHI giúp LP quản lý thanh khoản một cách linh hoạt, đảm bảo vị thế của họ điều chỉnh theo sự biến động hoặc thay đổi giá để tránh thua lỗ quá mức.

Ngoài ra, còn có một số giao thức quản lý thanh khoản, chẳng hạn như Bunniswap, xây dựng các công cụ quản lý thanh khoản dựa trên Uniswap V4 Hook. Giúp người dùng trực tiếp tối ưu hóa các phương pháp quản lý thanh khoản và nhận được nhiều ưu đãi hơn.

< p style="text-align: left;">AMM chạy trên chuỗi do độ trễ về thời gian cập nhật của các khối và việc gửi các giao dịch liên tiếp cùng lúc, nên cập nhật giá thường chậm hơn CEX, điều này cho phép các nhà kinh doanh chênh lệch giá thực hiện. lợi dụng chênh lệch giá, khiến LP phải bán tài sản ở mức giá kém thuận lợi hơn và do đó bị lỗ.

Theo nhà nghiên cứu Tim Roughgarden của a16z, LVR khiến ETH-USDC LP mất 11% tiền gốc mỗi năm. Nếu rủi ro LVR giảm 50%. Điều đó thực sự mang lại mức tăng trưởng thu nhập hàng năm là 5,5% cho LP.

Để giảm thiểu nguy cơ chậm trễ này, một số giải pháp đổi mới đã được đề xuất:

-

Các giao thức xác nhận trước: Các giao thức như MEV-boost và PBS cho phép các nhà xây dựng khối xác nhận trước giá thực hiện giao dịch, từ đó giảm khả năng thao túng giá của các nhà kinh doanh chênh lệch giá. Giải pháp này được đặc biệt nhấn mạnh ở Unichain.

Dữ liệu giá dựa trên Oracle: Bằng cách sử dụng dữ liệu giá theo thời gian thực từ CEX, các giao thức như Ajna Finance đảm bảo rằng AMM duy trì tính chính xác giá thị trường, giảm nguy cơ thua lỗ do độ trễ về giá.

AMM dựa trên ý định: AMM dựa trên ý định cho phép LP đặt điều kiện giao dịch và chỉ thực hiện giao dịch ở mức giá thuận lợi nhất, với sự trợ giúp của cơ chế RFQ (yêu cầu báo giá) để giảm chênh lệch giá do độ trễ.

Nhiều giao thức quản lý thanh khoản có thể tối đa hóa lợi nhuận LP, về cơ bản là để đo lường tốt hơn mức độ biến động ngụ ý và thực hiện các điều chỉnh tài sản thích hợp, giúp trích xuất dữ liệu biến động ngụ ý từ giao dịch. mô hình khối lượng và thanh khoản, đánh giá rủi ro tiềm ẩn và điều chỉnh vị thế cho phù hợp. Bằng cách so sánh lợi nhuận tiềm năng của phí LP với chi phí của quyền chọn, LP có thể quyết định tốt hơn khi nào nên phòng ngừa rủi ro và khi nào nên tiếp tục giữ một vị thế. Ví dụ: chiến lược Gamma áp dụng chiến lược phòng ngừa rủi ro dựa trên MACD và sử dụng rủi ro LP làm sản phẩm tài chính để phòng ngừa rủi ro ngay lập tức nhằm thu được nhiều lợi nhuận hơn cho LP.

Cơ chế thu hồi MEV phân phối lại thu nhập bằng cách đấu giá quyền trích xuất MEV, đảm bảo rằng LP không chỉ nhận được phí từ các giao dịch thông thường mà còn được hưởng lợi từ các cơ hội chênh lệch giá.

Người tiên phong trong việc bảo vệ nhà giao dịch và LP bằng cách thu giữ MEV là CoW swap. Thông qua việc đóng gói giao dịch và đấu thầu người giải quyết theo phiên đấu giá hàng loạt của CoW AMM, nó được đảm bảo hoàn thành giao dịch ở một mức giá thống nhất cùng một lúc, loại bỏ MEV do LVR tạo ra. Angstrom từ phòng thí nghiệm Sorella đã xây dựng một hệ thống đấu giá ngoài chuỗi thông qua Uniswap V4 hook để ngăn chặn tình trạng chênh lệch giá.

Các chuỗi ứng dụng như Unichain giảm MEV mà các nhà giao dịch và LP phải gánh chịu thông qua việc cung cấp môi trường xây dựng khối và xác nhận trước được đảm bảo bởi TEE.

Thông qua Hooks, Uniswap V4 có thể triển khai cấu trúc phí linh hoạt. Không giống như phí cố định truyền thống, phí động có thể được điều chỉnh dựa trên điều kiện thị trường và nhu cầu của nhà cung cấp thanh khoản. Ví dụ: trong thời kỳ biến động cao, phí có thể tăng để bù đắp rủi ro cho các nhà cung cấp thanh khoản, trong khi phí có thể giảm trong thời gian suôn sẻ hơn. Cơ chế tính phí linh hoạt này không chỉ có thể làm tăng lợi nhuận của LP (nhà cung cấp thanh khoản) mà còn cho phép các nhà giao dịch có được mức giá tốt hơn.

Ví dụ: HOT AMM của Arrakis giới thiệu mô hình phí linh hoạt nhằm giảm thiểu rủi ro chậm trễ bằng cách xác định các giao dịch chênh lệch giá và áp dụng mức phí cao hơn, giúp LP được hưởng lợi từ tần suất cao giao dịch và chênh lệch giá Thu được nhiều giá trị hơn trong các giao dịch của bạn.

1.2 Logic kinh doanh được cá nhân hóa

Những người dùng khác nhau sẽ cũng có những sở thích chủ quan khác nhau về trọng số rủi ro và lợi nhuận. Việc thiếu các phương pháp thực hành khác biệt không thể giải thích hành vi của người dùng và bỏ lỡ cơ hội nâng cao sự gắn bó của người dùng, khuyến khích hành vi tích cực và tối ưu hóa việc sử dụng vốn.

Nhóm thanh khoản trong V4 hỗ trợ cấu hình linh hoạt hơn và nhà phát triển có thể sử dụng hook và logic tùy chỉnh để tạo các loại nhóm khác nhau. Ví dụ: có thể tạo một nhóm dành riêng để phòng ngừa rủi ro thị trường hoặc một nhóm cho các chiến lược chênh lệch giá cụ thể. Ví dụ: giao thức Cork đang xây dựng một giao dịch mã thông báo rủi ro không được kiểm soát AMM cho LRT ETH thông qua Hook. Điều này mang lại nhiều đổi mới hơn cho các ứng dụng DeFi và tích hợp các cơ hội ứng dụng trực tiếp vào AMM, khiến Uniswap không còn chỉ là một nền tảng giao dịch mà còn là một nền tảng mở cho tính thanh khoản và chiến lược giao dịch. Làm thế nào điện toán ngoài chuỗi có thể kiểm chứng sẽ ngày càng trở nên quan trọng hơn, chẳng hạn như Brevis và các bộ đồng xử lý ZK khác, kết hợp với sự phát triển của điện toán có thể kiểm chứng, giới thiệu dữ liệu bên ngoài để tối ưu hóa các dịch vụ được cá nhân hóa của AMM cho người dùng. Ngoài ra, trong các mạng có mục đích, tốt hơn hết hãy giảm bớt các giả định về độ tin cậy của người giải quyết.

1.3 Phát hành tài sản

AMM có thể mở rộng và phần thú vị nhất cần nắm bắt sẽ là các khả năng liên quan đến phát hành tài sản. Các khả năng hướng dẫn thanh khoản như LBP mà Uniswap không thể làm trước đây cũng có thể được giải quyết bằng cách xây dựng Hook, chẳng hạn như Hook do Doppler xây dựng. Ngoài ra, có thể có những đổi mới hơn nữa, về cơ bản cho phép Uniswap có được vô số hoặc thậm chí nhiều khả năng phát hành tài sản hơn Pump.fun và trực tiếp nắm bắt giá trị của việc phát hành tài sản.

2. Dưới thiết kế DEX tập trung vào mục đích, sự ràng buộc chắc chắn của mặt trước -end Tầm quan trọng đã suy yếu và LP phải đối mặt với sự cạnh tranh theo chiều dọc trong chuỗi cung ứng giao dịch

< strong>2.1 Tầm quan trọng của giao diện người dùng yếu đi và sự cạnh tranh theo chiều dọc ngày càng gia tăngMức độ liên quan tổng thể của giao diện người dùng sẽ giảm do thị trường người giải quyết hiệu quả Loại bỏ lợi thế của việc tận dụng giao diện người dùng dành riêng cho giao thức để thực hiện giao dịch. Sự đa dạng hóa của các nhóm do V4 mang lại, cũng như khả năng xảy ra lưu lượng truy cập độc hại trong Hook, dẫn đến các nhóm do nhiều Hook dẫn đầu không được Uniswap định tuyến trực tiếp. Đây cũng là tình huống của các AMM được mô-đun hóa trong tương lai - hầu hết các nhóm sẽ ở hậu trường, với việc định tuyến được xử lý trực tiếp bởi người trung gian, thay vì trực tiếp thu hút người dùng từ các tương tác giao diện người dùng.

Một tương lai tập trung vào mục đích sẽ định hình sự hiểu biết của chúng ta về việc nắm bắt giá trị trong chuỗi cung ứng giao dịch, thiết kế các giao thức như LP, cầu nối, trải nghiệm tổng thể của người dùng, v.v. tác động đáng kể. Trong kịch bản như vậy, vai trò của giao diện người dùng sẽ giảm dần. Các giao thức sẽ cạnh tranh về tính hiệu quả thay vì tập trung vào việc thu hút người dùng đầu cuối. Trên thực tế, xu hướng này bắt đầu với các công cụ tổng hợp DEX, vì một số DEX nhận được rất nhiều khối lượng giao dịch thông qua các công cụ tổng hợp, nhưng có rất ít người dùng trên giao diện người dùng dành riêng cho giao thức của họ.

Chúng tôi thậm chí còn bắt đầu thấy các DEX như Ekubo trên StarkNet hoàn toàn không cung cấp giao diện sàn giao dịch mà dựa hoàn toàn vào các công cụ tổng hợp DEX và trong các giải pháp trong tương lai, những tuyến đường nào trao đổi thông qua tính thanh khoản của nó, chiếm khoảng 75% tổng khối lượng giao dịch trên StarkNet.

2.2 Những hạn chế hiện tại của RFQ

Hầu hết các giao thức có mục đích trên Ethereum là các hệ thống có mục đích nguyên thủy riêng biệt, nơi người dùng thể hiện giao thức cụ thể. Mục đích chủ yếu xoay quanh giao dịch, với các giao thức chính bao gồm CoW Swap, 1inch Fusion và UniswapX.

Một trong những vấn đề lớn nhất trong hệ thống RFQ hiện tại là thiếu khả năng kết hợp các ý định. Do đó, các mạng và kiến trúc mục đích phổ quát tiềm năng cũng cần thiết để giải quyết vấn đề này. giới hạn, tương tự như Yu Essential và các nhóm khác đang thiết lập các tiêu chuẩn mục đích mở và phổ quát thông qua tiêu chuẩn mục đích chung ERC-7521 để giúp nhiều người tham gia khác nhau, bao gồm cả người dùng, người giải quyết, v.v., có được trải nghiệm người dùng tốt hơn.

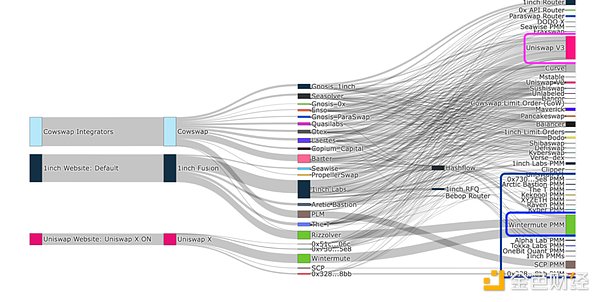

Đặc biệt dành cho Solver, cung cấp nhiều giao thức khác nhau trên nhiều ngăn xếp, bao gồm xây dựng định tuyến trên chuỗi hiệu quả, duy trì nguồn thanh khoản ngoài chuỗi và luồng đơn đặt hàng riêng tư, độ trễ giữa cùng các giao thức khác nhau. Ngoài việc thống nhất giữa các giao thức, điều quan trọng là phải tích hợp theo chiều dọc các vai trò trong chuỗi cung ứng giao dịch. Tương tự, đối với các nhóm và nhà cung cấp thanh khoản, cách tốt nhất để có được lưu lượng truy cập trong mạng mục đích là tự mình trở thành người giải quyết. Để bảo vệ tốt hơn lợi ích của tất cả các bên trước những tổn thất tiềm ẩn khác nhau được đề cập ở trên, việc hợp tác với các nhà xây dựng khối là đặc biệt quan trọng. Điều này đã mang lại sự tích hợp theo chiều dọc hiện tại của những người tham gia theo RFQ, nghĩa là nhà cung cấp dịch vụ Solver cung cấp tính thanh khoản của riêng mình thông qua nhóm ngoài chuỗi/AMM và hợp tác trực tiếp với người xây dựng. Điều này cũng gây ra các vấn đề tập trung tiềm ẩn do tính cạnh tranh giảm trong phiên đấu giá Bộ giải, hiệu quả về giá mà mọi người hình dung ban đầu có thể khó đạt được hơn.

3.< strong>AMM sẽ tập trung vào thị trường đuôi dài trong tương lai và cần liên tục tối ưu hóa mô hình mà PMM dần chiếm ưu thế

< p style="text -align: left;">Hiệu ứng lâu dài của tài sản tiền điện tử là rất rõ ràng. Các nhóm blue-chip sẽ bị thu hút bởi tính thanh khoản ngoài chuỗi - tài sản hàng đầu có tính thanh khoản cao hơn, tức là có vốn hóa thị trường lớn. mã thông báo, cuối cùng sẽ được xử lý bằng các tài nguyên ngoài chuỗi, đặc biệt là PMM. Fill, trong khi mã thông báo vốn hóa nhỏ có tính thanh khoản dài sẽ được chuyển đến AMM. Trên thực tế, điều này đã trở thành hiện thực ở một mức độ nhất định.

Khoảng 60-80% tổng khối lượng giao dịch hàng tuần của giao diện người dùng Uniswap Labs được thực hiện bởi AMM. Từ góc độ giao dịch đơn lẻ, các hệ thống dựa trên mục đích hiện chiếm khoảng 30% tổng khối lượng giao dịch DeFi. Nó hiện chiếm khoảng 30% khối lượng giao dịch DeFi kể từ đầu năm 2022. PMM chiếm phần lớn luồng đơn đặt hàng theo mục đích và Wintermute chiếm ưu thế, trong đó Wintermute liên tục chiếm ít nhất 50% luồng đơn đặt hàng theo mục đích do PMM hỗ trợ kể từ tháng 9 năm 2023.

Khi việc áp dụng có mục đích tiếp tục gia tăng, các PMM bắt đầu nhận được ngày càng nhiều lưu lượng truy cập không độc hại. Nhưng AMM không chỉ đáp ứng nhu cầu thanh khoản dài hạn: chỉ 30% giao dịch ETH/USDC thông qua giao diện UniswapX và Uniswap được chuyển đến AMM. Ưu điểm của PMM, một nhà tạo lập thị trường tư nhân, là cung cấp tính thanh khoản để thu hút lưu lượng truy cập không độc hại.

3.1 Nhược điểm của lớp AMM

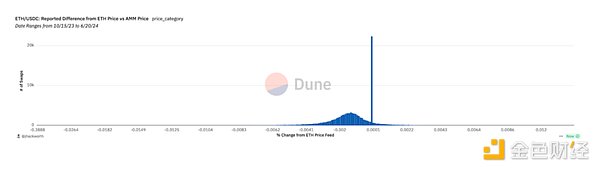

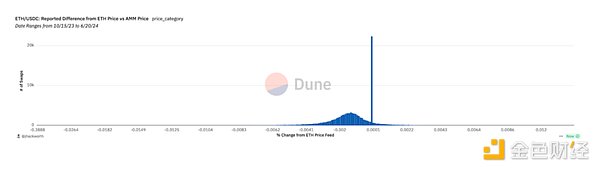

Do cập nhật giá LP chậm trễ, AMM có thể báo giá đã hết hạn tốt hơn giá thị trường, thường do CEX đặt ra. Điều này có thể giải thích tại sao một số lưu lượng truy cập lại chuyển sang AMM.

Điều này có thể được tìm thấy trong quan sát của Variant về Uniswap X. Biểu đồ bên dưới cho thấy sự khác biệt giữa báo giá DEX và giá thị trường được ước tính bằng API CEX cho các giao dịch được định tuyến từ giao diện Uniswap đến AMM. Thanh khoản được định tuyến đến AMM trung bình thấp hơn giá thị trường. Điều này có nghĩa là lý do lưu lượng truy cập vào AMM là vì LP đưa ra mức giá hết hạn tốt hơn.

Đối với các tài sản dài hạn, chi phí của các bên thực hiện thanh khoản ngoài chuỗi tính theo phần trăm khối lượng giao dịch sẽ giảm khi quy mô giao dịch tăng lên, trong khi chi phí của AMM giảm chậm hơn so với thực hiện ngoài chuỗi, điều này có nghĩa là Khi tính kinh tế theo quy mô của AMM trở nên yếu hơn, khi quy mô giao dịch trở nên lớn hơn, việc sử dụng thanh khoản ngoài chuỗi để thực hiện các đơn đặt hàng sẽ rẻ hơn. Chi phí duy nhất cho máy nạp là do hiệu suất nạp khí thấp hơn và chi phí phòng ngừa rủi ro.

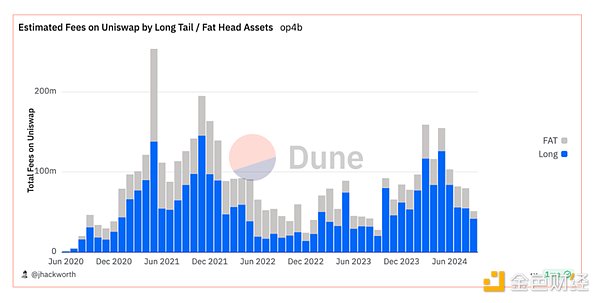

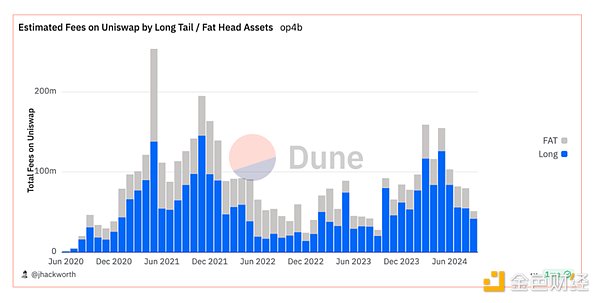

Từ góc độ lợi ích của AMM

Khối lượng giao dịch của Uniswap ngày càng tập trung vào các tài sản hàng đầu, trong khi xu hướng phí lại hoàn toàn trái ngược. Phần lớn phí trong hầu hết các tháng đều đến từ các cặp giao dịch tài sản dài hạn. Điều này là do Uniswap V3 giới thiệu các mức phí thấp hơn, hạn chế tính thanh khoản đối với những đối thủ cạnh tranh hơn. Thanh khoản đuôi dài có giá trị hơn thanh khoản đầu vì nó ít nhạy cảm với phí hơn, khan hiếm hơn và đối với những tài sản này, việc phát hiện giá thường quan trọng hơn hiệu quả về giá.

p>

p>

3.2 Ưu điểm và các vấn đề tiềm ẩn của PMM

Vì PMM thu hút sự chú ý thông qua các hệ thống dựa trên mục đích Với nhiều lưu lượng truy cập hơn, LP trên AMM sẽ phải đối mặt với tỷ lệ lưu lượng truy cập độc hại do chênh lệch giá lớn hơn. LP sẽ chịu nhiều tổn thất hơn trong môi trường này vì LP dựa vào chi phí của các luồng không độc hại để bù đắp tổn thất do các dòng độc hại gây ra và các thiết kế AMM mới cần cạnh tranh với PMM nếu muốn thu được lưu lượng không độc hại.

Các đơn vị thực sự đằng sau các PMM này thực chất là các nhà tạo lập thị trường truyền thống bao gồm Jump, Jane Street, GSR, Alameda và Wintermute.

p>

p>

Những MM này mang lại tỷ suất lợi nhuận cao hơn bằng cách phân chia theo chiều dọc mọi cấp độ của chuỗi cung ứng MEV. Trong môi trường hiện tại, có thể hợp tác tốt hơn với nhiều người tham gia MEV khác nhau như Nhà xây dựng để thực hiện chiến lược MEV và tạo ra các khối so với môi trường trước đây nơi cung cấp thanh khoản thuần túy trên chuỗi.

Nhưng trong lĩnh vực tài sản dài hạn, AMM LP trên chuỗi hiện vẫn có lợi thế hơn. Điều này chủ yếu là do CVMM có. rủi ro tồn kho của chính nó khi tạo ra thị trường. Do đó, cần phải cung cấp các chiến lược phòng ngừa rủi ro tương ứng, điều này vẫn khó thực hiện đối với các tài sản dài hạn.

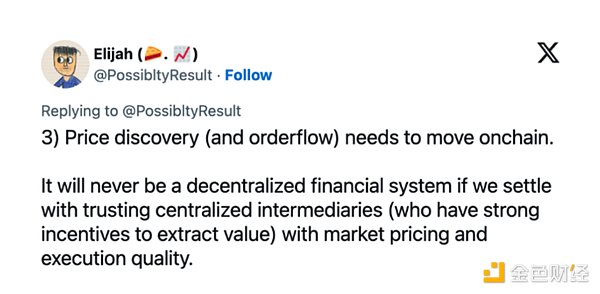

Đây rốt cuộc là cuộc chiến giữa tính thanh khoản trên chuỗi và các nhà tạo lập thị trường ngoài chuỗi. Khi các nhà tạo lập thị trường làm xói mòn tính thanh khoản trên chuỗi, nếu việc phát hiện giá trong tương lai dần bị chi phối bởi thanh khoản ngoài chuỗi, điều đó sẽ khiến thanh khoản DEX trên chuỗi bị thu hẹp. Mục tiêu cuối cùng của chúng tôi là di chuyển thanh khoản trên chuỗi chứ không chỉ giúp việc có được thanh khoản ngoài chuỗi dễ dàng hơn.

p>

p>

Arrakis đang tích hợp theo chiều dọc vào chuỗi cung ứng MEV thông qua AMM thế hệ tiếp theo có tên HOT. Giải pháp này lấy lại MEV cho LP với mục tiêu xây dựng một thị trường trực tuyến lành mạnh và công bằng hơn. Với cốt lõi là AMM HOT, Arrakis đang thực hiện bước đầu tiên để giải quyết vấn đề CVMM của DeFi bằng cách bảo vệ LP trên chuỗi. HOT là mô-đun thanh khoản cung cấp khả năng mô-đun thông qua Valantis.

4 Kết luận

Với sự phát triển của các mạng DEX RFQ như Uniswap X và Arrakis cũng như các kiến trúc DEX mô-đun như Uniswap V4 và Valantis, bối cảnh DEX sẽ bước sang một giai đoạn mới.

Trước hết, nhiều vấn đề trong liên kết kinh doanh của chính AMM sẽ được giải quyết, đồng thời phạm vi kinh doanh sẽ được mở rộng rất nhiều. Vấn đề cấp bách nhất là vấn đề LP. Vấn đề của LP có thể được chia thành hai loại tổn thất, IL và LVR, có thể được giải quyết thông qua các giao thức quản lý thanh khoản hiện tại, các công cụ phái sinh (có thể được tích hợp vào AMM dưới dạng khả năng mô-đun) và hệ thống RFQ, từ đó cải thiện tính thanh khoản được cung cấp trên giới hạn trên. Ngoài ra, còn có logic kinh doanh được cá nhân hóa, giao dịch xuyên chuỗi, khả năng phát hành tài sản, v.v. Nó sẽ nắm bắt được nhiều giới hạn tài chính và kịch bản kinh doanh hơn cho AMM, đồng thời chúng tôi cũng rất lạc quan về bất kỳ đổi mới giao thức nào có thể mở rộng các kịch bản kinh doanh AMM một cách hiệu quả.

Thứ hai, theo mô hình ý định hiện tại, vẫn còn nhiều vấn đề liên quan đến RFQ cần được giải quyết khẩn cấp. Toàn bộ chuỗi cung ứng giao dịch đã thay đổi đáng kể, tương tự như những gì đã xảy ra với sản xuất khối, mang lại lợi thế lớn hơn cho các nhà cung cấp dịch vụ tích hợp theo chiều dọc.

Cuối cùng, AMM sẽ tập trung vào thị trường đuôi dài trong tương lai và tối ưu hóa mô hình mà PMM dần chiếm ưu thế. Với sự phát triển của Intent Network, các nhà tạo lập thị trường tập trung có liên kết giao dịch tích hợp theo chiều dọc sẽ có lợi thế tuyệt đối về tính thanh khoản của hầu hết các tài sản blue-chip, điều này dẫn đến lưu lượng truy cập độc hại cho các nhà cung cấp thanh khoản bản địa trên chuỗi tăng lên, thu nhập giảm. . Với mục đích nâng cao mô hình giao dịch phi tập trung trên chuỗi, việc khám phá cách tăng lợi thế cạnh tranh của AMM về mặt tài sản, đặc biệt là các tài sản đuôi dài, cũng là hướng mà chúng tôi tiếp tục chú ý.

Weiliang

Weiliang

p>

p>

p>

p> p>

p> p>

p>