Tác giả bài viết: Heechang, Dan Elitzer

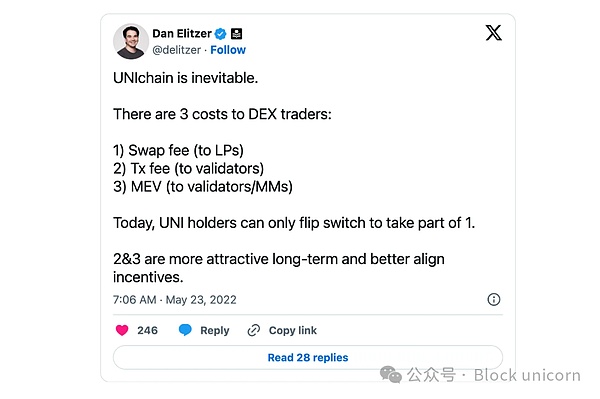

Vào năm 2022, Dan Elitzer từng viết một bài báo chỉ ra (Dan là người sáng lập IDEO Futures và là một OG cũ trong ngành) rằng Unichain (chuỗi L2 do Uniswap ra mắt) là không thể tránh khỏi. Ông tin rằng điều này sẽ xuất phát từ sự kém hiệu quả và mất giá trị hiện có trong hệ thống Uniswap. Ông chỉ ra rằng Các nhà giao dịch Uniswap hiện phải đối mặt với ba chi phí: phí trao đổi trả cho nhà cung cấp thanh khoản, khoản thanh toán cho phí giao dịch của người xác thực Ethereum và chi phí MEV (Giá trị có thể trích xuất của thợ mỏ).

Giờ đây, dự đoán này đã trở thành hiện thực khi Uniswap, giao thức giao dịch phi tập trung tiền điện tử được sử dụng rộng rãi nhất, đã công bố ra mắt Lớp 2 độc quyền của nó kế hoạch giải pháp, được gọi là Unichain. Bản tổng hợp dựa trên OP Stack này nhằm mục đích giải quyết các thách thức chính trong hệ sinh thái DeFi, tập trung vào việc cải thiện môi trường thực thi giao dịch của DeFi, nâng cao trải nghiệm người dùng và giải quyết vấn đề phân mảnh thanh khoản.

1. Bối cảnh - Logic đằng sau Unichain

< mạnh>1.1 Dự đoán của Dan Elitzer

Nghiên cứu của Dan Elitzer cho thấy phí giao dịch và chi phí MEV trả cho người xác thực Ethereum và nhà tạo lập thị trường vượt quá phí trao đổi mà nhà cung cấp thanh khoản nhận được. Điều này có nghĩa là các thực thể bên ngoài Uniswap có vị thế tốt hơn để nắm bắt giá trị, tức là giá trị lẽ ra thuộc về người dùng Uniswap, nhà cung cấp thanh khoản hoặc chủ sở hữu token $UNI đang được trích xuất ra bên ngoài.

Chặn bình luận kỳ lân: MEV đề cập đến giá trị có thể khai thác tối đa của người khai thác Khi chúng tôi giao dịch trên chuỗi, các nhà giao dịch đầu cơ sẽ hối lộ người khai thác bằng cách tăng phí khai thác. đến các cơ hội giao dịch, đón đầu các giao dịch của chúng tôi, có được các cơ hội chênh lệch giá và tăng chi phí cho các giao dịch trực tuyến của chúng tôi.

Tóm tắt lập luận về sự cần thiết của Unichain: Unichain có thể giúp giảm sự thiếu hiệu quả trong việc nắm bắt giá trị do phí giao dịch và chi phí MEV, đồng thời tăng giá trị của người nắm giữ $UNI. Bằng cách vận hành chuỗi riêng của mình, Uniswap có thể giảm đáng kể phí giao dịch, điều này đặc biệt có lợi cho các giao dịch nhỏ. Ngoài ra, các giải pháp như mã hóa phạm vi hoặc hoán đổi hàng loạt có thể giảm chi phí MEV cho nhà giao dịch.

Ưu điểm lớn nhất của Unichain là khả năng đạt được cơ chế khuyến khích tốt hơn giữa những người tham gia Uniswap. Hiện tại, chủ sở hữu token $UNI có các tùy chọn hạn chế để nắm bắt giá trị, chủ yếu giới hạn ở các quyết định quản trị như điều chỉnh phí trao đổi. Chuỗi chuyên dụng sẽ cho phép chủ sở hữu $UNI được hưởng lợi từ phí giao dịch và MEV được nội bộ hóa, nâng cao đề xuất giá trị của mã thông báo. Cách tiếp cận này sẽ không chỉ mang lại lợi ích cho những người nắm giữ $UNI mà còn tạo ra một nền tảng giao dịch hiệu quả hơn cho người dùng, có khả năng củng cố vị thế của Uniswap như một sàn giao dịch phi tập trung (DEX) hàng đầu.

1.2 Unichain - Nắm bắt nhiều giá trị hơn và đạt được sự thống nhất

< img src="https://img.jinse.cn/7307274_image3.png">

Unichain là một siêu chuỗi được xây dựng trên OP Stacks. hai cải tiến nhằm nâng cao hiệu quả, trải nghiệm người dùng và quản lý thanh khoản trên các chuỗi khối L2:

Chìa khóa đầu tiên Tính năng này là Verificable Block Building, được phát triển hợp tác với Flashbots và bao gồm một cơ chế gọi là Flashblocks. Nó đạt được thời gian tạo khối hiệu quả là 200-250 mili giây bằng cách chia mỗi khối thành bốn khối con. Hệ thống này cho phép Unichain cập nhật trạng thái nhanh hơn. Ngoài ra, Unichain cũng sử dụng Môi trường thực thi đáng tin cậy (TEE) để phân tách người đặt hàng và người xây dựng khối, đồng thời triển khai Thứ tự ưu tiên để đánh thuế các cơ hội MEV, cho phép các ứng dụng trực tiếp trích xuất và nội bộ hóa MEV.

Chức năng chính thứ hai là Mạng xác minh Unichain (UVN), một mạng phi tập trung gồm các nhà khai thác nút xác minh độc lập trạng thái của chuỗi khối. UVN cho phép Unichain cung cấp giải pháp cuối cùng nhanh chóng và giải quyết các giao dịch xuyên chuỗi với mức độ an toàn kinh tế. Khi một khối mới được tạo trên Unichain, người xác nhận phải chứng minh rằng họ là một phần của chuỗi có thẩm quyền, từ đó giảm rủi ro bảo mật do một người đặt hàng duy nhất gây ra. Để trở thành người xác thực, người ta phải đặt cược $UNI và nếu được chọn trở thành một phần của nhóm nút hoạt động dựa trên trọng số cổ phần của họ, họ sẽ thực hiện xác minh và được thưởng tương ứng. Mô hình hoạt động này cho phép chủ sở hữu $UNI ủy quyền cổ phần của họ cho người xác nhận và nhận phần thưởng được phân bổ.

2. Những điểm chính - hướng phát triển DeFi do UniChain đề xuất

Tài chính phi tập trung (DeFi) không còn bị giới hạn trong một ứng dụng duy nhất mà đã chọn một con đường phát triển ngày càng phức tạp. Các ứng dụng DeFi đang tích cực nội hóa giá trị mà chúng tạo ra, vận hành chuỗi ứng dụng hoặc L2 của riêng chúng và phát triển các dịch vụ ví. Giải trình tự dành riêng cho ứng dụng (ASS), cho phép các ứng dụng trích xuất MEV trực tiếp, cũng đang thu hút được sự chú ý. Trong số những xu hướng này, sự ra mắt của Unichain thể hiện rõ ràng hướng đi tương lai của DeFi: DeFi có đủ người dùng và quy mô sẽ đảm bảo tính độc lập của cơ sở hạ tầng của chính nó.

2.1 DeFi đang trở nên “béo”

DeFi lựa chọn để nội hóa giá trị cần được khai thác từ bên ngoài thông qua các quy trình phát triển phức tạp hơn, cải thiện trải nghiệm người dùng hoặc cung cấp “legos tiền” khép kín thông qua khả năng tương tác của các sản phẩm tài chính của chính nó.

Xu hướng này được phản ánh trong các ứng dụng không áp dụng phương pháp thực thi L2 hoặc L3 thông qua thiết kế ASS để tránh tiếp xúc với việc tìm nạp MEV trong các giao dịch sắp xếp. Ví dụ: việc kiểm soát thứ tự các giao dịch dựa trên dữ liệu oracle bên ngoài cho phép các ứng dụng nắm bắt trực tiếp MEV (giá trị có thể trích xuất oracle, OEV) hoặc tránh tiếp xúc với MEV thông qua đấu giá hàng loạt dựa trên mục đích sử dụng mạng bộ giải. Ngoài ra, họ đang phát triển cơ sở hạ tầng hỗ trợ, chẳng hạn như cơ sở hạ tầng ví ứng dụng được tối ưu hóa hoặc giao diện di động, để nâng cao trải nghiệm người dùng và ngăn chặn giá trị rò rỉ sang cơ sở hạ tầng bên thứ ba bên ngoài.

2.1.1 ASS (Sắp xếp ứng dụng cụ thể): CoW AMM

CoW AMM bảo vệ các nhà cung cấp thanh khoản (LP) khỏi MEV bằng cách đóng gói các giao dịch thành một lô ngoại tuyến và bán đấu giá phần chênh lệch giá. Trong CoW AMM, những người giải quyết cạnh tranh để giành quyền cân bằng lại nhóm CoW AMM bất cứ khi nào có cơ hội chênh lệch giá. Người giải quyết cung cấp các điều kiện giao dịch thuận lợi nhất và giữ lại nhiều lợi nhuận (thặng dư) nhất trong nhóm thanh khoản sẽ có quyền cân bằng lại nhóm. Thông qua phiên đấu giá theo đợt này, CoW AMM có thể nắm bắt giá trị MEV mà các bot chênh lệch giá sẽ trích xuất khi cân bằng lại chênh lệch giá trong nhóm thanh khoản và loại bỏ rủi ro LVR (tổn thất liên quan đến tái cân bằng) mà LP phải đối mặt.

2.1.2 Thiết bị đầu cuối/ví di động: Ví Jupiter / Uniswap

Đánh giá từ thị phần hiện tại của thiết bị được người dùng sử dụng, thiết bị di động chiếm 63% và thiết bị máy tính để bàn chiếm 37%, cho thấy sự tăng trưởng đáng kể trong môi trường sử dụng thiết bị di động. Do đó, việc thiết lập môi trường di động càng trở nên quan trọng hơn trong việc phát triển ứng dụng được mã hóa.

Gần đây nhất, Jupiter đã ra mắt một ứng dụng di động xử lý mọi thứ từ hoán đổi, điều chỉnh trượt giá, điều chỉnh phí ưu tiên cho đến các kênh fiat trong môi trường di động. Người dùng có thể có được trải nghiệm DeFi tốt hơn bằng cách giao dịch ở mức giá tốt nhất mà không mất phí thông qua định tuyến Sao Mộc.

Ngoài ra, Uniswap cũng đã phát triển và triển khai dịch vụ ví của riêng mình. Thông qua ví này, người dùng có thể trao đổi một cách thuận tiện từ nhóm thanh khoản của Uniswap với giá giao dịch được định tuyến, trong khi Uniswap Labs tính phí ban đầu đối với các giao dịch hoán đổi được thực hiện thông qua ví để tạo ra dòng tiền bền vững.

Có thể thấy rằng DeFi không còn bị giới hạn trong việc triển khai các sàn giao dịch phi tập trung (DEX), thị trường tiền tệ hay hợp đồng quyền chọn DeFi mà thông qua sự ra đời của ASS Hoặc phát triển cơ sở hạ tầng bổ sung cho phép DeFi ngày càng phức tạp. Bằng cách này, ứng dụng sẽ nội hóa giá trị ở mức tối đa có thể để có thể phân phối lại cho người tham gia hoặc cung cấp trải nghiệm ứng dụng nâng cao. Tuy nhiên, Unichain đã chọn L2 của riêng mình, đặt mục tiêu trở thành “ngôi nhà của DeFi và tính thanh khoản xuyên chuỗi”, chứng tỏ rằng để tạo ra tiềm năng lớn hơn cho DeFi, việc mở rộng sang L2 là một lựa chọn quan trọng ngoài một ứng dụng duy nhất.

2.2 Từ Dapp đến L2

Với sự ra mắt của Unichain, lộ trình mở rộng ứng dụng lên L2 trở nên rõ ràng hơn. Nhiều ứng dụng đã chọn cải thiện cơ sở hạ tầng và trải nghiệm người dùng bằng cách mở rộng sang L2, bắt đầu với một sản phẩm DeFi duy nhất (chẳng hạn như stablecoin hoặc đặt cược thanh khoản) và dần dần mở rộng tầm nhìn của họ. Việc chuyển đổi L2 này có thể tạo ra giá trị đáng kể cho các ứng dụng ở hai khía cạnh chính:

Đầu tiên, dựa trên cơ sở hạ tầng L2, các ứng dụng có thể tạo ra nhiều giá trị khác nhau. Ví dụ: bán không gian khối dựa trên nhu cầu khối từ lâu đã được chứng minh là một hoạt động kinh doanh có lợi nhuận trong ngành công nghiệp tiền điện tử, trong khi doanh thu từ trình sắp xếp chuỗi và rút tiền MEV tạo ra dòng tiền đáng kể cho các nhà khai thác L2. Kiến trúc L2 của Unichain mang đến những khả năng mới để vận hành MEV theo cách khác biệt thông qua mức độ ưu tiên. Unichain tách biệt người xây dựng khối và người đặt hàng thông qua TEE, cho phép các ứng dụng trực tiếp kiểm soát MEV và vận hành MEV kiếm được theo thỏa thuận với người dùng. Nói cách khác, Unichain cung cấp một môi trường nền tảng nơi các ứng dụng và người dùng kiểm soát MEV chứ không phải người đặt hàng và hoạt động theo các quy tắc nhất quán. Điều này cung cấp một phương pháp có ý nghĩa để L2 dành riêng cho ứng dụng sử dụng cơ chế này để kiểm soát MEV.

Một giá trị khác có thể được nâng cao bằng cách chuyển đổi ứng dụng sang L2 là từ góc độ kinh tế mã thông báo. Token $UNI của Uniswap từ lâu đã có nhu cầu hạn chế và ít được sử dụng ngoài chức năng quản trị. Do đó, kế hoạch Chuyển đổi phí, lẽ ra sẽ phân phối doanh thu Uniswap cho chủ sở hữu $UNI, đã được đề xuất từ rất sớm, nhưng không được theo đuổi tích cực do những lo ngại về quy định.

Trong bối cảnh này, việc ra mắt Unichain mang lại cho $UNI một ứng dụng thực tế. Để trở thành người xác thực trên UVN, $UNI phải được đặt cọc để xây dựng bảo mật kinh tế tiền điện tử và chủ sở hữu $UNI có thể kiếm được phần thưởng được phân bổ bằng cách ủy quyền cổ phần của họ cho các nút xác thực. Do đó, việc chuyển đổi các ứng dụng sang L2 tạo ra khả năng cho các token gốc tích lũy giá trị theo nhiều cách khác nhau, từ doanh thu của trình sắp xếp thứ tự đến MEV và phần thưởng đặt cược.

Mặc dù việc chuyển đổi L2 có thể tăng đáng kể giá trị ở hai khía cạnh này nhưng liệu đó có phải là hướng đi lý tưởng để hệ sinh thái Ethereum phát triển? Giống như tất cả các giải pháp, nó mang lại kết quả hai mặt. Từ góc độ hệ sinh thái Ethereum tổng thể, hiện có hơn 100 thanh khoản phi tập trung L2 khác nhau trên chuỗi Ethereum. Ngoài ra, giá trị được tích lũy trên chuỗi chính Ethereum tương đối ít so với hoạt động L2, khiến L2 tạo ra vấn đề “ký sinh” về mặt kinh tế cho Ethereum.

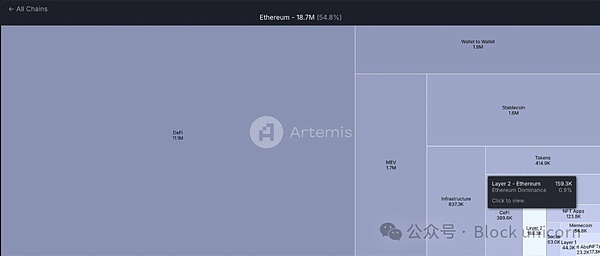

2.3 Vấn đề tích lũy giá trị Ethereum

Hệ thống thu được giá trị từ các giải pháp L2 hiện tại của Ethereum có vấn đề. Khi ngày càng có nhiều ứng dụng xây dựng L2 của riêng mình, những vấn đề này càng trở nên rõ ràng hơn. Hiện tại, L2 chỉ sử dụng khoảng 0,9% tổng phí gas của Ethereum, điều này cho thấy sự mất kết nối giữa sự tăng trưởng của L2 và giá trị gia tăng của mạng chính. Các bản cập nhật gần đây, chẳng hạn như EIP-4844, tiếp tục giảm phí L2 trả cho Ethereum, có khả năng giảm nhu cầu về ETH dưới dạng phí gas.

Tình trạng này làm dấy lên lo ngại rằng L2 có thể "ký sinh" Ethereum về mặt kinh tế. Mặc dù Ethereum có hệ sinh thái rộng lớn và cộng đồng nhà phát triển mạnh mẽ nhưng mô hình kinh tế của nó đang bị nghi ngờ. Vì L2 trả ít phí hơn, điều đó có nghĩa là doanh thu của mạng Ethereum sẽ ít hơn, có khả năng làm xói mòn giá trị của ETH. Tôi tin rằng các giải pháp L2, mặc dù được hưởng lợi từ kiến trúc đã được thiết lập của Ethereum, nhưng có thể không đủ để hỗ trợ sức khỏe kinh tế của lớp chính.

Tuy nhiên, khi hệ sinh thái L2 mở rộng, nó có thể thu hút nhiều thanh khoản hơn, có khả năng thiết lập ETH làm tiền tệ chính cho hoạt động kinh tế trong Ethereum. Mặc dù điều này có thể duy trì việc sử dụng ETH làm tài sản nhưng câu hỏi vẫn là: ETH có thể tiếp tục phát triển và trở thành tài sản có giá trị hơn trong hệ thống này không?

3. Các ý kiến khác

3.1 Jon Quan điểm của Charboneau: “L2 đối với Ethereum giống như Tesla đối với California.”

3.2 Góc nhìn của Mason Nystrom từ Pantera

Những hiểu biết chính về Unichain và tầm quan trọng của nó:

Tích lũy giá trị mã thông báo: Sự phát triển của $UNI từ mã thông báo quản trị đến mã thông báo tích lũy phí. Những người xác thực có số tiền đặt cược $UNI cao nhất sẽ kiếm được phần thưởng bằng cách xác thực mạng và thu phí.

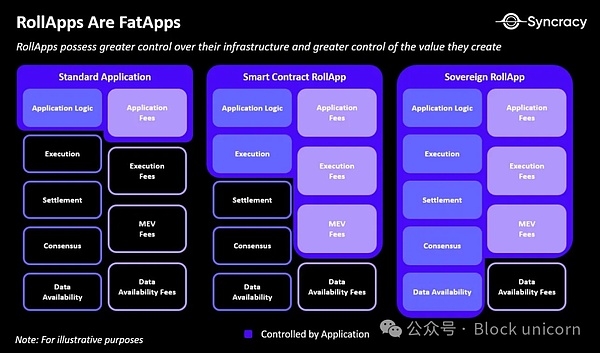

Unichain hỗ trợ lý thuyết "ứng dụng béo": các ứng dụng tạo ra chuỗi riêng để kiểm soát kinh tế và quản lý không gian khối. Chuỗi của Uniswap sẽ thu phí từ nhiều giao dịch khác nhau, bao gồm hoán đổi, cho vay và hợp đồng vĩnh viễn, ngoài hoạt động DEX truyền thống.

Nội bộ hóa MEV: Việc xây dựng khối có thể xác minh được của Unichain và đặt hàng “khối flash” chứng tỏ tiềm năng. Các ứng dụng đang khám phá cách nội bộ hóa MEV hoặc phân phối lại MEV cho người dùng và các bên liên quan.

Unichain so với Ethereum: Unichain có thể có tác động đáng kể đến mạng chính Ethereum. Hoạt động DeFi có thể chuyển sang Unichain, với điểm hấp dẫn là phí phân loại đi kèm với việc đặt cược $UNI và mức giá tốt hơn cho người dùng.

Tích hợp theo chiều dọc: Các ứng dụng lớn hơn có động cơ kiểm soát toàn bộ nhóm công nghệ - từ các ứng dụng (ví Uniswap, frontend + Uniswap X) và các giao thức (Uniswap V4 , V3 , V2) sang chuỗi khối (Unichain).

Những quan điểm này nêu bật tác động tiềm tàng của Unichain đối với hệ sinh thái DeFi, đặc biệt là xu hướng về kinh tế mã thông báo, nội bộ hóa MEV và kiểm soát ứng dụng của chuỗi.

3.3 Ryan Watkins từ Synracy Capital

Ryan Watkins trong bài viết này đã đặt câu hỏi liệu Bitcoin và stablecoin có phải là Triển vọng duy nhất về chuỗi khối giá trị hay không ứng dụng. Ông tin rằng chúng ta đã bước vào kỷ nguyên của các ứng dụng blockchain đa dạng. Các nền tảng như Ethereum và Solana hiện lưu trữ nhiều ứng dụng phát triển nhanh chóng và tạo ra doanh thu đáng kể. Tuy nhiên, giá trị của các ứng dụng này thấp hơn cơ sở hạ tầng blockchain cơ bản của chúng. Xu hướng cho thấy các ứng dụng đang kiếm được ngày càng nhiều phí blockchain, thường vượt quá tài sản cơ sở hạ tầng. Sự thay đổi này có thể đánh dấu một bước ngoặt trong phát triển blockchain.

Sự gia tăng của "ứng dụng béo" trong blockchain thể hiện sự gia tăng quyền tự chủ của ứng dụng. Các lý do thúc đẩy sự phát triển của "ứng dụng béo" bao gồm nhu cầu về khả năng mở rộng tốt hơn, trải nghiệm người dùng được cải thiện và khả năng kiểm soát kinh tế tốt hơn so với cơ sở hạ tầng cơ bản. Khi tính trừu tượng của chuỗi và công nghệ ví thông minh phát triển, cách tiếp cận tập trung vào ứng dụng này dự kiến sẽ trở nên mượt mà hơn, có khả năng định hình lại cách phân phối và kiểm soát giá trị trong hệ sinh thái blockchain.

Quan điểm của Ryan Watkins nhấn mạnh tầm quan trọng ngày càng tăng của các ứng dụng trong hệ sinh thái blockchain và tác động của xu hướng này đối với cơ sở hạ tầng và phân bổ giá trị ứng dụng.

JinseFinance

JinseFinance

JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance Xu Lin

Xu Lin Brian

Brian Coinlive

Coinlive