Tác giả: YettaS Nguồn: X, @YettaSing

Cảm giác lớn nhất mà tôi có được khi đến Consensus HK lần này là các VC đang gặp rất nhiều khó khăn đến mức không ngoa khi nói rằng tình trạng khốn khổ đang lan rộng, điều này hoàn toàn trái ngược với Marshal P. Một số VC không thể huy động được vòng gọi vốn tiếp theo, một số VC đã mất một nửa số nhân viên, một số VC đã chuyển sang đầu tư chiến lược thay vì đầu tư độc lập và một số VC thậm chí còn cân nhắc đăng meme để huy động vốn...

Nhiều đồng nghiệp VC cũng đã chọn rời đi, một số đã tham gia các nhóm dự án và một số đã chuyển sang KoL. Có vẻ như đây là những lựa chọn tiết kiệm chi phí hơn. Giữa sự thay đổi, mọi người đều tìm kiếm những cách mới để sinh tồn. Và tôi cũng nghĩ, VC có vấn đề gì vậy? Làm thế nào để phá vỡ bế tắc?

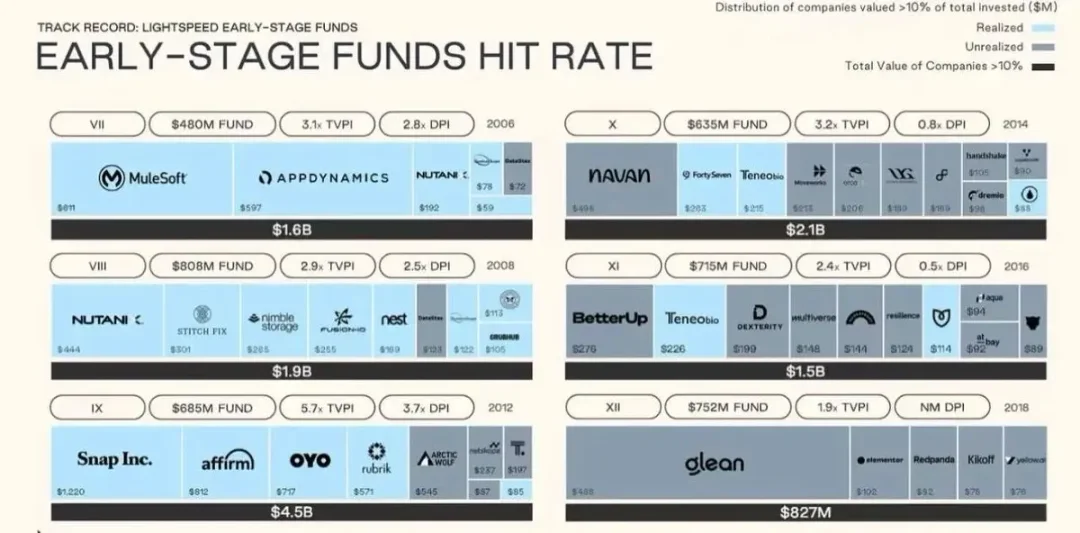

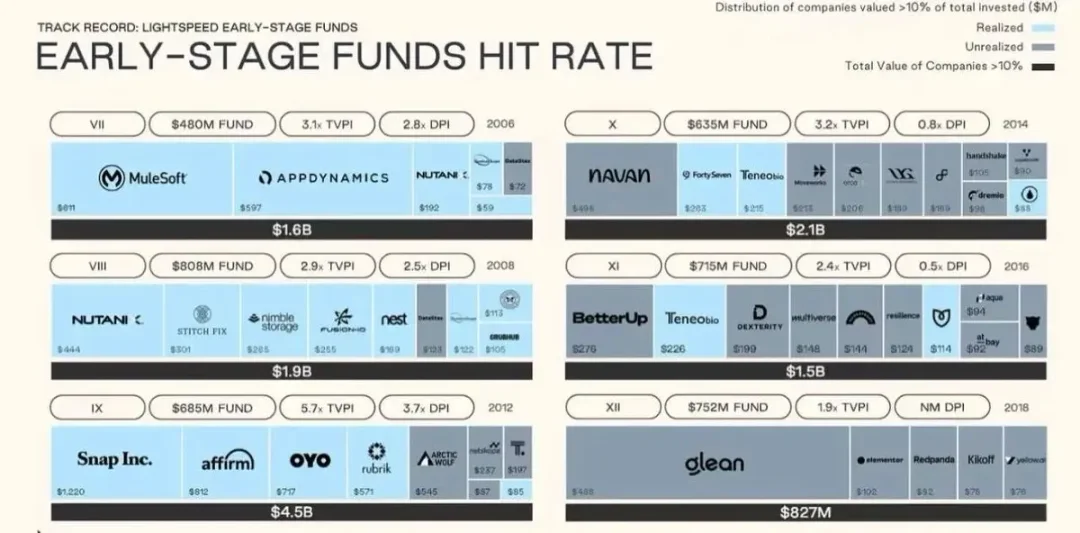

Trước hết, chúng ta phải thừa nhận rằng thời kỳ hoàng kim của VC như một loại tài sản đầu tư đã qua, cả ở Trung Quốc và Hoa Kỳ. Hình bên dưới cho thấy dữ liệu lợi nhuận của một số quỹ Lightspeed. Quỹ tốt nhất đã đầu tư vào Snap, Affirm và OYO vào năm 2012 và đạt được lợi nhuận DPI là 3,7X (DPI là bội số lợi nhuận phân phối, không dựa vào định giá và đo lường lợi nhuận thực tế của các quỹ đã thoát ra). Tất nhiên, nó không thể so sánh với việc mua trực tiếp BTC và kể từ năm 2014, ngay cả việc thu hồi khoản đầu tư cũng trở thành một vấn đề.

Các quỹ đầu tư mạo hiểm Trung Quốc cũng đã trải qua một quỹ đạo tương tự. Nhờ vào lợi thế dân số, Internet di động và Internet tiêu dùng đã phát triển nhanh chóng, tạo ra các công ty có giá trị nghìn tỷ như Alibaba, Meituan và ByteDance. Năm 2015 là thời điểm nổi bật cuối cùng. Sau đó, các quy định chặt chẽ hơn, thanh khoản thắt chặt hơn, cổ tức ngành giảm, thắt chặt tăng trưởng do thay đổi chu kỳ công nghiệp và hạn chế các kênh thoát IPO khiến tỷ lệ hoàn vốn của các tổ chức VC giảm mạnh và một lượng lớn các học viên rời khỏi thị trường.

Crypto VC cũng không ngoại lệ. Với những thay đổi trong môi trường vĩ mô, sự phát triển của cấu trúc thị trường và sự suy giảm lợi nhuận vốn, các VC đang phải đối mặt với những khó khăn to lớn để tồn tại.

Tất cả là về chi phí và thanh khoản

Trước đây, chuỗi giá trị đầu tư VC rất rõ ràng: bên dự án đưa ra những ý tưởng sáng tạo, VC cung cấp hỗ trợ chiến lược và nguồn lực, KoL khuếch đại tiếng nói của thị trường vào những thời điểm quan trọng và cuối cùng hoàn thành việc khám phá giá trị trên CEX. Mỗi người cung cấp những giá trị khác nhau và chịu những rủi ro khác nhau ở những giai đoạn khác nhau, và thu được lợi nhuận tương ứng. Đây là một chuỗi giá trị "tương đối công bằng".

Ví dụ, với tư cách là một VC, giá trị mà chúng tôi cung cấp không bao giờ đơn giản chỉ là đầu tư một khoản tiền vào giai đoạn đầu. Cách giúp các bên dự án nhanh chóng kết nối với các nguồn lực quan trọng trong hệ sinh thái để thúc đẩy phát triển kinh doanh, cung cấp lời khuyên kịp thời khi xu hướng thị trường thay đổi đột ngột, giúp các bên dự án điều chỉnh chiến lược và thậm chí giúp xây dựng các nhóm cốt lõi. Hơn nữa, để hình thành mối quan hệ lâu dài với bên dự án, chúng ta không nói về thời điểm tổ chức TGE. Ngay cả sau TGE, chúng ta thường phải đối mặt với thời hạn khóa một năm và thời hạn chuyển nhượng 2-3 năm. Ở mức độ lớn, tất cả chúng ta đều hy vọng sẽ chơi một trò chơi PVE không có tổng bằng không với bên dự án.

Tuy nhiên, trong bối cảnh thị trường hiện nay, mâu thuẫn cốt lõi nằm ở chỗ tính thanh khoản cực kỳ khan hiếm, cạnh tranh thị trường ngày càng gia tăng và mô hình VC không bền vững.

Thay đổi dòng vốn: Tình thế khó khăn của VC đến từ đâu?

Động lực chính của thị trường tăng giá này là sự tham gia mạnh mẽ của các quỹ ETF giao ngay Bitcoin của Hoa Kỳ và các nhà đầu tư tổ chức. Tuy nhiên, đường truyền của tiền đã trải qua những thay đổi lớn:

Các quỹ của tổ chức chủ yếu chảy vào BTC, BTC ETF và thậm chí là Index, nhưng sẽ không bao giờ lan sang thị trường altcoin rộng lớn hơn;

Do thiếu sự hỗ trợ thực sự về công nghệ/sản phẩm đổi mới, các altcoin gặp khó khăn trong việc duy trì định giá cao.

Điều này trực tiếp dẫn đến việc mô hình VC có tính FUD cao trong môi trường thị trường hiện tại. Các nhà đầu tư bán lẻ tin rằng các VC được hưởng lợi thế không công bằng, có thể mua chip với chi phí thấp hơn và có quyền truy cập vào thông tin quan trọng của thị trường. Sự bất đối xứng thông tin này đã dẫn đến sự sụp đổ niềm tin của thị trường và làm cạn kiệt thêm tính thanh khoản. Trong môi trường PvP, các nhà đầu tư bán lẻ yêu cầu "sự công bằng tuyệt đối". Ngược lại, chiến lược của các quỹ thứ cấp sẽ không xung đột gay gắt với tâm lý thị trường, vì các nhà đầu tư bán lẻ cũng có thể tham gia thị trường với cùng một số tiền. Suy cho cùng, họ đã được trao những cơ hội hoàn toàn công bằng.

Phản ứng dữ dội hiện nay đối với VC là sự phản công của “công bằng tuyệt đối” chống lại “công bằng tương đối” trong bối cảnh thiếu thanh khoản.

Sự trỗi dậy của mô hình tài trợ Meme

Nếu lần trước tôi coi Meme là một hiện tượng văn hóa, thì lần này chúng ta cần coi nó là một cách tài trợ mới. Giá trị cốt lõi của phương pháp tài trợ này nằm ở -

Cơ chế tham gia công bằng: các nhà đầu tư bán lẻ có thể theo dõi thông tin thông qua dữ liệu trên chuỗi và nhận được chip sớm theo cơ chế định giá tương đối công bằng;

Ngưỡng tham gia thấp hơn: Trong giai đoạn DeFi Summer, chúng tôi đã hỗ trợ nhiều nhà phát triển đơn lẻ dựa vào đổi mới sản phẩm để thúc đẩy việc nắm bắt giá trị. Hiện nay, mô hình Meme đã hạ thấp ngưỡng hơn nữa, cho phép các nhà phát triển "đầu tiên có tài sản, sau đó là sản phẩm".

Bản thân logic này không có gì sai. Nhìn lại, nhiều chuỗi công khai tiến hành TGE mà không có hệ sinh thái hoặc mạng chính trưởng thành. Tại sao Meme không thể sử dụng cùng một cách tiếp cận để thu hút đủ sự chú ý trước rồi mới thúc đẩy phát triển sản phẩm?

Về bản chất, sự phát triển theo con đường "tài sản trước, sản phẩm sau" chính là làn sóng chủ nghĩa tư bản dân túy đang lan rộng khắp toàn bộ hệ sinh thái tài chính. Sự phổ biến của nền kinh tế chú ý, đáp ứng mong muốn làm giàu nhanh chóng của công chúng, phá vỡ sự độc quyền của các tổ chức tài chính truyền thống, hạ thấp ngưỡng tài trợ và công khai, minh bạch thông tin đều là những xu hướng không thể ngăn cản trong kỷ nguyên dân túy mới. Cuộc chiến giữa các nhà đầu tư bán lẻ của GameStop và Phố Wall, sự phát triển của các phương pháp gây quỹ từ ICO đến NFT đến Meme, tất cả đều là những diễn giải tài chính về xu hướng thời đại.

Tôi đã nói rồi, Crypto chỉ là một thế giới thu nhỏ của thời đại này.

Vai trò của VC trong mô hình mới

Không có mô hình tài chính nào là hoàn hảo. Vấn đề lớn nhất với mô hình tài chính của Meme là tỷ lệ tín hiệu trên nhiễu cực kỳ thấp, dẫn đến những thách thức chưa từng có về lòng tin -

Tỷ lệ tín hiệu trên nhiễu cực kỳ thấp: việc ra mắt công bằng khiến chi phí phát hành tài sản cực kỳ thấp và một lượng lớn rác sẽ bị đưa vào đó.

Tính minh bạch thông tin không đủ: Đối với các dự án Meme có tính thanh khoản cao, mọi người trên thị trường đều có thể tham gia ở giai đoạn đầu, điều đó có nghĩa là dự án có được xây dựng cho mục đích dài hạn hay không đã trở nên ít quan trọng hơn. Điều quan trọng là làm thế nào để kiếm lợi nhuận từ trò chơi.

Chi phí niềm tin tăng vọt: tính thanh khoản cao đồng nghĩa với cờ bạc cao. Ngày đầu tiên lưu hành có nghĩa là chúng ta không có cơ chế ràng buộc lợi ích với Người sáng lập để đạt được kết quả đôi bên cùng có lợi lâu dài. Mọi người có thể trở thành đối tác bất cứ lúc nào và trở thành thanh khoản thoát của nhau. Cấu trúc tin cậy này rất nguy hiểm và không bền vững.

Tôi hoàn toàn đồng ý với những gì @yuyue_chris đã viết về sự khác biệt trong tư duy giữa những người tham gia khác nhau:

Những người chơi Meme tin rằng: cốt truyện > cấu trúc chip ~ cộng đồng hoặc cảm xúc > công nghệ sản phẩm;

Thị trường chính tin rằng: cốt truyện > công nghệ sản phẩm ~ cấu trúc chip > cộng đồng hoặc cảm xúc;

Mô hình Meme về cơ bản là một thế giới trên chuỗi tối hơn so với mô hình VC. Do thiếu sản phẩm và hỗ trợ kỹ thuật nên "công bằng tuyệt đối" thường chỉ là vỏ bọc. Hãy nhìn vào Libra. Mỗi khi những thế lực đứng sau thị trường cẩn thận lập kế hoạch cho lợi ích công cộng, chúng ta lại trở thành mục tiêu của việc thu hoạch chính xác. Họ luôn có thể dự đoán được dự đoán của bạn. Trong một môi trường thiên về trò chơi, những người xây dựng thực sự lâu dài trở nên khó xác định.

Tôi không nghĩ VC sẽ biến mất, vì thế giới đầy rẫy sự bất đối xứng thông tin và sự bất đối xứng lòng tin. Ví dụ, các nguồn lực hợp tác như ARC là điều hoàn toàn không thể đối với một Dev thông thường.

Tuy nhiên, khi đối mặt với làn sóng chủ nghĩa tư bản dân túy như vậy, các nhà đầu tư mạo hiểm không thể tiếp tục khai thác sự bất đối xứng thông tin và kiếm tiền bằng cách không làm gì cả như họ đã làm trong quá khứ. Thích nghi với sự thay đổi chưa bao giờ là điều dễ dàng, đặc biệt là khi mô hình thị trường đang được tái cấu trúc hoàn toàn và các phương pháp từng hiệu quả trong quá khứ đang nhanh chóng trở nên lỗi thời. Sự gia tăng của hình thức tài trợ Meme không phải là ngẫu nhiên mà là kết quả của những thay đổi sâu sắc hơn về thanh khoản và việc định hình lại các cơ chế tín thác.

Khi tính thanh khoản cao và tư duy chơi ngắn hạn của Meme gặp phải sự hỗ trợ dài hạn và trao quyền giá trị của VC, làm thế nào để tìm được sự cân bằng giữa hai yếu tố này là vấn đề mà VC phải đối mặt ngay lúc này. Một mặt, Primitive may mắn khi có được sự tự do và linh hoạt để ứng phó với những thay đổi của thị trường, nhưng việc nhận ra những thay đổi về mặt cấu trúc và thay đổi chiến lược đầu tư không hề dễ dàng.

Nhưng dù thị trường có thay đổi thế nào thì có một điều vẫn không thay đổi - yếu tố thực sự quyết định giá trị dài hạn chính là những nhà sáng lập xuất sắc, có tầm nhìn, khả năng thực hiện mạnh mẽ và sẵn sàng tiếp tục xây dựng.

Kikyo

Kikyo