作者:Zack Pokorny;编译:白话区块链

摘要

截至2024年已经过去了50多天,我们看到链上资产证券化市值创历史新高,参与 DeFi 的地址数量在一些主要的 Layer 1 和 Layer 2 上创下了两年来的最高纪录,以太坊的 Layer 2 生态系统仍然保持着持续活跃。本报告通过链上数据的视角突显了围绕该行业展开的一些关键趋势。

主要观点

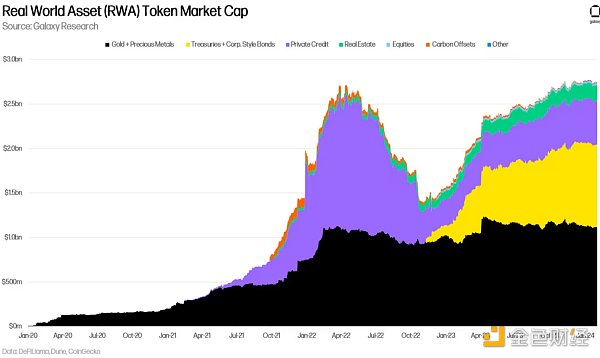

在2月2日,RWA Token市值总额达到了历史最高水平,约为27.74亿美元,而Token化金融资产市场(即国库券和债券、私人信贷和房地产)在2月8日也创下了新高,达到了16.14亿美元。尽管 RWA Token市值达到了这一里程碑,但在 DeFi 的关键领域,加密原生资产正在获得市场份额。

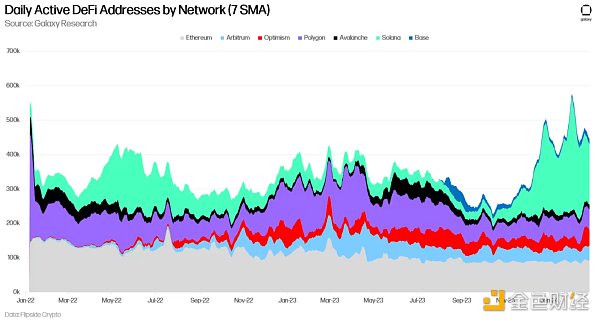

在主要的 Layer 1 和 Layer 2 上,与 DeFi 互动的地址数量接近两年来的最高水平,达到了44.5万个地址。去中心化交易平台是用户首次使用 DeFi 时最常见的 DeFi 应用之一。

在以太坊生态系统(Layer 1 和主要 Layer 2)中,每日活跃地址数量达到了历史最高水平,每日交易次数继续攀升。在过去一个月中,Layer 2 的收入也实现了实质性增长。

1、RWAs

2024年2月2日,Token化现实世界资产的市值达到了新的历史最高水平,为27.74亿美元。值得注意的是,包括国库券和其他债券、私人信贷以及房地产在内的金融资产,在2024年2月8日也创下了新的历史最高水平,达到了16.14亿美元。请注意,这些数值仅考虑了公共区块链上的 RWA Token本身的价值,如 Ondo 的 OUSG 和 Tether 的 XAUT,并不包括稳定币或发行者Token,如 ONDO 和 CFG。截至2024年2月26日,金融资产 RWA 的国债/债券占比为58.1%,较历史最高水平下降了约110个基点。

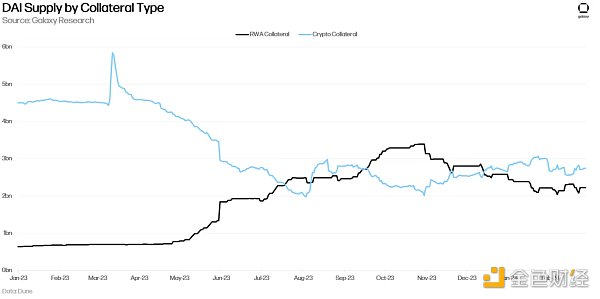

尽管 RWA Token的市值在链上创下了新高,但在链上产品中,RWA 的主导地位和使用情况却在逐渐减弱。这在 DAI 的抵押中最为明显,自2023年10月底以来,RWA 的使用一直在稳步下降。这是一个关键迹象,突显出人们更倾向于在链上使用加密原生资产,而非 RWA,从而也增加了对加密货币的需求。最近 LST 支持的稳定币的增长进一步加强了这一观点,并表明这一趋势是强劲的。

此外,加密原生资产的生产力在某些方面已经超过了 RWA。我们在12月1日的新闻简报中提到了这一点,以 Maker 和 DAI 为例,加密抵押贷款的稳定费率高于 RWA 的稳定费率。这种动态仍然存在,并且在 MakerDAO 投票决定提高其链上保险库中某些抵押品的稳定费率后,变得更为明显。

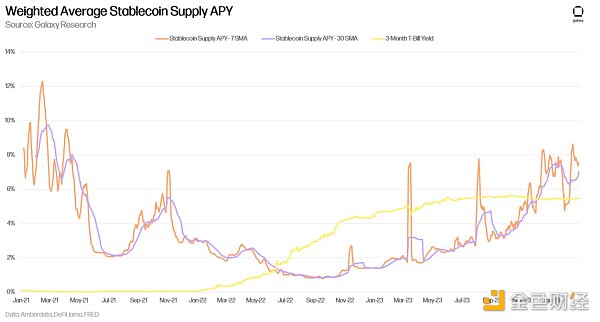

值得注意的是,它将通过其一个 stETH 保险库铸造 DAI 的费率提高了191个基点。这也反映在主要稳定币的供应 APY 相对于国债收益率上。下面的图表显示了跨越 Aave v2/v3 和 Compound v2/v3 的 USDT、USDC、DAI 和 FRAX 的借款数量加权平均供应 APY。自2023年10月底/11月初开始,稳定币的收益率一直超过了3个月期国库券的收益率,就在 DAI RWA 抵押品开始下降之前。

2、DeFi 用户和留存率

在主要的 Layer 1 和 Layer 2 上,使用 DeFi 的每日活跃地址(DAA)在7天简单移动平均线(SMA)上于2024年2月1日达到了576000 个地址,创下了新的两年高点。Solana 保持着最多的每日活跃 DeFi 地址,截至2024年2月20日,为196,000 个地址,此前在2024年2月1日(Jupiter 空投的次日)达到了330,000 个的高点。而与此相反,以太坊在过去一年中 DeFi 用户数量持续下降(从2023年2月20日的120,000 个地址下降了24%)。以太坊的活动和用户数量的更多细节将在下一部分进行讨论。

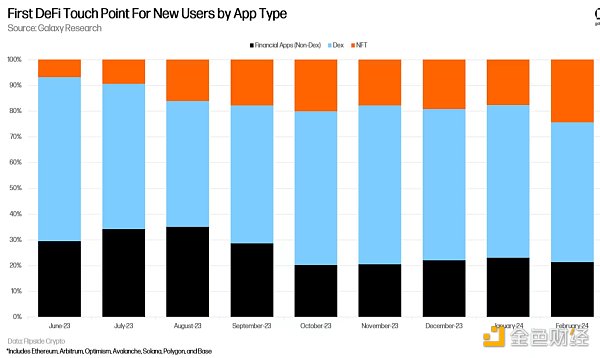

去中心化交易平台(Dexes)已经成为加入以上七条链的 DeFi 用户的关键组成部分。参考下面的图表,金融应用类别包括像借代平台和收益聚合器这样的应用。自2023年9月以来,几乎60%的所有新用户参与了这七条链上的 DeFi,其中大部分是从去中心化交易平台开始的。这与过去六个多月来围绕 DeFi 发生的空投和炒作浪潮是一致的。此外,请注意过去三个月内 NFT 在吸引新用户进入 DeFi 方面的日益突出。

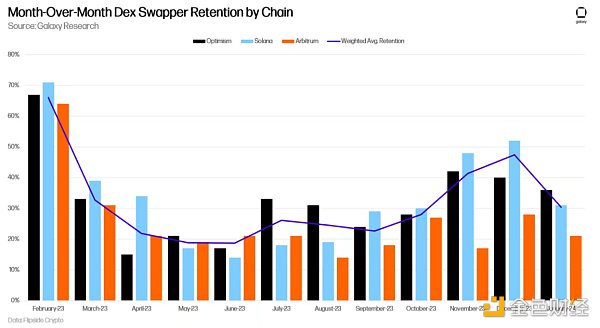

在进入1月之前的三个月中,去中心化交易平台(Dex)用户的留存率显著强劲。在过去五个月中观察到的链中,Solana 的 Dex 用户留存率最高,这可以归因于 Jupiter 的空投活动。下面的图表跟踪了 Solana、Arbitrum 和 Optimism 这三条链上 Dex 用户的月度留存率(用户在月份 x 加入并在月份 x + 1 仍在进行交易)。这些用户的月度留存率在连续四个月(Solana 的情况下为六个月)上升后,在2024年1月开始下降。加权平均留存率基于新的每月 Dex 用户。

3、以太坊和 Layer2

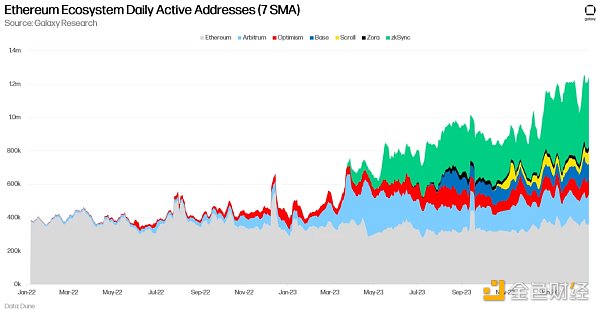

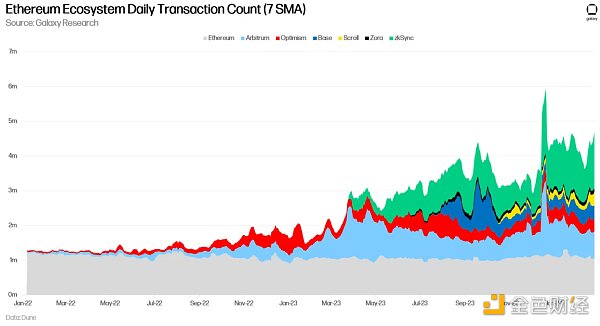

在加密货币 Twitter 上,以太坊因用户数量下降和整体活动减少而受到批评。虽然每日活跃地址数量和活动指标(如交易数量)在过去两年中大部分时间都保持平稳或略有下降,但以太坊致力于将未来发展重心放在 Rollup 上,因此仅通过其 L1 的视角来衡量以太坊是不公平的。考虑到一些顶级的 Layer 2(L2),以太坊的用户增长和活动量达到了历史最高水平。

下图显示了以太坊 L1 和一些主要 L2 的综合网络每日活跃地址。截至2月21日,这些网络总共拥有超过120万个每日活跃地址,其中以太坊 L1 仅占据了36万个地址。请注意,此图表仅包括部分以太坊 L2。

以太坊和同样的 Layer 2(L2)上的交易数量显示出类似的高水平。尽管以太坊 L1 的交易速度较慢,但截至2024年2月26日结束的30天内,其 L2 生态系统的平均每日交易量达到了314万笔。

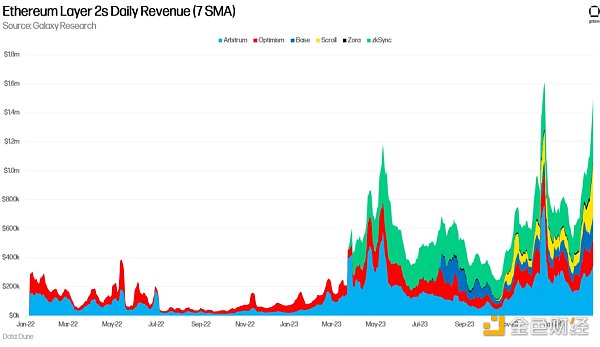

与强劲的交易数量相一致的是不断增长的收入。截至2024年2月26日,Arbitrum、Optimism、Base、Scroll、Zora 和 zkSync 使用7天简单移动平均线(SMA)每日产生150万美元的收入(这些是用户支付给 Rollup 排序器的费用)。2024年2月26日还标志着所观察到的链的第二高日收入。

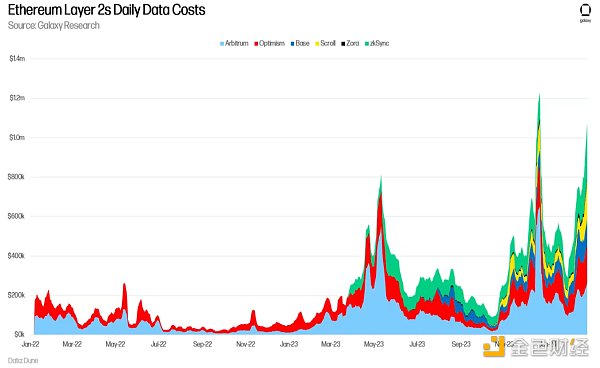

同样的 L2 在截至2024年2月26日结束的30天内向以太坊 L1 支付了超过2160万美元的数据成本。随着以前在以太坊 L1 上执行的活动转移到 Rollup 上,这个数字将变得越来越重要。

4、信号与要点

上述数据提供了一些关键信号:

1)对加密原生资产在 DeFi 中替代 RWAs 的持续需求迹象仍然持久存在。

2)尽管大规模空投已经结束,用户仍然涌入 DeFi,然而,去中心化交易平台的留存率在一月份下降。这表明在 DeFi 的这个领域中出现了一些用户的流失或投降。

3)尽管有人指出以太坊的活动量和用户数量下降,但其 Layer 2 生态系统仍然充满活力,交易数量接近历史最高水平。

JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance 链向资讯

链向资讯