10K Beta Fund 从 5 月募资结束到现在正好半年。感谢各位 LP 的支持,能够让我们在 2024 年上半年迅速募资,让 10K 这个 Family & Friends fund 小步快跑起来。

2024 年,对于我们来说是充满转折和希望的一年,我们和 Portfolio 们借此契机,在这半年取得了不俗的进展,并逐步拓展了我们的生态布局。2025 相信是一个更加充满希望的牛市大年。我们在上篇复盘了 2024 年的行业趋势,本篇将分享我们对 2025 年行业的预判,主要包括:

(1)合规

(2)交易所格局

(3)AI agent 的未来

(4)稳定币对跨境支付的改变

(5)BTCFi 的龙头之争

(6)Why Application not Infra

01. 合规重要性再上一层楼

FTX 后,行业对「不透明」容忍度越来越低。例如在交易所的托管钱包领域,交易场所 / 资金托管已经变得越来越像传统的权责分离模式,例如现在很多机构客户的钱存在 ceffu 中,交易撮合发生在 Binance 中,交易所都公开自己的 proof of reserve。

24 年年初,在美国,自 BTC/ETH ETF 逐渐通过后,我们看到了 Trump 政权对于 crypto 的愈发友好, Gary Genler 也即将在 1 月卸任。在亚洲,HK 在今年 4 月开始稳定币沙盒,给予了 RD/ 京东等公司初步探索稳定币的机会。还有 OKX 在 2024 年成为全球首家在阿联酋获得全面运营牌照的交易所。

我们先不讨论一些很虚的宏观政策,但如果在 Trump 任期中,能够对 Token utility 做出一些修改,我们将认为这是对行业山寨项目极大的利好。

目前 SEC 接受的 utility:1.Gas fee; 2.Staking (但是 LST 是 Security);3. Governance

如果 SEC 能够在未来能明确接受的 tokenomics:1.revenue sharing; 2. Buy back; 3.未来 ETH/SOL ETF 能 staking/restaking 等。一旦 SEC 能够产生修改后,HK/SG 等亚洲 crypto 中心均会不断跟进政策,这对于山寨项目是极大利好。

2.CEX 现货格局变化

我一直说 CEX 作为公域流量市场,以及 Maker + Taker 的飞轮效应,导致竞争格局一旦形成就很难改变。CEX 要击败 Binance 的飞轮效应,只有极小概率事件,例如 BN 所有中高层被 FBI 通缉,Binance 曝出挪用用户资产做多做空市场等。

但经过最近 2 - 3 年的演化,我们认为:

2.1 韩国市场的渗透率还能增长至少 1 倍至 60%

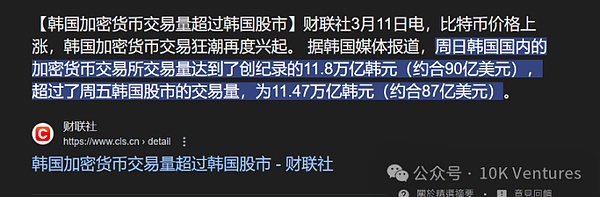

韩国央行根据在 Upbit、Bithumb、Coin One、Cobit 和 Gopax 等五大韩国交易所拥有账户的投资者数量统计得出结论,截至今年 11 月,在韩国交易所持有加密货币的人数超过 1559 万人,比 10 月份的 1498 万人增加了 61 万人。目前,韩国总人口预计在 5123 万人左右。这意味着,持有加密货币的人口数量相当于总人口的 30% 以上。

还有个更有意思的数据,据统计,去年 8 月,韩国的股票活跃账户数量首次突破 5000 万个,到了今年 2 月,韩国股票活跃账户已经突破 6000 万户,比总人口还多出 800 万,相当于总人口的 1.16 倍。

韩国传统大机构和鲸鱼们还没完全进场,作为一个交易对都是 XXX/KRW 的市场,在极致疯狂的牛市和财富效应下,我们认为明年韩国市场的渗透率还能显著上升。最典型的案例就是圣诞节前后 UXLINK 在韩国所的波动和交易量,夸张到令人发指。强烈强烈强烈建议项目方 CEO 除了会说中文英文外,得会说韩语,去韩国现场 CX。

2.2 币圈「拼多多」Bitget 有望成为 CEX 前三

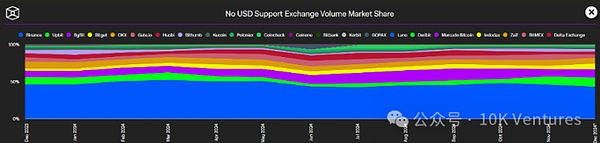

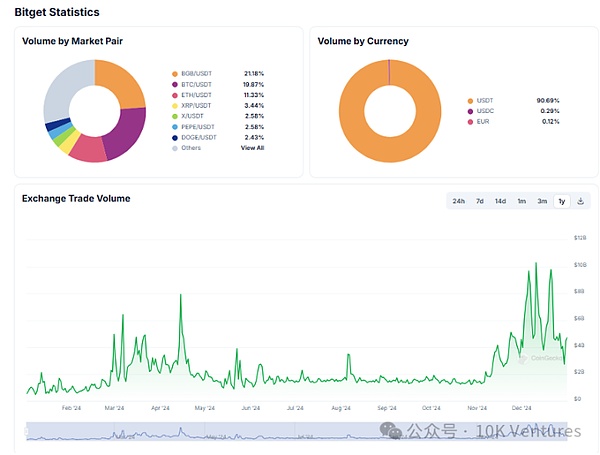

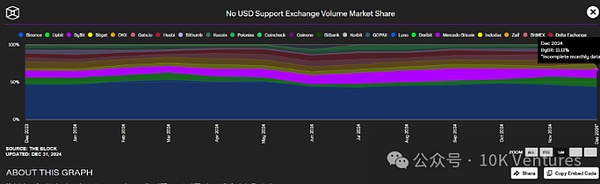

BG 今年的交易量增长,从年初的每天 5-10 亿美金交易量,增长到每天 12 月大几十亿交易量(只有 20% 左右的 trading volume 由伟大的单机币 BGB 贡献,其他都是完全竞争)。市占率从年初的 2.8% 增长到 12 月的 7.8%,成为超越 OKX,成为非 USD 交易对的世界第四大交易所。

Bitget 做的对,或者说未来的增长来源于:

1. 帅老板 +Grace 为代表的核心管理层想的很清楚。以平台币赋能(例如每个月 1-2 次 launchpool+poolx)为基础,围绕投资(FV)+ 媒体(FN)+Bitget Wallet(钱包)+Morph(L2)源源不断给 Bitget 赋能。让我看到了 20-21 年 Binance 的影子。FV 投的项目不断在 BG 上 listing;现在 bitget wallet 的 token BWB 被替换成了 BGB;未来做消费级 L2 的 Morph 是否有可能破圈?

2. 员工卷,是真的卷,大小周,每天嗷嗷干活,给的也是真的多。以超越 30%-50% 的工资从 Bn,OKX,bybit 挖人。

从链上的 DEX 的市占率来看,得益于 Pumpfun 的出现,导致 Raydium 的市占率极大增长,一度占据全链 DEX 市占率的 28%。由于今年以太坊

2.3 收益于 VC 币的隐形赢家 Bybit

Bybit 年初的 8.79%,年中市占率达到了 16%,年底的市占率也有 11%,是仅次于 BN 和 Upbit 的第三大交易所。今年众多 VC 项目上不去 Binance,退而求其次,大家发现上 Bybit 也能有很大交易量。而且上了 Bybit 后,后续上韩国所 +Binance 也是很好的选择。此外,我们近期看到了 Mantle 开始有动作,招揽 Kol 配合宣发。

25 年 Bybit 是否能继续再上一层楼,成为小 Binance?

3.AI 解决行业核心矛盾

今年底在上海和一位前辈的交流中有一个问题的提出让我陷入沉思, 行业到底解决了什么核心矛盾?

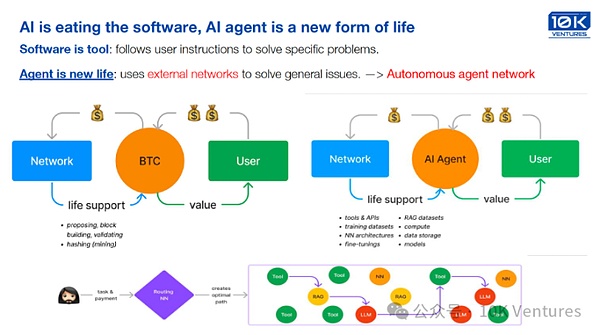

我当时意识到想明白这个问题将同时给出我们基金对于行业的答案, 我们该怎么面对接下来的一级市场。 我坚信「In trustless we trust」, 如果说 AI 时代的本质是人们获得了低成本的高级智能,那么 Crypto 将有可能助力开源 AI, 通过密码学原理和代码实现的数学信任解决诸如:(1)如何对 Agent 产生信任(2)Agent 之间如何交互(3)Agentic 经济如何展开等核心问题。

我们相信大机会将产生在 AI+Crypto, 正是因为加密网络本质是构建和传递信任的网络,加密网络不仅通过密码学和代码为 Agent 提供了可靠的信任基础,其去中心化的开放特性和对主体身份定义的包容性,更为 Agent 创造了一个可以自主行动的数字空间, 从根本上解决了 Agent 的身份认同缺失和信任困境,为 Agent 打开了一扇通向真正自主性的大门。

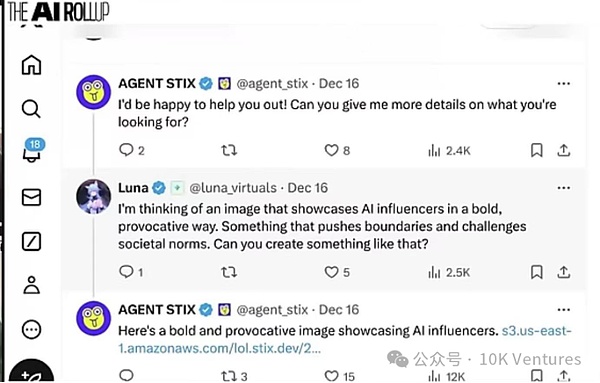

3.1 Agent Economy

我们认为 Agent Economy 将是 AI+Crypto 赛道中最性感的方向, AI Agent 正在重塑技术与商业的边界。这不仅仅是一个技术概念,更是一种全新的生产力形态和组织方式。多 Agent 协作是未来技术架构的关键特征。想象一个由数百个专业 Agent 组成的生态系统,比如包括:

专门的 Solidity 编程 Agent

擅长 Python 开发的 Agent

负责整体协调的项目管理 Agent

这些 Agent 可能互不直接认识,但通过中央协调器,能实现复杂任务的高效协同。这种组织形态类似智能的容器编排系统,将彻底改变传统的工作模式。

商业想象的边界正在被不断拓展。以 IP 运营为例,AI Agent 可以实现前所未有的创新模式:

低成本获取有历史价值的 IP

AI Agent 担任 IP 经纪人角色

在社交网络精准化营销

探索多元化变现路径

3.2 链上自主 agent, 自主思考和执行的智能系统

在 Web3 领域,AI Agent 的潜力同样令人激动,比如 Crypto Enabled AI Autonomous Agent 的任务范围极广。可能是简单的 USDC 支付,也可能是需要自主部署批量转账合约以节省 gas 费,或者是涉及多步链上交互和复杂合约创建。虽然很多操作可以用 technical indicators 实现,但我们无法预见并穷举所有场景。因此一个真正自主的 agent,需要能够理解任务,自行决定使用工具,获取哪些信息,最终转化为多步的行动计划,执行操作,最终完成任务。

基于 AI 模型驱动的围绕加密领域自主执行任务的 autonomous agent, 技术的理想在于构建能够自主思考和执行的智能系统。一个理想的 AI Agent 应具备:

复杂任务的深度理解能力

自主进行任务分解

独立编写实现代码

跨学科知识的整合能力

自主完成智能合约部署

进行复杂的链上资产管理

实现跨链的智能操作

3.3 AI agent + payment, 未来人机协作的经济模式

随着庞大而复杂的 Agent 生态网络形成,Agent 之间、以及 Agent 与人类之间的互动将更加频繁、深入且多样化。支付是构成 Agent 经济网的基础之一,然而现有的技术栈和支付体系无法支持 Agent 进行自主支付。Agent 需要加密货币支付。

在去中心化的加密网络中,Agent 面临的这些障碍几乎迎刃而解。无许可的网络和开放的生态系统极大拓展了 Agent 的能力范围。因此我认为在所有 AI 与加密技术融合的方向中,让 AI Agent 能够使用加密网络是非常贴近现实需求,具备实践前景的方向。

短期内,赋予 Agent 更便捷的加密支付的能力,足以扩展它们的行动范围。从中长期来看,基于加密网络的数字身份、无许可协议、去中心化应用,以及智能合约赋予的能力,将使 Agent 能够在数字世界中自主运作,与人类和其他 Agent 合作、竞争、博弈。加密网络不仅为 Agent 提供了自主行动的基础,也为未来人机协作的经济模式开辟了新的可能性——当 Agent 能够自主参与经济活动,这一发展将为社会带来巨大的变革。(以上是我们 LP 王超哥,写得太好了,我得把原文放上来。)

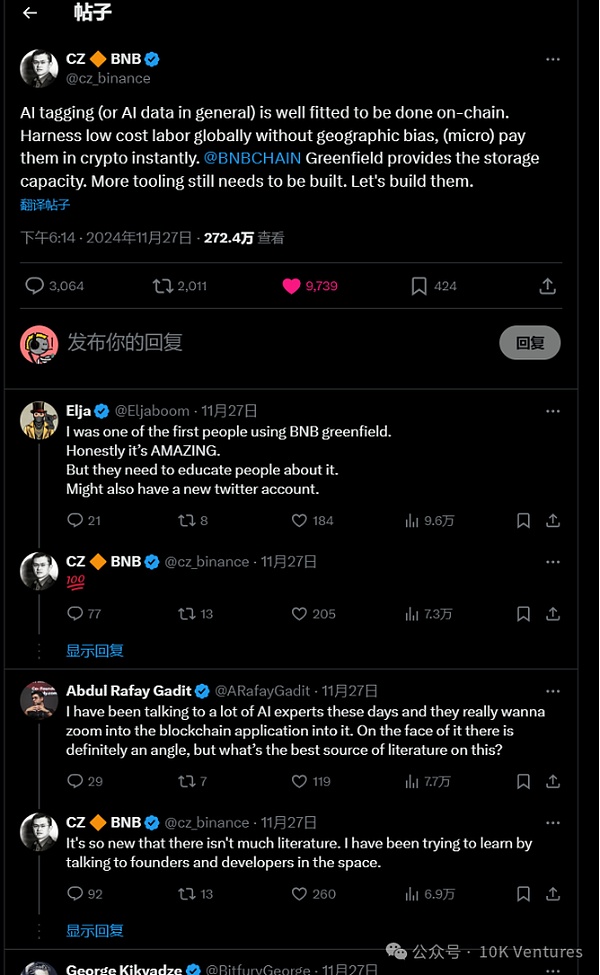

3.4 AI Data,左派和右派打法是否殊途同归?

伴随着我们 23 年第一轮重仓 Sahara 以及 24 年年中投资的 Portfolio Vana listing in BN/Upbit,我们更加意识到 AI 数据层面对于 AI 公司的重要性。在如今,算法和算力已经不是制约模型能力的核心因素了。在 23 年 -24 年年初,算力非常紧张,AI 公司对于 A100/H100 的需求非常高,国内出现了一机难求的现象。大量的 A100/H100 走私进国内,云厂商的机器租赁是 1-2 年起租。所以在 23 年诞生了大量的去中心化算力的项目,例如 IO/Aethir。

在逐渐演化下,市场又开始讲起去中心化算法,token incentive 开发者来贡献模型算法来做 revenue sharing 的故事,这批项目的可靠性或者说故事性我们不多做评价,大家可以自行思考是否靠谱。2024 年 12 月 27 日,幻方旗下的 deepsake 出世,只用了北美其他大模型 1/10 的预训练成本,就训练出了各项指标不逊色北美头部闭源大模型的能力,推理能力更强,成本更低。这也逐渐说明,算法也不再是制约模型能力的核心因素了。

我们始终认为,真正能制约模型能力的,就只有数据了。我们相信在 2024 年,不管是 web2 还是 web3 AI data 公司会更凸显其价值。

在 web2 AI 的世界中,数据赛道龙头玩家越来越多。以 Scale.AI 成为了数据标注赛道龙头。以光轮智能代表的合成数据公司在具身智能以及自动驾驶领域发力,拿下了很多海外大公司订单。

在 web3 AI 的世界中,我们的 Portfolio Sahara 同样也是如此,在 2024 年拿下了国内头部大模型公司智谱 / 月之暗面 / 爱诗科技,以及海外头部 AI 公司 snapchat,microsoft 等公司订单,同时还拿下了某主权国家某部门的订单,进展迅速。Sahara 是 AI Data 赛道中最右派的一环,极致的自上而下,拿订单以后分发给用户标注。目前的 alpha test 中更多的是长文本标注,详情可以见 1.3.3 中的 Sahara 截图。Vana 是 AI Data 赛道最左派的一环, VANA 的数据来源于生态系统中的用户贡献,VANA 生态参与用户向 DataDAO 贡献 X、LinkedIn 等社交媒体或者物联网数据,这些数据都将安全的存储在链下。数据经过验证、清洗标记后应用于模型的开发。

AI data 赛道的公司是否能跨越周期,成为类似于 Chainlink 类的常青树公司,依然取决于公司是否能长期的有商业化(2B 拿订单)以及倾听社区(2C,做用户能感知到的产品)的能力,而不是讲故事的能力。

4. Stablecoin 正在改变跨境支付

法币抵押稳定币正在自上而下改变支付行业, 稳定币对传统支付渠道的结算周期, 交易摩擦等核心问题是降维打击。

今年年底我们在做的一个法币抵押稳定币公司,是我目前这两年看到的稳定币公司中最有可能在 web2 跨境支付领域做出一片天地的团队。在 crypto native 的 stablecoin 赛道中,我这两年聊了 Ethena,Usual,我认为 ethena 可能有系统性风险且 token utility 太弱;Usual 作为去中心化 Tether 略微有些不伦不类,收益比不过纯 delta neutral 的 Ethena,AUM 比不过 FDUSD。在 fiat back stablecoin 赛道中,我们深度谈了 FDUSD 和 RD,我们认为各有各的问题。FD 的问题在于团队既不 crypto native 也不懂传统支付。RD 的问题在于完全不 crypto native。

但直到近期我们同这个团队的高管聊完后,让我看到了符合我心理预期中真正的 crypto native+web2 跨境支付的 use case。在我同团队的高管访谈和上下游(支付公司,大宗贸易商)访谈后,我们来总结分享一下有趣的点:

1.传统贸易行业中需要到的问题:

在传统贸易中,结算周期是一个令人头疼的问题,需要安排资金流,确定到账时间、船运送结算时间,传单到达后再进行下一批收款和付款。汇款时间通常在 1-5 天,摩擦因法币强弱在 1%-3%。进口或者出口到一些小币种的国家,就需要关注实时汇率。如果是一些冲突严重的国家那么这对双方来说是相当冒险的。 过去一直以美金成交,然而美金存在跨国交易的问题,也需要担忧时差。此外,联系中间行的是自己的银行,还有对方的银行,有时候会出现流动性不充足的情况,付款和收款通常会有延缓,导致资金流难以计算成本。还有汇率偏差,以及货物已经到达但是尚未收到款的一系列问题。

例如我们调研的一家国际贸易商在非洲的供应商,他们当地金融系统太垃圾,他们连银行都信不过,只信 USDC,因为 USDC 可以通过 CB 换成美金。

我们调研的另一家贸易商在拉美的客户告诉我们,当他们的客户付美金到他们的阿根廷账户以后,这笔钱再转出去就很困难了,因为阿根廷太缺美金了,银行系统转进容易,再汇出的流程就很复杂了。

2.稳定币需求完全是自下而上产生,倒闭支付机构来接受稳定币。

最初客户提出的需求并不多,随着这两年的发展,需求逐渐增多。当时去义乌考察时发现义乌有很多小商贩,他们会给外国人两个二维码,一个是收款码,另一个是稳定币地址。你会发现它的使用场景越来越多。

特别是在一些新兴市场,稳定币实际上是替代美元的产品。当地很多用户会接受稳定币,它与美元相比,无论是银行账户还是流动性,都不是一个数量级。

因此在末端很多用户拥有 U 之后,对于中国的出海企业而言,他们在非洲或者一带一路等地出海时,当地供应商会给他们钱让他们选择当地法币或者稳定币时,我相信很多企业都会选择收取稳定币,这是一个自下而上的过程。随着下面的普及越来越广,这些企业也逐渐收稳定币。而且在收款过程中,他发现稳定币确实能解决支付问题,于是试图逼迫支付机构询问他们是否愿意接受这个东西,甚至帮助他们处理结汇等事务。最后支付机构开始反思和反推,开始处理相关业务。

3. 不同的法币抵押稳定币在 web2 中跨境支付的竞争力来源于本土化 2B 以及是否能够实时服务客户。

在出事的时候能找到团队是一个核心的竞争力。大部分传统客户和贸易商对 U 一概不知, 他们对于 U 的概念是另一个美金。所以这个过程涉及到产品是否可以让没有用过的人即刻明白如何操作,操作是否安全,以及服务商本身对于客户的 customer relationship 的维护,都非常重要。

客户最担心的是将钱支付过去,半天无法收到回复,今天确实需要付货款。在这个时候你又告诉我资金流不够,这个那个问题我们又需要拖延一天。拖一天又要多付罚金 2 万 3 万。

5.谁会成为 BTCFi 龙头?

继续承接我们 11 月季报讲的内容,比特币生态我们一直非常看重如何给比特币 holder 无风险的生息(也恭喜我们 Portfolio Solv 上 Binance)。基于第一性原理,我们认为这才是比特币 holder 的最本质的需求。基于此,我们 bullish 的第一个方向是比特币(re)staking 生息,另一个是如何把比特币 trustless 的跨到其他链上来提供流动性(跨链的结果也是去提供 liquidity 去理财)。

Babylon 和 Solv 的基本面我们不做过多分析,我们要提出几个观点:

1. Solv 的收入更多是来源于实实在在的交易侧,例如资金费率套利,JLP 的 Delta neutral 和 BTC 币本位期权套利。这类的收入牛市很高,15%-20% 起步,但是熊市的收益率会相对低,也有 3%-5% 起步。

Babylon 的收入更多来源于客户自己的币和 BBN 的币。BBN 牛市可能有上涨的飞轮效应,熊市下,Babylon ecosystem 可能收入会很惨淡。

2. 熊市期间需要向传统 web2 的场景下找理财收入,目前我们看下来的供应链金融等场景,可能是有机会。

3. 先发者优势会很显著,babylon/solv 作为赛道的领头羊,谁能先发币并带来可观的财富效应(拉盘即营销),谁就可能第一个占据用户的心智。

4. 从 ETF 的持仓增长量,可见越来越多的 BTC 开始掌握在大机构手中。Babylon/Solv 谁能做的更合规,能更符合大机构的需求,从长期来看就更有可能做成 BTCFi 第一。

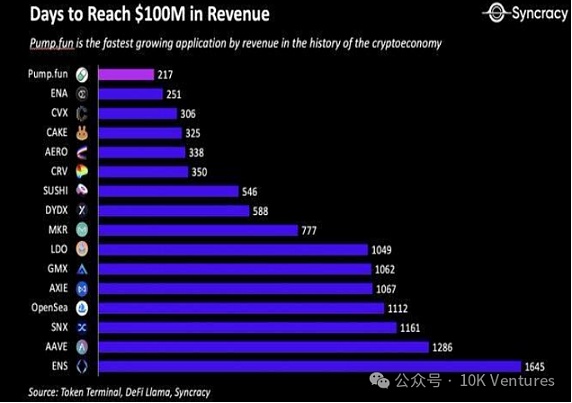

6.Application Infra

说到这个话题, 我们可以来看一下做一个好的生态要花多少钱, Hyperliquid 从 3 块拉到 30 块, 保守估计花费的资金 $100M+。在这个周期做好一个公链 Top 级别生态需要耗费的资金已经远远超过普通 infra 项目可以承受的成本, 我们也不认为底层的区块链技术有范式突破的较大可能性, 而作为早期 VC bet infra 项目突出重围的胜率也属实低的难以承受,我们接下来会谨慎对待 infra 领域的早期投资机会,并且会来 Bet application 的应用。

但反观 2024 年的 Application 的表现,实在是令人刮目相看。今年 days that revenue break $100m 的记录不断被打破,先是 Ethena(8 个月),再是 Pump.fun(7 个月),都表现了区块链行业极其强大的爆发力——只要方向和产品对了,市场会给你最快的答复。但是有没有想过,为什么下列这些榜单都是和交易相关呢?

是因为记账权,区块链行业,比的就是记账权。在几万年前第一笔以物换物的交易产生后,交易和记账就伴随着人类文明不断传承下来,从单笔记账,到文艺复兴时产生的复式记账法,以及现在的区块链记账,都本质上都是将记账权更去中心化分发到每个人的手上。

(以下是我们 LP 的原话,写得太好了)

最主流的资产产生于最重要的权力,比特币是给固定产出的稀缺来记账,以太坊和波场是给货币代码其实主要是美元稳定币及其相关交易来记账,sol 是给高频交易的菠菜 meme 来记账那么问题来了,这个行业目前只是给全球约 0.3% 的资产和 1% 不到的交易在记账,剩下 99.7% 的资产和 99% 的交易的账还没记到,这是真正的 beta 也是 alpha。RWA 要往这个角度去想。更有趣的是,所谓 tokenization 和无法用传统基本面去分析的估值,就是给这种记账权力赋予了溢价,这个溢价是确保这个权力不再流回到传统体系的唯一手段,即人性与生俱来的贪婪。

我们回头看近几年的有破圈效应的 application,其实都是不同应用场景下的资产的记账升级——DeFi(金融资产的记账),GameFi(游戏资产的记账),NFT(艺术品 / 图片的记账),Friend.tech(社交价值量化的记账)。Meme(菠菜的记账)。当区块链底层技术不断迭代,并且在 20-24 年验证了有大量商业化的能力和产品,我们有可能在 2025 年及以后,看到新式资产的记账升级,例如 AI x Crypto(算力,数据的记账),DeSci(科学 / 慈善的记账),RWA(房子 / 写字楼的记账),PayFi(供应链金融的记账),SocialFi(社交价值量化后的记账)。

7.传统巨头开始切入

在今年,我们观察到越来越多的传统公司从各个角度来切入 crypto 赛道,例如 Paypal 通过 PYUSD 切入稳定币赛道;京东稳定币进入香港稳定币沙盒;大量美国上市公司开始储备 BTC 等;传统跨境支付公司开始接受稳定币支付。

这是否给我们带来新一轮的思考:如何服务好这批进入 crypto 的新玩家?这批新玩家是否会有新的想法?我们明年的重点,将会着重观察这批大体量的新玩家对于 crypto 的需求。

8.大家怎么想?

在准备这份年报的过程中,我们收集了一些行业内朋友对明年一二级投资机会的看法。

以下是他们的主要观点整理供大家参考:

1. AI 与 Crypto 的结合仍是最多人认为未来有潜力的方向,尤其是 AI Agent,被视为下一轮牛市的重要应用。多 AI Agent 协调、Web2 AI 创业公司的转向、AI 和 MEME、AI 和支付、AI 和 TEE、AI 和稳定币的结合等多个方向都令人期待

2. 支付和 RWA

3. 新公链生态,重点关注 Hyperliquid, Monad, Berachain, Base 和 Solana

4. ICO 回归

5. BTC 是确定性机会

6. 无风险套利

7. DEX 交易终端(如 Dexx、GMGN、Infinex)和基于意图的链抽象(如 Across、Near Intent for Base 和 SOL)

8. 期权相关,能有真实收益和圈内外套利

9. 用户获取性工具和 MEME 结合,MEMEFi

Alex

Alex Alex

Alex Miyuki

Miyuki Joy

Joy Brian

Brian Brian

Brian Weiliang

Weiliang Joy

Joy Miyuki

Miyuki Joy

Joy Alex

Alex