作者:founder of biancoresearch,编译:秦晋

我们何时才能真正「测试」比特币现货ETF买家?平均购买价格约为 5.7万美元。只有到那时,我们才能知道这些买家到底有多「强势」?

我一直认为,比特币现货ETF并没有出现财富管理机构扎堆购买的长期强势热潮。相反,与人工智能股票(尤其是NVDA和$MSTR)一样,大量短期交易和投机(degen)资金涌入比特币现货 ETF,本周早些时候已突破10亿美元/天。

如果我是对的,就像Tradfi的老话说的那样,坐电梯上楼,坐电梯下楼;这些弱手投机资金的涌入可能会急速流出,将修正变成溃败。而这股流出(或代币)浪潮必须以任何价格立即找到买家。

这可能会暴露这些比特币现货ETF 的设计缺陷(没有实物转让)。如果是这样,就有可能破坏获得长期采用资金的承诺,而这将需要数年时间,如果市场开始像一个失控的赌场,则需要更长的时间。

资金流动情况

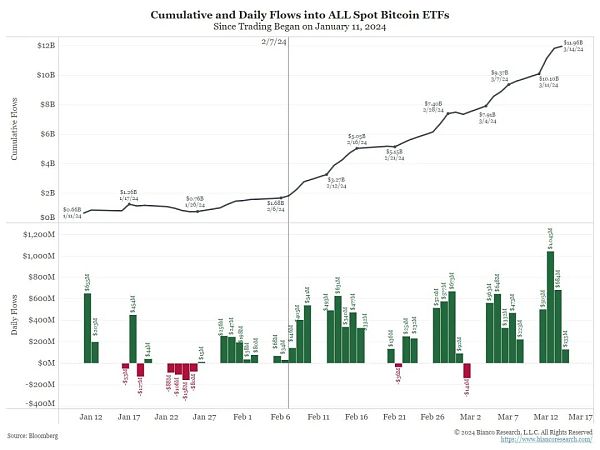

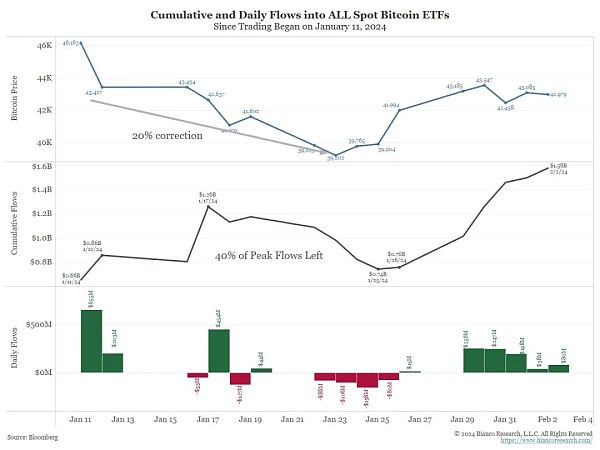

首先,让我们看看迄今为止的资金流量。所有10种比特币现货ETF 共计流入120亿美元(黑线)。下图为每日流量。

有些人认为应将GBTC美元排除在外。在我看来,有相当一部分资金(至少一半)可能是从高收费的$GBTC(150个基点)转到低收费的比特币现货ETF(平均约30个基点)。因此,应该将其包括在内。

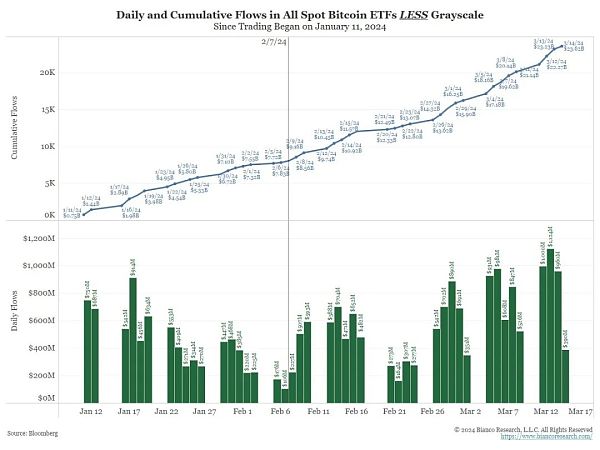

我还将包括一组「x-GBTC」图表,如下图所示。超过230亿美元流入10个比特币现货ETF的x-GBTC。

平均成本

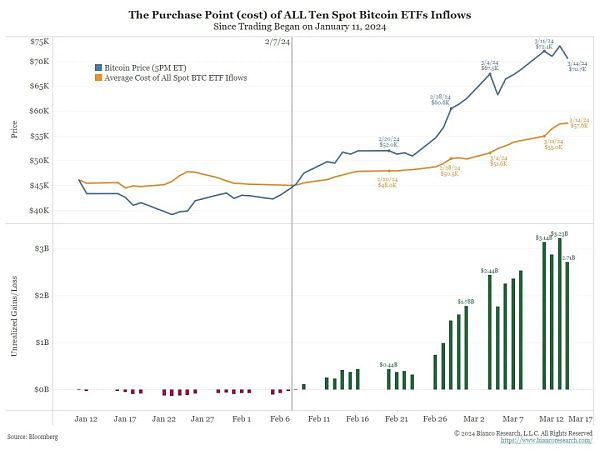

根据每天流量和价格情况,我们可以相当准确地计算出所有流入资金的平均购买价格(成本)(同样,并不精确,但足够接近)。为此,我们将美国东部时间下午5点的比特币现货价格与每日流入量加权后取平均值。

如图所示,120亿美元现货BTC的平均购买点(成本)为5.76万美元(橙色线)。底部面板显示,这些ETF持有者坐拥27亿美元的未实现利润(底部面板)。

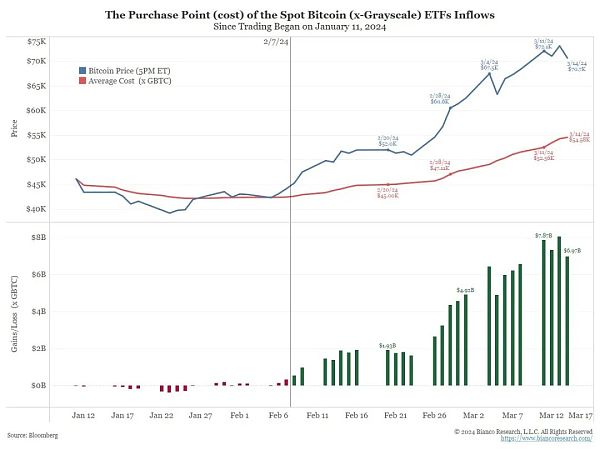

下面是x-GBTC版本。平均购买点(成本)为54.6千美元。未实现收益为69.7亿美元。

这表明,20%的修正会抹去他们所有的未实现利润。然后呢?

每个人都愿意相信他们是Hodler。也许吧,但我看到的证据是他们都跑了。

证据是什么?

首先,要知道没有人知道谁在购买这些ETF或任何ETF。我们知道他们在买,但他们是散户、机构、交易账户、长期捐赠基金吗?ETF以谁在买入的透明度换取开放性,允许任何人买入。(因此,虽然我们对它们有知情的看法,但那只是我们的猜测)。

因此,任何说是财富管理公司的人都是在猜测(如果他们是ETF提供商,则更像是在希望)。我与财富经理们的轶事交谈表明,他们有兴趣关注这些ETF,但不会向客户推广。唯一通过财富经理购买的是直接来自客户的客户。而这些人非常非常少。

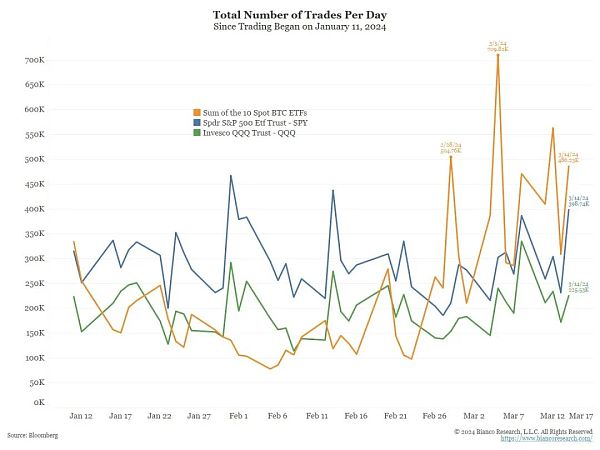

交易量

那么,为什么我认为这是投机资金呢?交易量令人震惊。

如图所示,两只现货 ETF(橙色)的日交易量(仅就3月15日就有486,230 笔交易)超过了$SPY(蓝色)或$QQQ(绿色)。3月5日,10只比特币现货ETF的交易量为709820次,超过了SPY和QQQ的总和!

因此,10只比特币现货ETF的平均交易规模仅为1.7万美元(蓝色),相比之下,$GLD(橙色)为5.5万美元,$QQQ(绿色)为10.1万美元,$SPY为14.2万美元。

重申一下,这些ETF正在被快速资金以小额高速交易的方式买入。这在上涨时是好事,但在回调时可能会更好。

结论

处于上升趋势的比特币多头说:你们什么时候才会承认自己错了?他们自信地说,这些比特币持有者正在进入一个新的资产类别。他们永远不会卖出,每个月都会有资金流入,直到时间的尽头。

上周三,券商JMP Securities在一份研究报告中称,比特币现货ETF在未来三年内可能会有2200亿美元资金流入,这意味着如果采用新资本的乘数,BTC的价格可能会翻两番,达到28万美元。

JMP分析师表示,如果他们对资金流入的估计被证明是正确的,那么加密货币交易所Coinbase仍然处于有利地位。根据Factse数据显示,该券商将该股的目标价从220美元上调至300美元,是华尔街分析师中最高的,同时维持其「跑赢大盘」评级。截至3月14日,Coinbase股价上涨2.6%,报262.92美元。

JMP表示,Coinbase已经做好充分准备,并将其目标股价从220美元上调至300美元。另外,华尔街巨头摩根大通预计,未来两到三年比特币ETF将有620亿美元的资金流入。

虽然比特币ETF的现货流入量已经超出预期,在推出仅两个月后就达到100亿美元,但JMP表示,迄今为止经历的过程(和流量)很可能只是冰山一角,并补充说,流量将继续大幅增长,因为ETF的批准只是「更长的资本分配过程」的开始。

我的答案很简单:让我们看看在下一次20%的调整中,当他们的未实现收益消失时会发生什么。

请看一个例子,上图的变体。

在比特币现货交易的第一个月,BTC确实修正了20%。

而40%的资金离开了。

JinseFinance

JinseFinance JinseFinance

JinseFinance Huang Bo

Huang Bo JinseFinance

JinseFinance JinseFinance

JinseFinance Beincrypto

Beincrypto Bitcoinist

Bitcoinist Bitcoinist

Bitcoinist Cointelegraph

Cointelegraph Cointelegraph

Cointelegraph Cointelegraph

Cointelegraph