作者:Murphy 来源:X,@Murphychen888

昨天分享了从BTC持有者已实现市值波形数据看牛熊周期的转换。有小伙伴在评论区留言,提到由于ETF的通过,会不会对数据的准确性造成干扰。我们可以用另外一组数据来回答大家的诱惑。

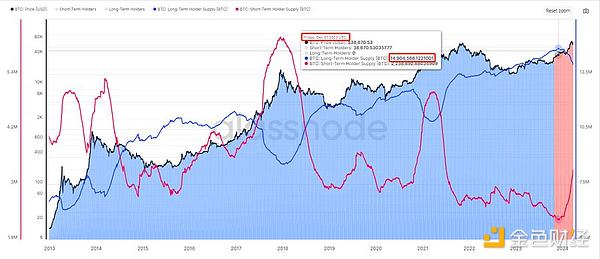

下图是 #BTC流通筹码中长期持有者(LTH:蓝线)和短期持有者(STH:红线)分别持有的筹码数量变化曲线。我们可以看到,在2023年12月1日LTH从最高点开始拐头向下,当天持有峰值为1491w枚BTC;截止到2024年3月26日LTH持有1402w枚,共计减少89w枚。这其中就包含了灰度抛售的27w枚。

众所周知灰度GBTC中留存的BTC都是上一个周期的筹码,也同属于LTH;ETF的通过促成了这部分LTH的筹码加速离场。但反过来说,如果没有ETF的通过,也就不会有这么多圈外机构的资金入场,BTC的价格也不会历史上首次在减半之前就创新高。而这些新入场的资金购买的BTC,又同属于STH;

因此,只能说ETF的通过改变了传统牛市的节奏,造成本轮周期中的“非典型”性牛市。但筹码结构的转换其背后的本质还是整个市场的供需关系,ETF的买和卖本身就包含在这个底层关系之中。对于分析师来说,其面临的挑战,就是识别出在非典型牛市中的卖出压力可能达到过饱(LTH派发)和新需求耗尽(STH承接)的临界点时期,也就是我们俗称的“逃顶”。

另外,还有小伙伴提到本轮周期中BTC L2生态的发展,让很多钱包中的BTC发生了转移(通过质押获得收益),比如Meilin生态中积累了近4w枚 BTC;但这部分移动的筹码中,既有LTH的移动,也有STH的移动。

从上图中看2023年12月3日起STH从最低点开始拐头向上,当天持有低值为224w枚BTC;截止到2024年3月26日STH持有332w枚,共计增加108w枚。其中89w枚是LTH转移到STH,剩下19w枚是STH之间发生的转移。L2这个因子对整体数据权重的影响只占到3.7%,因此确实算是一个影响因素,但从数据上看对整体判断结论的“干扰”并不大。

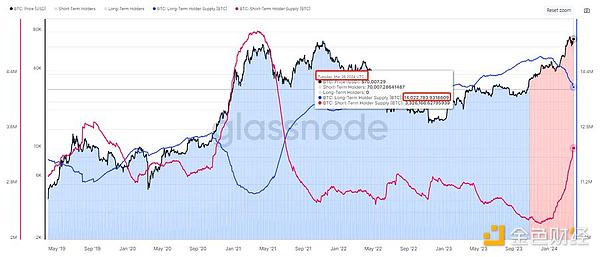

昨天我们通过币龄过度看牛熊周期转换,今天再看另外一个数据:BTC长期和短期持有者供应周期指标。

通过观察我们可以发现,在之前几轮牛市的顶峰,长期持有者(LTH)的供应下降了14%到25%,这表明每个周期都存在一定程度的卖出压力。相反,短期持有者(STH)供应往往在周期顶部达到最大,从其周期底部增加了83%到127%。

而当前3月份,LTH供应下降了-4.2%,STH供应上升了36%,如果我们用一个简单的估算,假设这些回撤或上升的幅度反映了周期高点的供需拐点,可以得出当前市场已经经历了典型卖出周期的30%左右的进程。和昨天说的牛市已经走完1/3的观点类似。

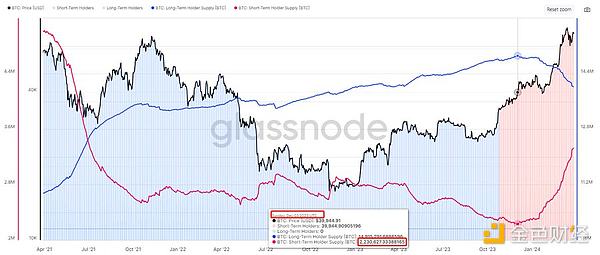

通常,分析师对周期的区分上会有各自不同的观点。但我个人会排除熊转牛初的过度期,也就是从2023年1月到11月底,BTC从18,000美元到38,000美元这个阶段。从2023年12月1日LTH供应出现拐点,可以将其视为本轮正式进入牛市周期的标志性事件,至今大约4个月左右的时间。如果按此推算,本轮牛市第1阶段或许还剩余8个月左右的时间。

为什么说是第1阶段,难道还有第2阶段吗?我认为有这个可能,这就要看美联储降息周期和美国大选周期对市场产生的影响是否重叠,亦或是有较长的间隔期。如果间隔期较长,不排除会出现牛市双顶或多顶的可能。

具体的逻辑分析,可以参考倪大 @Phyrex_Ni 的大型专题置顶帖 —— “牛市上涨的高潮期需要满足哪些条件”

此处我就不再累述。而我们当前所关注的,就是本轮牛市第1阶段的高点(如果有第2阶段,届时仍然用数据说话)。

周期的判断决定着我们的投资决策,尽管从时间维度上的论述并不一定精准,也无法预测具体的价格点位。但至少在大方向做到了然于心。例如,既知牛市进入“中期”,更应该坚定持有的信心,如有看好的潜力币,即便出现回调也无需恐慌,或是前期没有跟涨的优质币,也可以适当布局,因为ALT往往都是在牛市的中后期才会开启全面爆发模式。

JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance MarsBit

MarsBit Cointelegraph

Cointelegraph Cointelegraph

Cointelegraph Cointelegraph

Cointelegraph