作者:YBB Capital 研究员 Ac-Core

要点

由特朗普家族和加密行业顶级人物创办的 World Liberty Financial 正在逐渐影响行业的发展方向,他们近期的代币购买行为也推动了二级市场价格的上涨。

在特朗普获胜后,短期内关键的加密货币利好政策包括:在美国建立比特币战略储备、加密货币合法化、以及通过发行ETF支持债务计划。

新的降息举措将吸引更多资金进入 DeFi,从而创造类似于 2020-2021 年 DeFi 之夏的宏观环境。

AAVE、Hyperliquid 等 DeFi 借贷协议正在引起广泛关注,并展现出强劲的复苏和爆发力。

Binance 和 Coinbase 最近在其上市趋势中青睐与 DeFi 相关的代币。

1、影响整体趋势的外部因素:

1.1 World Libertyfi 和特朗普政府

图片来源:金融时报

World Liberty Financial 定位为一个去中心化的金融平台,提供公平、透明、合规的金融工具。它吸引了大量用户,象征着银行业革命的开始。该平台由特朗普家族和加密行业的顶级人物创立,旨在通过提供创新的金融解决方案来挑战传统银行体系。这反映了特朗普的雄心,即通过提供创新的解决方案来挑战传统银行体系,使美国成为加密货币的全球领导者。

最近,World Liberty Financial 在 12 月份的购买行为对市场产生了影响,导致包括 ETH、cbBTC、LINK、AAVE、ENA 和 ONDO 在内的几种 DeFi 代币价格反弹。

1.2 特朗普上台后预期将出台加密货币友好政策

美国第 47 任总统唐纳德·特朗普将于 2025 年 1 月 20 日就职,预计其执政期间将实施的加密利好政策包括:

战略储备是在危机或供应中断时释放的关键资源。一个众所周知的例子是美国战略石油储备。特朗普最近表示,美国计划在加密领域采取重大行动,可能创建类似于石油储备的加密货币储备。根据今年 7 月 CoinGecko 的数据,各国政府持有全球比特币供应量的 2.2%,其中美国持有 20 万枚 BTC,价值超过 200 亿美元。

随着特朗普第二届政府的上台,加密货币可能会走向全面合法化。该领域可能会有更多开放的政策。在区块链协会的年度盛会上,特朗普表示支持通过美国加密货币立法的努力,并承认像 DePIN 这样的实际用例将使加密货币合法化并成为立法议程的优先事项。他承诺确保比特币和加密货币在美国繁荣

特朗普曾公开支持加密资产带来诸多好处的观点,包括:1)加强美元的地位以及加密货币对美元的定价权;2)在加密市场先发制人地布局,以吸引更多资本;3)迫使美联储与他结盟;4)推动以前的敌对资本与他结盟。

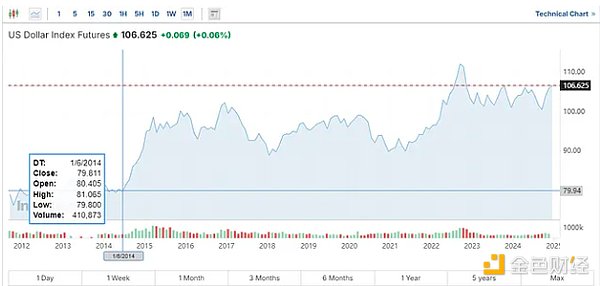

如下图所示,2014年美元指数在80左右,当时美国债务约为20万亿美元。如今,美国债务已增至约36万亿美元,增幅达80%,但美元仍继续异常上涨。如果美元继续走强,加上美国证券交易委员会批准比特币现货ETF,新的增量完全可以覆盖未来债券发行成本。

图片数据来源:Investing

图片数据来源:fred.stlouisfed

图片数据来源:fred.stlouisfed

1.3 新一轮降息举措让 DeFi 更具吸引力

美国劳工统计局数据显示,11月核心通胀连续第四个季度上涨0.3%,同比上涨3.3%。住房成本有所缓解,但不包括食品和能源的商品价格上涨0.3%,为2023年5月以来的最大涨幅。

市场迅速作出反应,将美联储下周降息的概率从80%提高到90%。投资经理James Assy认为,12月降息几乎是肯定的。摩根大通还预计,美联储将在12月政策会议后开始按季度降息,直到联邦基金利率达到3.5%。

DeFi 的复兴不仅受到内部因素的推动,也受到关键的外部经济变化的推动。随着全球利率的变化,DeFi 和加密货币等高风险资产对寻求更高回报的投资者越来越有吸引力。市场正在为可能持续的低利率时期做准备,类似于 2017 年和 2020 年加密货币牛市的环境。

因此,DeFi 在低利率环境中受益,原因有二:

1、降低资本机会成本:随着传统金融产品收益率下降,投资者可能会转向 DeFi 以获得更高的收益(同时也意味着加密市场的潜在利润率将被压缩)。

2、降低借贷成本:更便宜的融资鼓励借贷并促进 DeFi 生态系统的活跃。

经过两年的调整,TVL 等关键指标开始回升。DeFi 平台的交易量也大幅增长。

图片数据来源:DeFiLlama

2、链上增长推动市场趋势

2.1 借贷协议AAVE的恢复

图片来源:Cryptotimes

AAVE V1、V2、V3 架构基本相同,但 V4 的关键升级是引入了“统一流动性层”。该功能是 AAVE V3 中引入的 Portal 概念的延伸。Portal 作为 V3 中的一项跨链功能,旨在实现跨链资产供应,但很多用户并不熟悉或从未使用过。Portal 的目的是通过跨链铸造和销毁 aToken 来桥接不同区块链之间的资产。

例如,Alice 在以太坊上持有 10 aETH,想将其转移到 Arbitrum。她可以通过白名单桥接协议提交交易,协议将执行以下步骤:

Arbitrum 上的合约暂时铸造了 10 aETH,没有任何基础资产。

这些 aETH 被转移给了 Alice。

批处理过程将实际的 10 ETH 桥接到 Arbitrum。

一旦资金到位,这些 ETH 就会被注入 AAVE 池以支持铸造的 aETH。

Portal 允许用户跨链转移资金,以追求更高的存款利率。尽管 Portal 实现了跨链流动性,但其运行依赖于白名单桥接协议而非 AAVE 的核心协议,用户无法直接通过 AAVE 使用此功能。

V4 中的“统一流动性层”对此进行了改进,使用模块化设计来管理供应、借贷限额、利率、资产和激励措施,从而实现流动性的动态和更高效分配。此外,模块化设计使 AAVE 能够轻松引入或删除新模块,而无需大规模的流动性迁移。

借助 Chainlink 的跨链互操作性协议 (CCIP),AAVE V4 还将构建一个“跨链流动性层”,使用户能够跨不同网络即时访问所有流动性资源。通过这些改进,Portal 将发展成为一个完整的跨链流动性协议。

除了“统一流动性层”之外,AAVE V4 还计划推出新功能,包括动态利率、流动性溢价、智能账户、动态风险参数配置以及扩展到非 EVM 生态系统,以稳定币 GHO 和 AAVE 借贷协议作为 Aave 网络的核心。

作为 DeFi 领域的领导者,AAVE 在过去三年中一直占据约 50% 的市场份额。V4 的发布旨在进一步扩大其生态系统,服务于 10 亿潜在用户群。

图片数据来源:DeFiLlama

截至 2024 年 12 月 18 日,AAVE 的 TVL 出现了显著增长,超过了 2021 年 DeFi 夏季峰值水平 30%,达到 230.56 亿美元。这一轮 DeFi 协议的变化,相较于上一轮,更加侧重于模块化借贷,提高资金效率。(关于模块化借贷协议的更多细节,可以参考我们之前的文章《模块化叙事的衍生品:DeFi 借贷的模块化演进》)

2.2 年度最强衍生品黑马:Hyperliquid

图片来源:Medium:Hyperliquid

根据Yunt Capital(@stevenyuntcap)的研究,Hyperliquid平台的收入来源包括即时上市拍卖费、HLP做市商盈亏以及平台费。前两个是公开信息,而团队最近解释了第三个收入来源。据此我们可以估算出Hyperliquid从年初至今的总收入约为4400万美元,其中HLP贡献了4000万美元。HLP策略A亏损200万美元,策略B盈利200万美元。清算收入为400万美元。在HYPE代币上线时,团队通过援助基金钱包从市场上回购了HYPE代币。假设团队没有其他USDC AF钱包,那么从年初至今USDC AF的盈亏为5200万美元。

因此,加上 HLP 的 4400 万美元和 USDC AF 的 5200 万美元,Hyperliquid 从年初至今的总收入约为 9600 万美元,超过 Lido,成为 2024 年收入第九大的加密货币项目。

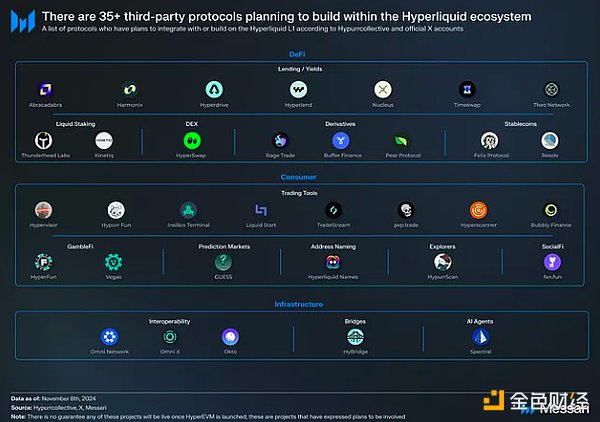

Messari Research的@defi_monk 最近对 HYPE 代币进行了估值研究。其 FDV 约为 130 亿美元,在合适的市场条件下,可能超过 300 亿美元。此外,Hyperliquid 计划通过其 TGE 推出 HyperEVM,预计将有超过 35 个团队参与新的生态系统,使 Hyperliquid 更接近成为通用的 Layer 1 区块链,而不仅仅是应用链。

图片来源:Messari

Hyperliquid 应该采用新的估值框架。通常,杀手级应用和其 Layer 1 网络是分开的。来自应用的收入归应用代币,而来自 Layer 1 网络的收入归网络验证者。然而,Hyperliquid 整合了这些收入来源。因此,Hyperliquid 不仅拥有领先的去中心化永续合约交易平台(Perp DEX),还控制了其底层 Layer 1 网络。我们使用分部总和估值来反映其垂直整合的特征。首先,我们来看看 Perp DEX 的估值。

Messari 对衍生品市场的总体看法与 Multicoin Capital 和 ASXN 一致,但有一个例外——Hyperliquid 的市场份额。Perp DEX 市场是一个“赢家通吃”的市场,原因如下:

未来,Hyperliquid 的主导地位还将继续增长。Hyperliquid 预计到 2027 年将占据近一半的链上市场份额,创造 5.51 亿美元的收入。目前,交易费属于社区,因此被视为实际收入。基于 DeFi 估值标准的 15 倍倍数,作为独立业务的 Perp DEX 估值为 83 亿美元。对于企业客户,你可以参考我们的完整模型。现在我们来看看 L1 估值:

通常,L1 的估值是使用其上运行的 DeFi 应用程序的溢价来评估的。随着 Hyperliquid 在其网络上的活动不断增加,其估值可能会进一步上升。Hyperliquid 目前是 TVL 排名第 11 的区块链。类似的网络,如 Sei 和 Injective,估值分别为 50 亿美元和 30 亿美元,而类似规模的高性能网络,如 Sui 和 Aptos,估值分别为 300 亿美元和 120 亿美元。

由于 HyperEVM 尚未上线,Hyperliquid 的 L1 估值保守估计有 50 亿美元的溢价。但根据目前的市场价格,L1 估值可能接近 100 亿美元甚至更高。

因此,在基本情况下,Hyperliquid 的 Perp DEX 的估值为 83 亿美元,其 L1 网络的估值为 50 亿美元,使其总 FDV 达到约 133 亿美元。在熊市情况下,其估值约为 30 亿美元,而在牛市情况下,其估值可能达到 340 亿美元。

3、结论

展望2025年,DeFi生态的全面复苏和飙升无疑将成为主流叙事。随着特朗普政府对去中心化金融的政策支持,美国加密货币行业迎来了更为有利的监管环境,DeFi正迎来前所未有的创新和增长机会。作为借贷协议的领导者,AAVE凭借V4中的流动性层创新逐渐恢复并超越了昔日的辉煌,成为DeFi借贷领域的核心力量。与此同时,在衍生品市场,Hyperliquid迅速崛起成为2024年最强的黑马,以其出色的技术创新和高效的市场份额整合吸引了大量用户和流动性。

与此同时,币安、Coinbase等主流交易所的上币策略也在不断演进,DeFi相关代币成为新关注点,比如近期上线的ACX、ORCA、COW、CETUS、VELODROME等,两大平台的举动体现了市场对DeFi的信心。

DeFi 的繁荣不仅限于借贷和衍生品市场,还将在稳定币、流动性供应、跨链解决方案等领域全面开花。可以预见,在政策、技术和市场力量的推动下,DeFi 将在 2025 年再次崛起,成为全球金融体系不可或缺的一部分。

JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance Coinlive

Coinlive  Beincrypto

Beincrypto Cointelegraph

Cointelegraph Bitcoinist

Bitcoinist Cointelegraph

Cointelegraph