作者:Chris Beamish, CryptoVizArt, Antoine Colpaert, Glassnode;编译:KellyFund私董会

摘要

比特币的交易价格低于短期持有者的成本基础及其 0.85 分位水平,这表明动能正在减弱,市场疲态加剧。币价多次未能收复这一关口,说明市场可能需要更长时间的盘整。

长期持有者自7月以来加快了抛售步伐,目前日均抛售量超过 2.2 万枚比特币。持续的抛售在持续地增加市场的下行压力。

未平仓合约再创新高。市场情绪偏向看空,交易者更倾向于购买看跌期权。短期的价格反弹更多是因为对冲操作,而非乐观情绪。

隐含波动率维持高位,实际波动率开始一路走高。此前平静、低波动的阶段已经结束。

当前,市场处于过渡阶段。而其复苏的关键,可能是现货需求的重新增长,以及市场波动的放缓。

比特币价格持续走低,目前稳定处于约113,100美元的短期持有者成本基础之下。历史上,这种结构通常是中期看跌阶段的前兆,因为意志较弱的投资者已经开始投降式的割肉。

考验信心

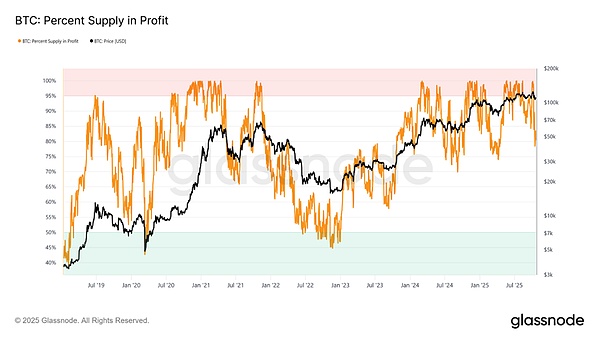

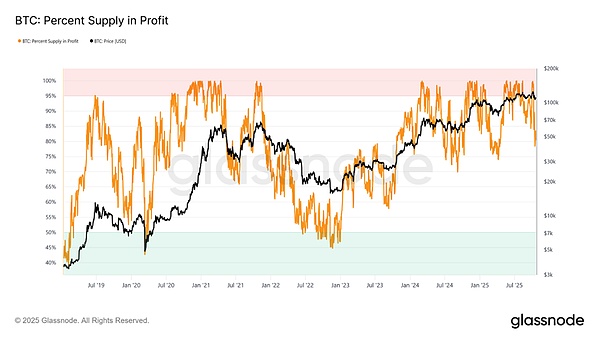

当前,绝大多数交易价格在短期持有者成本基础附近,这代表着市场正在反复考验那些在近期高位买入的投资者的持仓信心。历史上,若币价在创下新高后跌破这一水平,则通常会导致超过15%的供应处于亏损状态。

在本轮周期中,我们已经第三次看到这种情况。如果比特币无法重新站上约113,100美元的价位,那更多的市场供应将进入亏损区间。这将加剧近期买入者的压力,并可能导致市场更广泛的投降式割肉。

图1:处于盈利状态的市场供应比例

| 价格关口

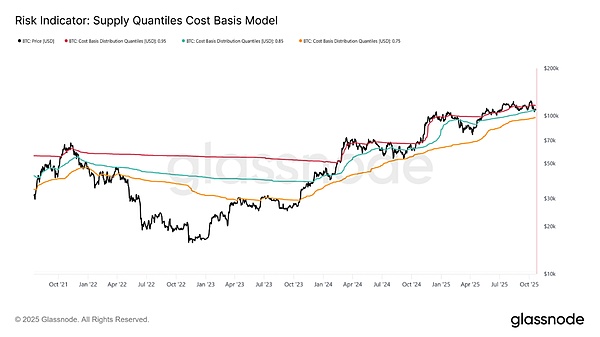

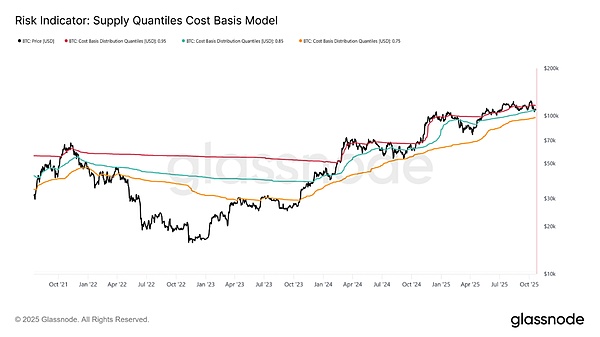

在预测价格关口的时候,供应分位成本基础模型为我们提供了一个清晰的框架。我们标示0.95、0.85和0.75分位点,来反映分别有5%、15%和25%的供应处于亏损状态时的比特币价格。

目前,尽管比特币的交易价格低于短期持有者成本基础(113,100 美元),但仍然努力维持在0.85分位(108,600美元)之上。历史上,一旦这一价格关口失守,便意味着市场结构性地走弱,并且常常会在更深的调整中下探至0.75分位(97,500美元)附近。

图2:风险指标——供应分位成本基础模型

| 市场需求枯竭

在本轮周期中,随着币价第三次跌破短期持有者成本基础的0.85分位水平,投资者已开始担忧市场会出现结构性疲软的可能。需求的枯竭已经反复出现多次,从宏观角度看,这意味着市场可能需要更长的盘整期来重新积蓄动力。

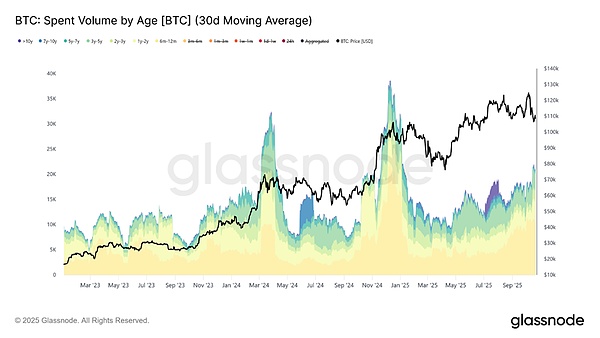

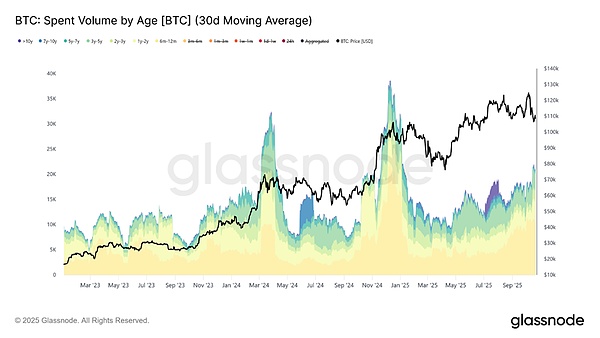

若以长期持有者抛售量这一指标来衡量,市场的疲态一览无余。自2025年7月市场见顶以来,长期持有者开始不断抛售比特币,30日日均抛售量从每日1万枚比特币增至每日至少2.2万枚。经验丰富的投资者在此时大规模选择落袋为安,而这种抛售压力正是导致当前市场脆弱不堪的核心因素之一。

图3:比特币日均抛售量(30日移动平均)

| 未平仓合约飙升

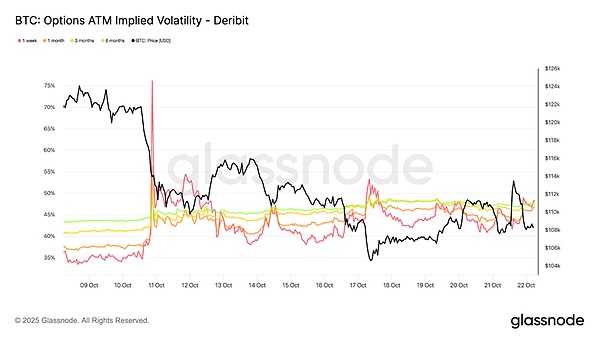

比特币期权的未平仓合约数量已创下历史新高,并且仍在持续增加,这标志着市场行为出现了结构性演变。投资者越来越多地利用期权进行风险对冲或波动性投机,而非直接卖出现货。虽然在一定程度上,它减少了现货市场的抛售压力,但这种对冲交易在短期显著地增加了市场的波动性。

同时,未平仓合约规模的扩大也导致了在短期市场的涨跌中,期权头寸正发挥着关键性的作用。

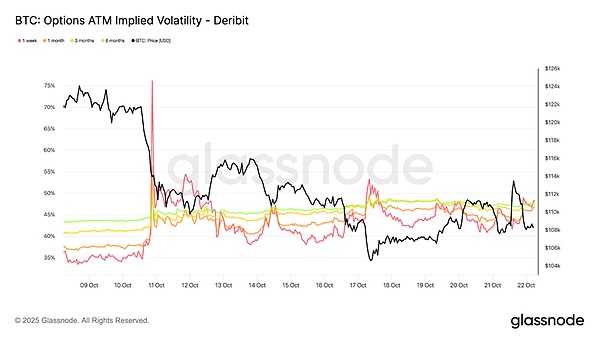

图4:期权平值隐含波动率

| 看跌期权偏度上升

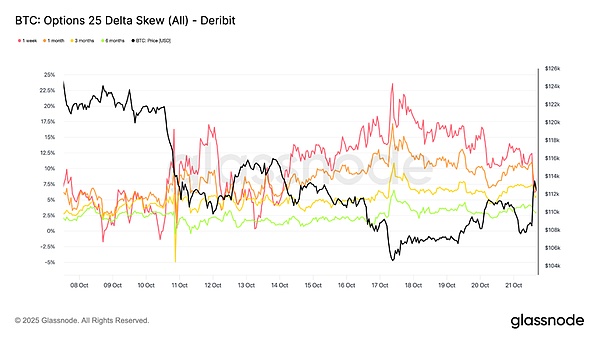

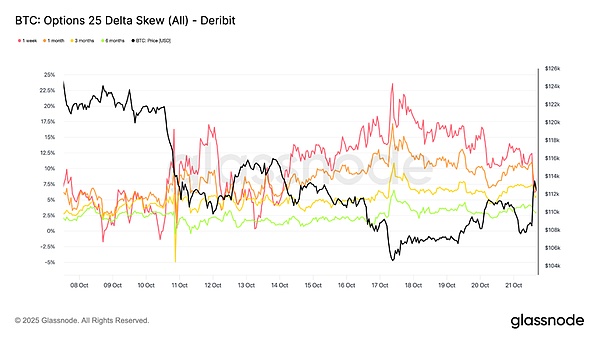

在过去的两周里,看跌期权这一指标的偏度持续上升,这意味着看跌期权依然在市场中更占优势。

在过去一周中,1周偏度指标的波动非常剧烈,且仍处于高不确定性的区域;而其他时间周期的偏度则都在进一步向看跌方向移动。

这意味着在当前币价下行的时候,投资者倾向于把更多的钱花在对冲风险上。但他们同时保持有限的上行敞口,说明他们虽然短期是恐惧的,但就长线而言,依然对比特币充满信心。

图5:期权的25-Delta偏度

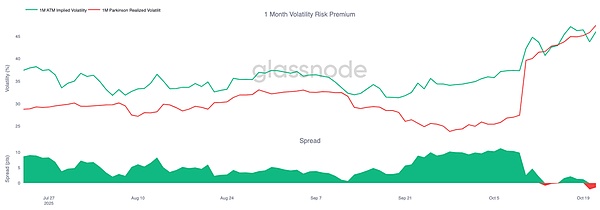

| 风险溢价逆转

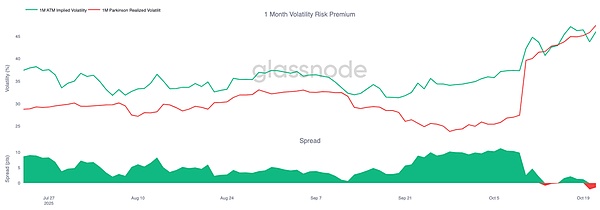

近日,月波动率风险溢价——即隐含波动率与实际波动率的差值——已经转为负数。在过去几个月,隐含波动率一直维持在高位,而实际波动率则保持低迷,这让做空波动率的交易者得以通过稳定的“套息”获利。

但现在,实际波动率急剧上升,并赶上了隐含波动率。这标志着“平静期”的结束:波动率卖方不再能够依赖这种“套息”躺着赚钱,而是要被迫在更为震荡的环境中主动发起攻势。市场已经离开了原先的平稳期,进入了波动更剧烈的新时期。

图6:月风险溢价波动

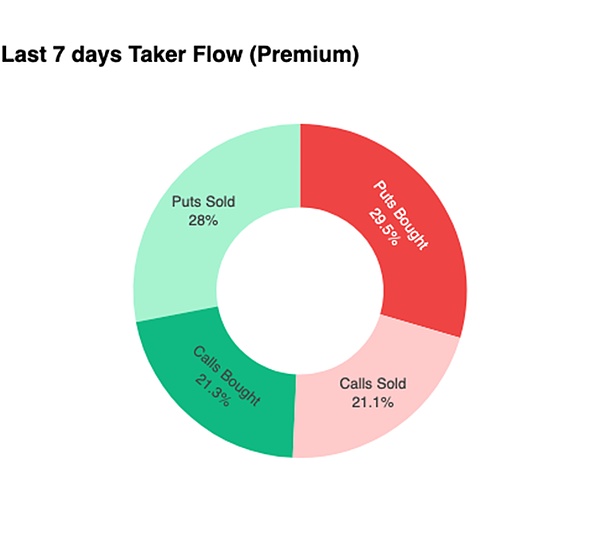

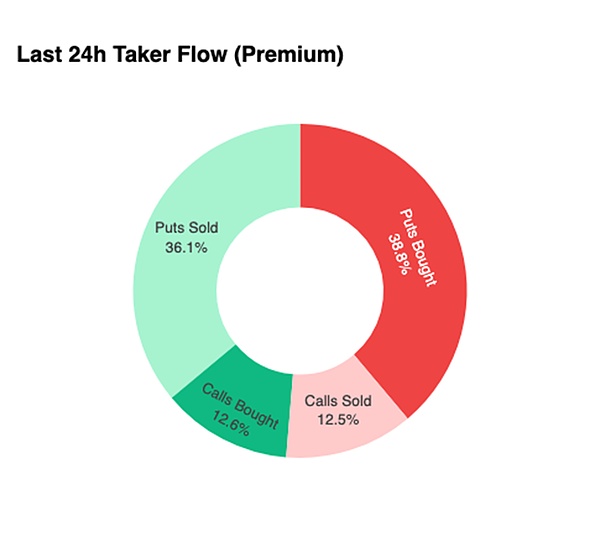

| 资金还在防守

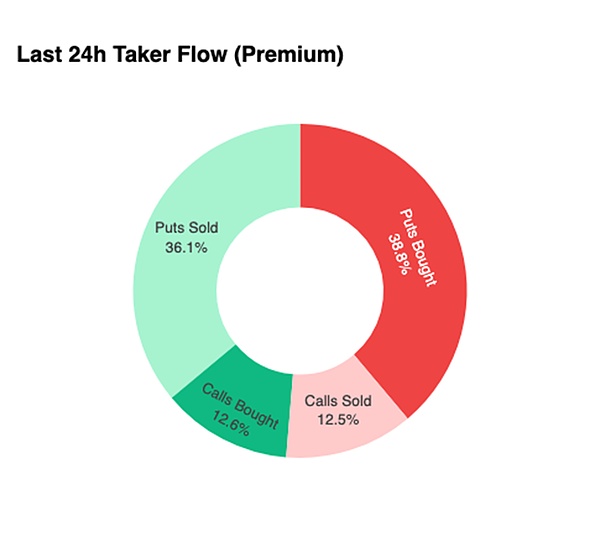

在过去的24小时中,尽管比特币价格从107,500美元上涨至 113,900美元,但看涨期权似乎仍然无人问津。相反,交易者增加了看跌期权的持仓,这等于他们仍然在继续进行抗跌的风险对冲。

这种操作使得投资者无论涨跌,都会选择继续抛售。只要这种格局不被改变,市场的不利局面就不会得到改善。

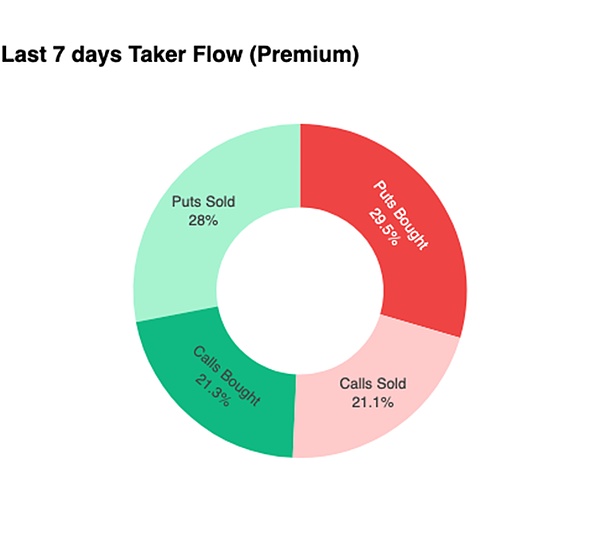

图7:7日与24时的资金流向

| 从策略溢价看市场

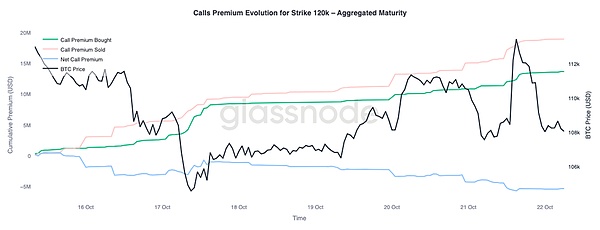

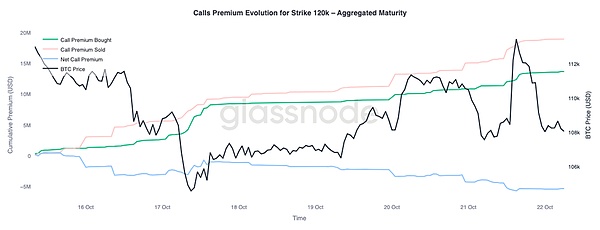

目前,在12万美元的看涨期权上,我们观察到交易者的行为也在阻碍币价继续上涨:他们在短暂的反弹中选择强势卖出。他们正在利用隐含波动率的冲高,在反弹行情中卖出看涨期权,而非追逐现货的上涨。

图8:12万美元的看涨期权溢价变化趋势

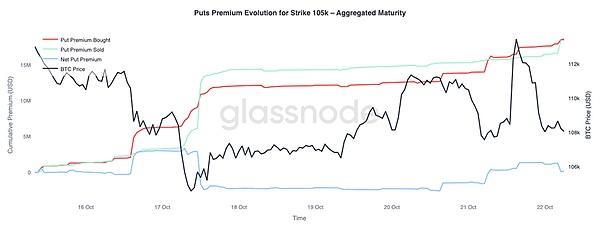

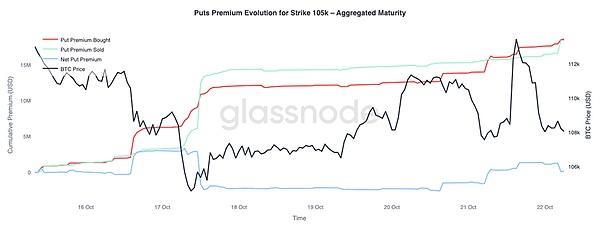

而在10.5万美元看跌期权中,这种溢价的表现恰恰相反——随着价格上涨,看跌期权的溢价也随之增加。这说明交易者在继续为币价可能的下行做抗风险准备。这也说明,近期的反弹更多是因为投资者的对冲操作,而非坚定的看涨信心。

图9

总结

比特币价格近期跌破了短期持有者成本价的0.85分位(108,600万美元),这表明了市场需求已逐渐枯竭。比特币可能面临一个更长的盘整阶段,用以重建市场信心并消化当前的巨大抛压。

同时,尽管未平仓合约数量创下新高,但基本都是防御性的仓位配置。这说明近期的短期反弹是因为投资者在用对冲操作应对下行风险,而非乐观的追涨。

Weatherly

Weatherly