作者:Westie;编译:白话区块链

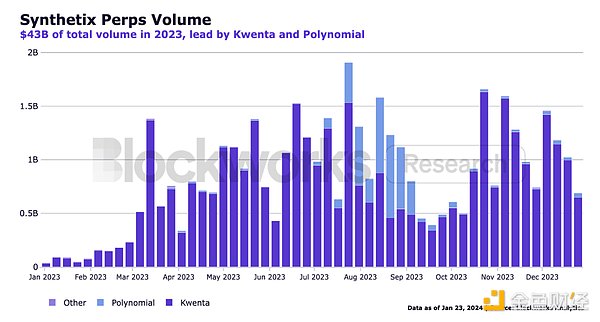

2023年对Synthetix来说是一个 erfolgre的一年。 Perps V2迅速实现了产品市场匹配,交易量约430亿美元,产生费用约3650万美元。2024年将推出Synthetix V3、Perps V3和USDC组合在Base部署,以及 focuses于其他跨链部署。斯巴达理事会通过SNX通胀消除和Andromeda部署产生费用分配40%用于回购与销毁。

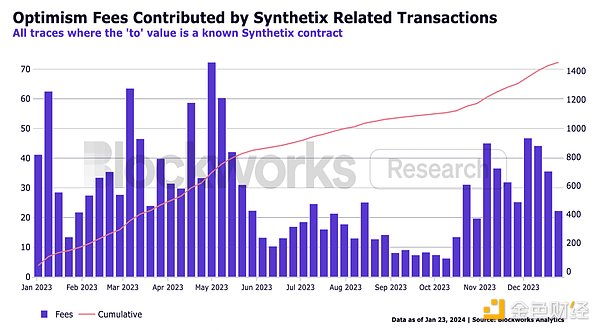

Synthetix还是Optimism成功的主要推动力之一,因为它占据了该链的大部分TVL(Total Value Locked,总锁定价值)、活动和收入。Synthetix在年底时的TVL为3.16亿美元,在Optimism Mainnet上的所有TVL中约占34%。此外,与Synthetix相关的Optimism Mainnet交易,包括任何现货和永续交易以及SNX质押,在2023年驱动了约1460个ETH(约350万美元)的交易费用,这大约占了整个链收入的7.3%。

尽管一些人将这一活动增长归因于590万个OP的激励措施,当时价值约为900万美元,Synthetix及其前端使用它作为平台上交易者的手续费返还,但在激励期结束后,交易量仍然保持相对较高的水平。与激励期间的1550万美元相比,Synthetix仍然实现了每日平均交易量达1.51亿美元,甚至在10月23日当周达到了16亿美元的最高周交易量。这意味着这些激励措施为用户和交易量带来了一定程度的黏性。

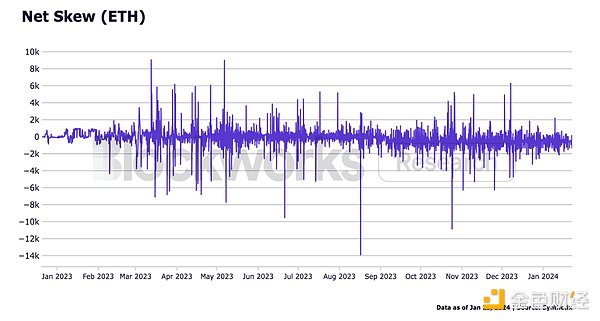

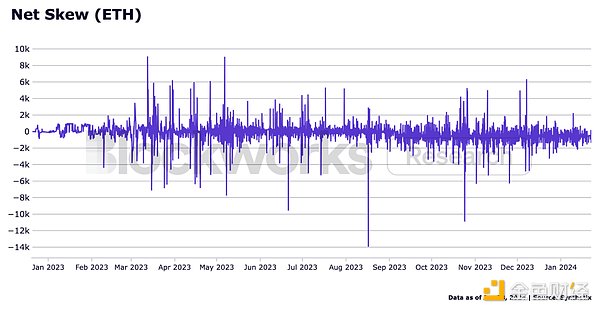

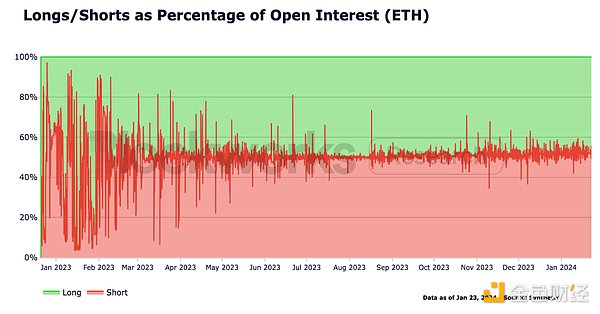

尽管交易量和费用显然非常重要,但对于SNX持有者而言,一个重要的方面是减少市场波动的敞口。这是通过Perps V2的动态资金费率实现的。与仅考虑偏差(即多头和空头之间的差异)不同,动态资金费率还考虑了速度。这意味着如果长期存在持续的多头偏差,资金费率将继续随时间增加。这一系统极大地激励交易者进行套利交易,并保持持仓平衡。尽管2023年初由于极小的持仓上限而出现了大幅波动,但大部分时间都保持了非常稳定的状态,只是偶尔出现小幅波动。

其他竞争对手,如GMX,现在正在将动态资金费率纳入其产品中,因为它们已被证明能够成功地减少流动性提供者的市场敞口。

凭借着一个明显找到产品市场匹配的永续产品,Synthetix在2024年着眼于雄心勃勃的部署,以升级其产品线,跨链扩展永续交易,增加新的抵押品类型以最大化流动性和资本效率,并激励前端创造出与中心化交易平台相媲美的增强用户体验。

1、Synthetix V3 和 Perps V3

Synthetix目前正在将其当前的V2x系统迁移到新的产品:Synthetix V3 和 Perps V3。

Synthetix是金融市场的流动性核心层。在V2中,SNX持有者可以抵押他们的SNX并承担债务头寸。这笔债务然后由他们在所有持有者中所占的系统总债务的相应份额来表示。利用这一全球债务池所创造的价值,形成了合成资产市场。随着头寸的进入和退出,债务系统会更新以反映余额的变化。正如前面提到的,这使得SNX持有者在永续合约中成为交易者的临时交易对手,因为动态资金费率已经证明能够保持持仓平衡。

在V3中,Synthetix将这个流动性层的概念提升到一个新的水平,通过创建一个更加模块化的系统。这使得开发人员和用户能够跨越流动性堆栈的不同层面进行实验。

V3的核心始于池的层面。每个池代表着一个独立的债务和流动性来源,然后用于为市场提供流动性。债务和流动性来自Vaults,流动性提供者将其资产存入其中,并将其抵押品委托给池。每个池都有一个适用于其接受的每种抵押品类型的Vault,池可以选择任何他们想要的抵押资产。然后,池可以将市场抵押化为他们选择的市场。虽然这些可以是Synthetix已有的现货或永续市场,但开发人员也有机会建立全新的市场。

这种设计允许在不同市场中进行实验,同时允许流动性提供者选择承担的风险量。主要池将是Spartan Pool,其配置、抵押资产和市场将由斯巴达理事会决定。大多数流动性提供者将选择提供这种更安全的系统,但如果有人想要建立一个无需许可的永续期货市场,具有更高风险但潜在回报更高的能力现在已经可用。

到目前为止,有几个团队表示希望使用V3基础设施构建产品。其中之一是Overtime Markets,这是一个建立在Thales上的体育博彩平台,目前正在将其当前基础设施迁移到V3上。很可能该市场将在推出后不久被Spartan Pool吸收,因为流动性提供者在不到一年的时间里获得了超过70%的年化回报率。其他表示有兴趣在V3上构建的协议包括Betswirl,这是一个CasinoFi项目,以及TLX,正在创建Synthetix永续仓位的Token化版本。其他市场类型,如期权市场、保险市场和预测市场,也已经被提出。

虽然今年大部分的焦点将集中在通过增强用户体验和在许多链上的可移植性来推广永续产品,V3将可供实验,以便新的市场出现。

Synthetix还计划发布其永续产品的下一版,该产品将作为V3基础设施下的一个市场存在:Perps V3。此次升级将改进永续合约的基础架构,以提供整体增强的用户体验。这意味着交易者的延迟改进,原生跨边际系统,扩展的抵押品选项,包括使用合成资产(如sETH和sBTC)进行交易的开放交易,逐步清算以减少MEV搜索者造成的夹层清算风险,以及基于NFT的账户。这种改进的用户体验与Synthetix计划在2024年扩大永续合约活动的计划非常契合。

2、2024年路线图

Synthetix正在进入其发展的关键阶段。虽然Perps V2产品表现出了明确的产品市场匹配,但用户体验方面存在限制,这限制了潜在的增长和活动。Perps V3正在改进永续交易体验,但要在链上创造与中心化交易平台提供的交易体验相媲美,仍有很长的路要走。在2024年,Synthetix及其生态系统希望尽可能地缩小这一差距。

当前永续合约系统的一个限制是用户只能在Optimism Mainnet上进行交易。虽然该链本身提供了足够好的用户体验,但将产品移植到具有不同用户集的其他链上,将使Synthetix能够产生更多的活动和收入,并在不同社区建立其品牌。

对其他链的实验和迁移过程将从Synthetix称为Andromeda的一揽子产品开始,其中将包括Synthetix V3、Perps V3和USDC作为唯一的抵押品类型。这个环境有助于测试新产品本身,并了解使用USDC提供流动性的需求程度,而不是使用SNX原生Token。

Synthetix特别测试USDC是因为它具有更好流动性的潜力。由于USDC是稳定币,它允许流动性提供者拥有更低的所需贷款价值比(LTV),从而提高了资本效率,不需要LPs具有重大的市场敞口。因此,这增加了流动性提供者的预期年化回报率。例如,如果我们假设SNX持有者在500%的CR下赚取3%的年化回报率,其他条件相等,USDC在110%的CR下将会赚取13.6%的年化回报率。除此之外,还计划(在没有治理投票的情况下)引入类似sDAI的收益稳定抵押品,以额外支持这种潜在收益。除了可以承担sUSD债务并在其他地方获取额外收益的能力外,这还吸引了收益农民和收益最大化的保险库,从而将大量流动性吸引到Synthetix。

Andromeda的第一次部署目前正在Base上逐步推出。这将是Perps V3和USDC作为主要抵押品的第一个测试场地。将逐步增加允许的总USDC,并允许在永续市场上进行的流动性和持仓量的交易。此外,最大的Synthetix前端Kwenta表示,一旦推出完成并且有足够的流动性来满足交易者的需求,他们将“积极推动”用户使用V3,并提供激励措施。

随着在Base上的部署,将会引入Infinex,这是一个专注于为交易者提供增强用户体验并为永续交易创建流动性飞轮的新前端。Infinex由Synthetix的创始人Kain%20Warwick发起,并使用SNX作为其治理Token。他们还将获得前端费用的20%,用于回购SNXToken并将其质押以促进进一步流动性的循环。Infinex内包含的功能亮点包括使用用户名和密码登录、多因素身份验证和跨链存款。对用户而言,它感觉就像使用一个交易平台,但后端由去中心化和无许可的流动性支持。

在Base上成功部署后,Synthetix将寻求将Andromeda部署到Optimism%20Mainnet,可能还会添加ETH作为额外的抵押资产。这将与当前的Perps%20V2系统并行运行,并将了解提供流动性时偏好于使用SNX还是USDC和ETH。然后,Synthetix将寻求在其他EVM链和Rollup上扩展,以确定它们可以产生更多用户和流动性的地方。虽然下一个目的地尚未确定,但社区似乎更偏向于Arbitrum。

除了Andromeda的推广之外,Synthetix还在专门部署永续产品在以太坊主网上,他们称之为Carina。尽管使用以太坊明显比在Rollup上部署更昂贵且更慢,但这是专门为利用Synthetix永续合约或一组将其基础设施部署在主网上的交易者而设计的。对于这些实体,连接到Rollup的功能会增加他们的风险。明确在Carina上构建的第一个协议将是Ethena,一个使用delta中性头寸来支持其稳定币USDe的稳定币项目,其持有stETH并空头永续合约。Ethena在封闭Alpha测试期间已经获得了超过1.3亿美元的TVL,其中一部分将在Carina正式上线时通过永续合约进行套期保值。由于stETH是以太坊原生的,这种产品非常适合降低风险并最大化可组合性。

Synthetix还在探索创建名为Synthetix链的OP%20Stack%20Rollup的可能性。其目的是为了创建一个中心化的地方进行治理,供SNX持有者抵押借款并将其sUSD带到他们选择的链上,并在不同部署之间分配产生的费用。当前V2x系统的债务将完全迁移到这个Synthetix链上,连同SNX持有者一起。

3、SNXToken经济学改进

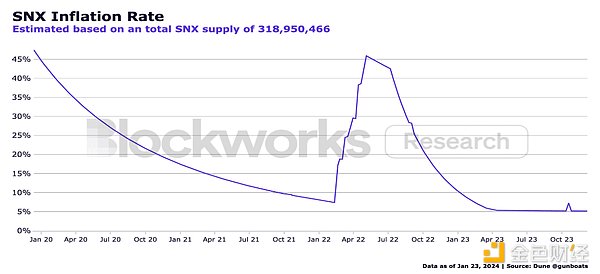

在12月17日,斯巴达理事会投票将SNX通货膨胀率降低至零。通货膨胀曾经是用户和投资者持有SNX的巨大障碍,因为此前通货膨胀率极高,导致持有者贬值,并对Token造成巨大的卖压。尽管通货膨胀率在过去一年大约降至5%左右,但许多之前受到SNX通货膨胀影响的人现在可以重新审视这一决定。

对Token经济学的另一个改进来自在Base上进行的Andromeda部署。斯巴达理事会批准了SIP-345,该提案规定,协议生成的费用的50%,在经过整合者费用份额后,将用于回购并销毁SNX。净协议费用的另外50%将如当前实施的那样销毁sUSD。尽管尚未通过治理正式确定整合者费用份额,预计整合者费用份额将为20%,并将直接以sUSD形式从V3奖励管理器合同支付。

这个整合者费用份额将有助于在前端层面为用户创造竞争,从而为更多的交易量和理论上的收入做出贡献,最终使其回流到协议中。如前所述,除了回购和销毁导致的SNX购买压力外,Infinex还将使用他们的整合者份额回购SNX并进行质押,增加这一购买压力和额外的流动性。

4、风险

尽管Synthetix在2024年有很多令人兴奋的事情,但了解与其设计和实施相关的一些潜在风险至关重要。其中一个主要风险来自于将原生Token用作主要抵押Token。如果价格迅速下跌,这可能会导致价格下跌的反射性影响,因为较低的SNX价格可能会导致级联清算,从而导致市场流动性减少。然而,目前的最低抵押率为500%,非常保守,应有助于缓解这些顾虑,另外,使用像USDC这样的替代资产来提供流动性也在进行。

第二个主要风险来自于通过Synthetix永续合约产品列出的资产。首先,如果某种资产过于不流动或存在操纵价格的风险,这可能会导致恶意行为者利用SNX流动性。特别是在2023年12月31日,TRB就出现了巨大的市场操纵事件,在不到36小时内,该Token的价格涨幅达到200%,然后回落了80%。这一事件使得SNX持有者总共损失了300万美元,约占2024年生成的费用的10%。这类风险通常由斯巴达理事会决定不列出风险过高的资产来进行管理,或者如果列出了风险较高的资产,则由CCs设定紧密的OI参数。SIP-2048也是一个临时措施,赋予了部分CCs在紧急情况下关闭市场的能力,但也有讨论是否应该设立风险委员会来提供列出资产的指导。

其他非技术风险包括对于EVM等效性的依赖,以便部署V3,但在其他虚拟机开始成为常态的世界中,这些虚拟机可能具有并行处理或更安全的编程语言。然而,Solidity和EVM在开发工具、人才储备和多年来在更多项目上的实战测试方面具有很大的领先优势。此外,使用中央限价订单簿(CLOBs)的永续合约去中心化交易平台(DEXs)开始变得流行,像Aevo和Hyperliquid等平台已经获得了市场份额。尽管它们确实变得越来越受欢迎,但大多数较新的平台都受益于空投猎手和洗钱交易,因此我们尚未看到交易者是否真正更喜欢CLOBs而不是基于Oracle的永续合约交易,或者这只是炒作者试图参与下一次大规模空投的热点。

5、最后的思考

Synthetix希望通过利用2023年的成功,利用新的链来测试Synthetix V3和Perps V3产品、新的抵押品类型以及用户行为。在不同链上进行更多的部署将有助于对新产品进行实战测试,突出显示带来最多流动性的抵押品类型,并展示哪些社区和部署吸引了最多的用户和资本。永续合约产品本身也将在用户体验方面有巨大的改进,无论是对于Perps V3产品还是专注于在链上重现CEX体验的前端,如Infinex。随着近年来订单簿型DEX的崛起,Synthetix无疑证明了基于预言机的永续合约DEX仍然具有重要地位,我们将看到这些部署是否将注意力和流动性重新引向他们的方向。

JinseFinance

JinseFinance JinseFinance

JinseFinance Wilfred

Wilfred JinseFinance

JinseFinance JinseFinance

JinseFinance Sanya

Sanya JinseFinance

JinseFinance JinseFinance

JinseFinance Bernice

Bernice Cheng Yuan

Cheng Yuan Joy

Joy