随着机构资本的介入,加密市场从独立行情走向板块联动,与宏观经济的周期紧密度日益增强。今年以来,比特币等主流货币轮流上演过山车戏码,反复跟随全球市场震荡。也正是为此,宏观指标成为了加密市场关注的重点。而影响最大的美国联邦基金利率,也进而升级成了绝对的产业风向标。

回顾这一风向标的作用,从2022年3月到23年7月,美联储连续11次加息,累计幅度达525个基点,创下了近半个世纪以来美联储利率调控中步伐最大的加息历史。在这一次计入史册的大升息中,银行机构复现流动性危机,硅谷银行、美国第一共和银行等多家机构,都不可避免地被敲响了时代的丧钟。加密市场也遭遇重挫,一个典型的案例是FTX的崩溃,尽管不可否认FTX内部毒疮满布,但刺穿它的关键亦是当时由于宏观紧缩而不断吃紧的流动性。

时间来到今年,尽管ETF的成功使加密得以稍喘口气,但逐渐走弱的流动性也让局部深熊仍笼罩在市场上方。而就在近日,随着9月FOMC会议的即将到来,在维持了将近一年的高息后,宏观市场似乎终于迎来了黎明的曙光。

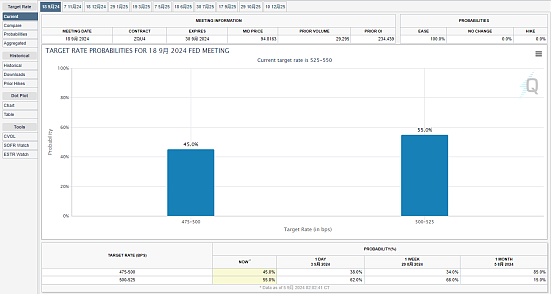

9月5日,据 CME「美联储观察」数据,美联储9月降息25个基点的概率为55%,降息50个基点的概率为 45%,而一天前美联储9月降息50个基点概率仅为38%。可以看出,降息已然成为市场基本共识,只是幅度还有待斟酌。

降息意味着流动性释放,对于风险资产而言通常是大利好,加密资产自然也不例外。但从历史数据来看,降息却又往往伴随着股价的大幅下跌,与美科技股高度相关的加密市场,表现却未必能尽如人意。

即将到来的降息究竟会对市场产生如何影响?是久旱逢甘霖还是暴风雨前的平静,仍是众说纷纭,但日前多个行业分析人士的发言看出,美国经济情况决定的降息属性是关键,而临近降息,波动性风险也正不断加剧。

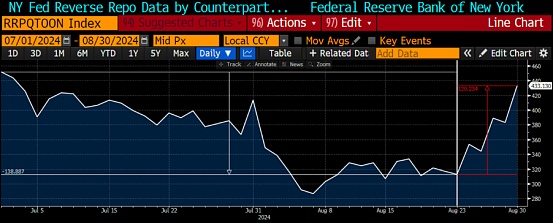

BitMEX 联合创始人Arthur Hayes在日前发文称降息不会对比特币带来短期利好,他强调了逆回购协议 (RRP) 在这一动态中的调节作用。

RRP是大型银行和基金经理的一种隔夜工具,与其他安全投资相比,银行机构可以获得更高的回报,实现更为广泛的收益。该协议会出售证券给对手方,并同意在未来某个日期以更高的价格进行回购,目前RRP利率为5.3%,高于4.38%的国库券收益率。Hayes认为,利率差会导致大型货币市场基金将资本从国库券转移到 RRP,从而减少可用于加密货币等风险较高投资的资金量。

在此背景下,与预期相反,Hayes表示在降息真正到来之前的未来两周,市场流动性可能会受到更多限制。“比特币在最好的情况下会在现有水平附近波动,在最坏的情况下,会缓慢下跌至50,000美元,原因是资金正在从国库券中撤出流回逆回购计划”。

颇为有趣的是,即使是短期看跌,但Hayes仍然表示不会出售任何加密货币。

Bitfinex的分析师则从历史数据对即将到来的降息进行了分析,表达了更为消极且激进的看法。他认为,由于数月来价格走势低迷,加密货币投资者原本期待美联储9月份降息推动牛市走势,但不断升级的经济衰退担忧可能带来更深层次的回调。“如果宽松周期与经济衰退同时发生,比特币可能会在9月降息后下跌15%-20%,假设在降息之前BTC的价格约为60,000 美元,那么潜在的底部将在50,000美元和40,000美元之间”。

“通常,降息被视为风险资产的利好催化剂。降息25个基点可能标志着标准降息周期的开始,随着经济衰退担忧的缓解,这可能导致比特币价格长期上涨。此举将表明美联储对经济韧性的信心,从而降低经济严重衰退的可能性。另一方面,更大幅度的50个基点降息则可能会导致 BTC 短暂上涨 5%-8%,但随后由于人们对即将到来的经济衰退的担忧日益加剧,资产价格遭受更大打击,这一涨幅将被抹去。类似于过去的情形:大幅降息最初推高了资产价格,但经济不确定性抑制了涨势。”

此外,季节性效应对比特币也颇为不利,历史数据显示,自2013年以来,过去十年中,比特币在 9 月份仅有三次实现正收益。9 月份比特币的平均月回报率为 -4.78%,收盘亏损的可能性为72.7%,是该资产表现最差的月份之一。

10x Research创始人 Markus Thielen也认同这一观点。“如果美联储在 2024年9月仅仅因为通胀危机而降息,这对比特币而言是短期利好。然而,如果是经济衰退导致降息,无论是在9月还是更晚,比特币都会面临巨大的抛售压力。”

从历史上看,当美联储暂停加息周期时,比特币涨幅最大,首次降息通常会引起不温不火的反应。“在美联储暂停加息直至 2019 年 7 月期间,比特币经历了爆炸式增长,回报率为 169%。在2019年暂停七个月后,美联储降息,开启了急剧的降息周期。比特币反应积极,在2019年7月31日降息后一周内上涨了19%。然而两周后,比特币又回到了平缓状态,”Thielen补充道,2019 年下半年的降息是由于经济不确定性的增强,对BTC的价格产生了影响。CoinDesk数据显示,BTC价格在下半年下跌了33%。

可以看出,分析师们的观点都围绕着美国经济是否软着陆进行分析,尽管数据暂不明朗,但对于该问题,市场也有自己的倾向。

EMC Labs的文章指出,市场整体倾向于美国经济将实现软着陆,所以并未对美股启动硬着陆预期下的整体向下定价。基于软着陆的假设,部分资金选择撤离此前已经大幅上涨的「七巨头」,而进入涨幅较小的其他蓝筹股,推动道琼斯指数创下历史新高。

因此如果9月25基点降息落定,且没有主要经济和就业数据表明经济不符合「软着陆」的特征,美股将稳步运行,若七巨头向上修复,那么 BTC ETF 大概率将恢复正流入,推动 BTC 上行并再次冲击 70000 美元的心理关口乃至挑战新高。如果有主要经济和就业数据表明经济不符合「软着陆」的特征,美股大概率会向下修正,尤其是七巨头,与之对应 BTC ETF 通道资金大概率不会乐观,BTC 可能下行再次挑战「新高修复期」下沿的 54000 美元。

灰度研究主管扎克潘德尔在采访中也倾向于此次降息是防御属性,他表示,通常情况下,美联储降息是因为经济衰退。但这一次有所不同,美联储降息是因为对抗通胀的持久战取得了阶段性胜利。

“在软着陆背景下的降息是一种对美元不利、对比特币等资产有利的环境,这是我的核心观点。我认为加密市场将在未来几个月内重新测试历史高点。现在主要风险是美国经济的健康状况,积极的观点是以经济软着陆和避免衰退为前提,这也是目前大多数经济学家的看法。因此需要密切关注美国劳动力市场数据。

如果失业率持续上升,看到裁员的迹象,经济疲软期出现,比特币和许多其他资产,如科技股或信贷利差也会以典型的周期性方式走弱。但我的观点是,在经济衰退的时候,是积累比特币的绝佳时机,后续会看到宽松的货币政策和宽松的财政政策来帮助经济摆脱衰退,价格会随之反弹。但若美国劳动力市场继续恶化,并陷入短暂的衰退,价格下行风险就会凸显,这也是我们在未来6到12个月内将看到的主要风险。”

Matrixport的报告呼应了上述观点,在8月暴跌后比特币价格迅速反弹。尽管比特币现货ETF资金仍在流出,但也有投资者逢低买入,从30天铸币比回升来看,新法币资金流入了加密市场,投资者在利用低价,或为9月美联储预期降息提前布局。

从市场来看,尽管短期不确定性增强,但鲸鱼们也似乎做好了防御措施,长期仍旧呈现看涨信号。QCP数据显示,波动率曲线预计将进一步陡峭化,更多多头期权头寸被展期至明年3月,比特币2025年3月28日到期行权价为120000美元的看涨期权近日增加了200张合约,未平仓量达到2100张,显示投资者对中长期前景保持乐观。

纵观行业人士的分析,美国经济软着陆才是加密市场焕发生机的前提条件,若是软着陆,则降息为防御式降息,但若并非如此,则降息为衰退式降息,美国进入衰退后,与宏观周期息息相关的加密市场反而会迎来下挫。从目前的数据来看,反映衰退的数据呈现分化,美国劳动力市场疲软但消费市场量价尚有支撑,难以直接确立走势。对于普通用户而言,关注美国宏观数据,等待降息后的方向再行操作或许更为保险。

JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance Coinlive

Coinlive  Cointelegraph

Cointelegraph Cointelegraph

Cointelegraph