作者:armonio,AC Capital

2024年是数字加密市场疯狂的一年。其中BTC大象跳舞,是众多资产类别中最疯狂的一个。在过去的一个月,BTC中涨幅超过了50%。如此疯狂的市场表现,背后机理是怎样的?疯狂还能继续吗?让我们潜进去仔细探求:

任何资产的价格上涨离不开供给的缩减和需求的增加。让我们分解为供给侧和需求侧,单独剖析。

随着BTC的持续减半,供给侧给BTC价格带来的影响持续减弱,但我们依然要形式性地观测潜在的抛压:

一、供给侧

在供给上,按照共识能够新产生的BTC不到200万枚。而且增发速度又将迎来一次的减半。新增的抛压会在减半后进一步降低。而看矿工的账户,长期保持在180万枚上方。按照这样的趋势,矿工没有抛售的倾向。

矿工持有BTC数量保持稳定

另一方面,长期持有账户持有BTC数量持续增长,目前处于1490万枚左右。真正高流通BTC数量及其有限,不到3500亿的市值。这也是能够解释为什么日均5亿美金的持续买入会带来BTC的疯长。

短期不存在BTC的存量抛压

二、需求侧

需求侧的增加来源于多个方面:

1、ETF带来的流动性;

2、富人持有资产的价值增长;

3、金融业务比短期投资利益更加吸引人;

4、对于基金,BTC可以买错但不能错过;

5、BTC是流量的核心。

三、ETF是本轮BTC不可复制的稀缺性

BTC通过SEC的ETF审批,让BTC获得了进入传统金融市场的资格。合规的资金终于可以流入BTC了,而且传统金融的资金在加密世界里只能流向BTC。

通缩的BTC是一个易于形成旁氏,易于Fomo的资产结构。只要基金持续买入BTC,BTC价格就会持续走高,持有BTC的基金回报靠前,就可以扩容基金进一步买入BTC。而没有买入BTC的基金就会面临业绩压力,甚至面临抽资。这种玩法,华尔街在房地产上玩了数十年。

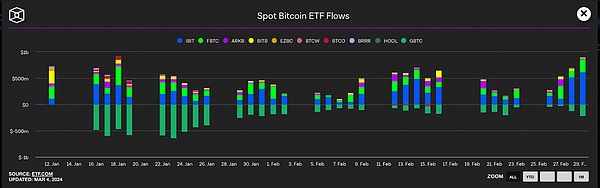

BTC的属性更适合玩这场旁氏游戏。在过去的一个月里,每个交易日的平均净买入不及5亿美金,而这就带来了超过50%的市场涨幅。而这样的买入在传统金融市场就属于九牛一毛的买量。

BTC ETF的资金流

ETF还从流动性上为BTC提高了价值。全球传统金融的规模,如果加上不动产,在2023年可以到达560万亿。这证明,目前的传统金融的流动性足以支撑高达如此规模的金融资产。我们知道BTC的流动性远不如传统金融资产。传统金融接入BTC,当然可以创造让BTC拥有更高估值的流动性。请注意,这里的合规流动性,只能流向BTC,不能流向其他数字加密资产。BTC已经不和其他数字加密资产共享流动性池了。

拥有更高的流动性,资产就会拥有更高的投资价值。只有能够价值即时变现的资产,才能承载更大的财富。这就引入到了下一点:

四、富人偏好的BTC,必然越来越贵

我做了一些小规模的市场田野调查。根据我的调查,币圈的亿万富翁往往在牛市里大比例持有BTC,而和我同等财富,中产或者中产以下的币圈人持有BTC绝大多数不超过仓位的1/4。目前BTC dominant是54.8%。各位读者自己看看,如果和自己同圈层的人持有BTC的比例都远不及这个比例,那么BTC那会在谁的手里?

BTC在富人和机构的手里。

这里引入一个现象:马太效应—富人持有的资产会一直上涨,普通人持有的资产会一直下跌。如果没有政府干预,市场经济一定出现马太效应。富人越富,穷人越穷。这是有理论基础的。不仅仅因为富人先天可能更聪明,更能干,而且天然地拥有很多资源。聪明的人、有用的资源、信息自然会围绕着这些富人寻求合作。只要人的财富不是凭运气获得的,就能形成乘数效应越来越富。因此,符合富人审美和偏好的东西一定会更贵,符合穷人审美和偏好的东西就会越来越便宜。

币圈的情况是,富人和机构会把非主流币作为掏空普通人腰包的手段,而把具有流动性高特点的主流代币作为储值工具。财富会由普通人冲入山寨币,由富人或机构收割,再冲入BTC等主流币。当BTC的流动性越来越好的时候,对富人和机构的吸引就更大了。

五、BTC价格无足轻重,关键是能否夺取BTC金融市场份额

SEC通过BTC的现货ETF以后,引发了多个层面的市场竞争。包括贝莱德、高盛、黑石等机构在美国角逐ETF的领导地位。在全球市场,有包括新加坡、瑞士、香港等诸多金融中心的跟随。机构砸盘不是不能发生。对于短期内积累的少量BTC,如果抛向市场,在不形成流动性紧缺的国际环境下,能不能接回来,是个未知数。

而且,没有了给ETF背书的BTC现货,发行机构不仅仅丧失了手续费,而且丧失了对BTC定价的话语权。对应的金融市场也丧失了BTC,这种数字黄金——未来金融的压舱石的定价权,更会丧失BTC现货衍生品的市场。这对任何一个国家和金融市场都属于战略性的失败。

因此我认为,全球的传统金融资本很难形成砸盘的合谋,反而会在不断抢筹的过程中,形成Fomo。

六、BTC是华尔街的“铭文”

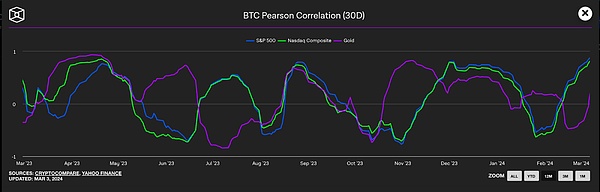

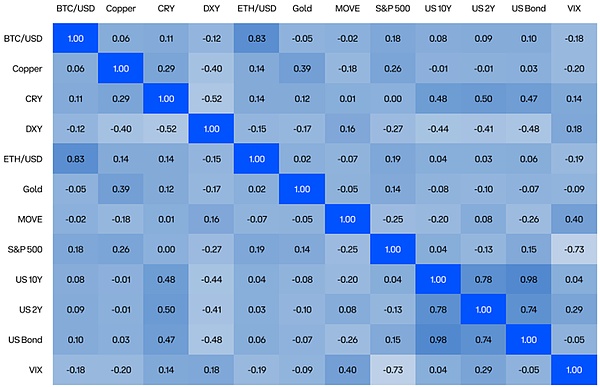

对于铭文,华语区的投资者可能比较理解。对于那种低成本,高赔率的资产。少量的冲一冲,打一打,即可以显著提高资产组合的收益率,又可以让自己的资产组合不至于面临倾覆性的风险。BTC目前的估值在传统金融市场里还属于九牛一毛。而且BTC与主流资产的相关性还不大。(虽然不及以前的负相关)那么对于主流基金来说,持有一点BTC不是顺理成章的事情吗?

更有甚者,假设BTC在2024年成为了主流金融市场里回报最高的资产。踏空的基金经理该如何向它的LP进行解释。反之,如果持有1%或者2%的BTC,基金经理就算不喜欢,就算亏损,也不会因为BTC的风险过多影响业绩,对投资者也更容易汇报。

BTC资产价格与主流资产相关性并不大

七、BTC是天然的华尔街基金经理的老鼠仓

刚刚讲了,华尔街基金经理为什么要捏着鼻子买BTC。现在我们要讲一讲,他们为什么会甘之如饴地买BTC。

我们知道BTC是天然的半匿名网络。我相信SEC没有办法像证券一样穿透监管基金经理的BTC现货账户。是的,在coinbase,币安等交易平台,充提代币,进行OTC需要KYC。不过,我们知道,我们知道线下的OTC依旧可以发生。监管机构没有充分的手段监管金融人士的现货持仓。

刚刚的诸多论述,足够基金经理洋洋洒洒写出投资BTC的详尽报告。既然BTC本身缺乏流动性,少量资本就可以撬动BTC的价格。那作为基金经理,在有充足客观理由的情况下,有什么因素会妨碍他们用公众的钱去给自己抬轿子呢?

八、项目的流量自提(BOOTSTRAP)

流量自提是币圈特有的一个现象,而BTC长期受益于这个现象。

BTC的流量自提是指其他项目为了蹭BTC的流量,不得不高树BTC的形象,而最终将自己运营出的流量,反向注入给BTC。

回想所有的altcoin发币,都会讲起BTC的传奇,都会述说中本聪的神秘与伟大。进而说自己如何像BTC,要做第二个BTC。BTC不需要运营,就会被模仿的项目被动运营,被动品牌建设。

目前项目竞争更加的激烈,BTC上数十个Layer2、数千万铭文项目都在尝试从BTC借流量,合力推着BTC形成massive adoption。BTC生态第一次这么多项目提BTC,因此今年的BTC流量自提会比过去都强。

九、总结

和去年相比,市场最大的变量就是BTC的ETF通过。而通过分析我们发现,所有的因素都在pump BTC的价格。供给缩减,需求狂增。

综上,我认为:BTC是2024最大的Alpha。

JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance MarsBit

MarsBit Twitter

Twitter Tristan

Tristan Bitcoinist

Bitcoinist Nulltx

Nulltx