المصدر: CryptoVizArt، Glassnode؛ تم إعداده بواسطة: Deng Tong، Golden Finance

الملخص

في هذه المقالة، نقدم إطارًا جديدًا لتقييم المخاطر يستفيد من مجموعة أساسية من الأدوات الموجودة على السلسلة والتي تغطي دورات المخاطر القصيرة والطويلة الأجل.

من خلال هذا الإطار الجديد، نهدف إلى تزويد المستثمرين والمحللين على حدٍ سواء بنموذج قوي لتقييم مخاطر السحب من منظور قائم على البيانات.

باختصار، نقوم بتجميع جميع المؤشرات المدروسة في خرائط حرارية لتقييم دمج المخاطر عبر فئات البيانات المختلفة.

تحليل المخاطر الكلية

يمكن للمحللين استخدام عدد من النماذج والمؤشرات لتقييم مخاطر السوق في أي نقطة محددة في الدورة. في هذه المقالة،سننظر على وجه التحديد في "خطر" الانخفاض الكبير في السعر الفوري للبيتكوين.

لذلك، "عالية الخطورة (أحمر)" هي يتم تعريفها على أنها النقطة التي قد يقع عندها السوق في فقاعة المضاربة. في المقابل، تعتبر البيئة "منخفضة المخاطر (أخضر)" في الغالب عبارة عن فائض تخميني. تم تطهيره ومن المرجح أن يكون السوق في نمط تشكيل القاع.

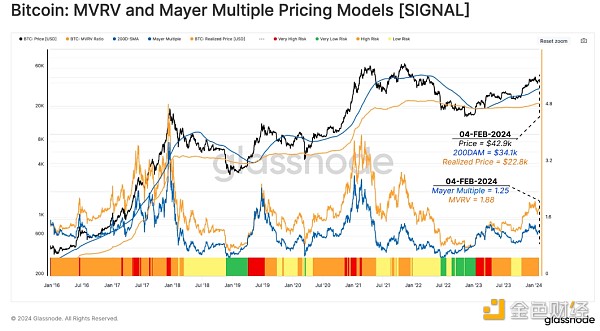

فقاعات الأسعار

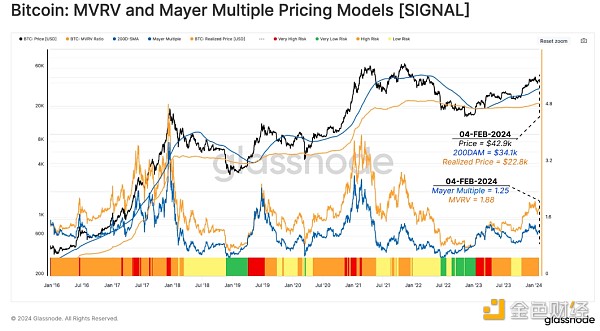

كأول لبنة أساسية، نقوم بمراقبة انحرافات الأسعار عن خطي أساس متوسطي الانعكاس على المدى الطويل:

نموذج MVRV (أحمر):يقيس هذا النموذج النسبة بين السعر الفوري وقاعدة التكلفة الإجمالية للسوق (السعر المحقق).

Mayer Multiple (أزرق): استخدام 200D-SMA كدورة فنية يقيس خط الوسط العلاوة أو الخصم بالنسبة إلى خط الأساس هذا.

في الشكل أدناه، نحدد فئات المخاطر التالية باستخدام مجموعة من نماذج MVRV وMayer Multiple (MM).

إطار تحليل المخاطر

مخاطر عالية للغاية (أحمر)

الأسعار أعلى من كلا النموذجين (MVRV > 1 وMM >1)، ويتداول مؤشر Mayer المتعدد بانحرافين معياريين أعلى من متوسطه التراكمي (MM > +2 STD).

عالية الخطورة (برتقالي)

السعر هو أعلى النموذج (MVRV > 1 وMM >1)، ومضاعف ماير هو انحرافان معياريان أقل من متوسطه التراكمي (1.0 < MM < +2 STD).

منخفضة المخاطر (أصفر)

سعر مرتفع بالسعر المحقق (MVRV>1)، ولكن أقل من المتوسط المتحرك لمدة 200 يوم (MM<1).

مخاطر منخفضة للغاية (أخضر)

السعر أقل من السعر المحقق (MVRV<1) ومستوى 200D-MA (MM<1).

السعر الفوري الحالي هو 42,900 دولار أمريكي، ويتم تداول السعر المحقق والمتوسط المتحرك لمدة 200 يوم عند 22,800 دولار أمريكي و 34,100 دولار. وهذا يضع السوق في بيئة عالية المخاطر.

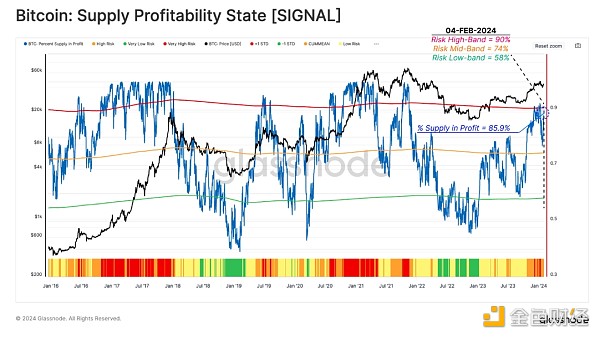

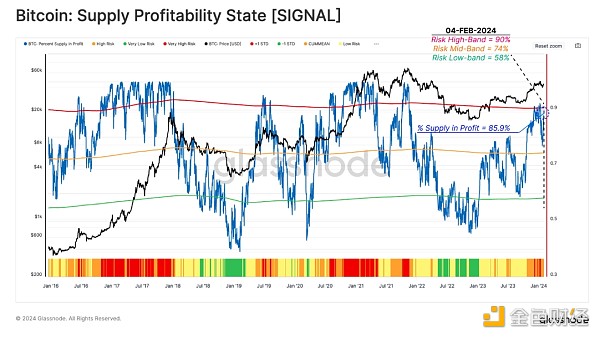

قياس ربحية العرض

نسبة ربح العرض (PSIP) (أزرق)< /strong>يقيس المقياس نسبة الرموز المميزة على أساس التكلفة أقل من السعر الفوري الحالي. يمكن أن يساعد هذا المؤشر في تحديد المخاطر المحتملة لزيادة ضغط البيع حيث يرى المستثمرون حافزًا متزايدًا لجني الأرباح.

إطار تحليل المخاطر

مخاطر عالية للغاية (أحمر)

يبتعد PSIP بأكثر من انحراف معياري عن متوسطه التاريخي.

(PSIP > 90%)

خطورة عالية (برتقالي)

span>

يمثل PSIP أقل من انحراف معياري واحد فوق المتوسط التاريخي.

(75% < PSIP < 90%)

منخفض المخاطر (أصفر) )

PSIP أقل من المتوسط التاريخي ولكن أعلى من الحد الأدنى الإحصائي.

(58% < PSIP < 75%)

مخاطر منخفضة للغاية ( أخضر)

PSIP هو أكثر من انحراف معياري أقل من المتوسط التاريخي.

(PSIP < 58%)

عندما يتداول هذا المؤشر فوق الحد الأعلى له، فإنه كان تاريخيًا متسقًا مع دخول السوق "مرحلة النشوة" من السوق الصاعدة. خلال الارتفاع الأخير في السوق الذي أعقب إطلاق صناديق الاستثمار المتداولة النقدية، وصل هذا المؤشر إلى درجة المخاطرة القصوى، قبل أن ينكمش السعر إلى 38000 دولار.

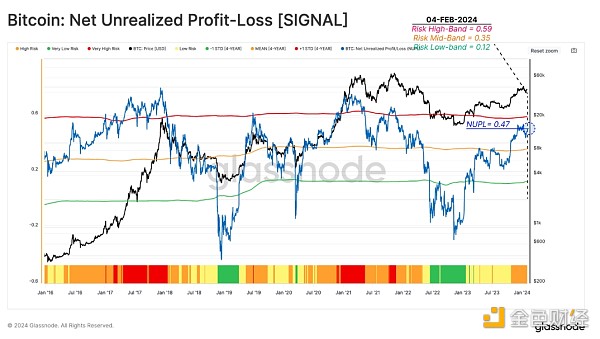

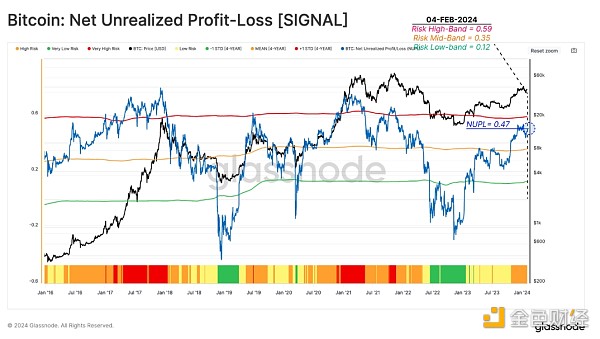

قياس الخوف والجشع

هناك أداة قوية أخرى لقياس المخاطر المرتبطة بتزايد مشاعر الخوف والجشع في السوق وهي مقياس صافي الربح والخسارة غير المحققة (NUPL). يتحقق هذا المقياس من قيمة الدولار لإجمالي صافي الربح أو الخسارة كنسبة مئوية من القيمة السوقية.

لذلك، بعد تقدير رقم الربح باستخدام نسبة العرض من الأرباح، يمكننا استخدام NUPL لقياس حجم أرباح المستثمرين.

إطار تحليل المخاطر

مخاطر عالية للغاية (أحمر)

يمثل NUPL انحرافًا معياريًا واحدًا فوق متوسط 4 سنوات، مما يشير إلى أن السوق في مرحلة النشوة مع وصول الأرباح غير المحققة إلى مستويات قصوى (NUPL > 0.59).

خطورة عالية (برتقالي)

تم تحديد موقع NUPL بين الحد الأعلى ومتوسط 4 سنوات، مما يشير إلى أن السوق في حالة صافي ربح، ولكن أقل من المستوى المرتفع إحصائيًا (0.35 < NUPL <0.59).

منخفضة المخاطر (أصفر)

NUPL لديها أقل من متوسط الأربع سنوات، ولكن أعلى من المستوى المنخفض إحصائيًا (0.12 < NUPL <0.35).

مخاطر منخفضة جدًا (أخضر)

NUPL لقد كسر ما دون النطاق الإحصائي المنخفض، والذي يتوافق تاريخيًا مع مرحلة الوصول إلى القاع في السوق الهابطة (NUPL < 0.12).

بعد مسيرة أكتوبر 2023، دخلت NUPL منطقة عالية المخاطر، حيث وصلت إلى قيمة 0.47. على الرغم من زيادة عدد الرموز المميزة التي تحتفظ بها الأرباح بشكل كبير، إلا أن حجم أرباح الدولار الأمريكي لم يصل إلى حالة عالية المخاطر للغاية. يشير هذا إلى أنه خلال النصف الثاني من عام 2023، تم تجميع جزء كبير من الرموز المميزة على أساس التكلفة ضمن نطاق التوحيد الذي يصل إلى 30,000 دولار تقريبًا.

الربح والخسارة المحققين

الخطوة التالية هي تقييم كيفية قيام المشاركين في السوق بتعديل أنماط إنفاقهم، وتعد نسبة الربح والخسارة المحققة (RPLR) بوصلة ممتازة للقيام بذلك.

يتتبع هذا المؤشر النسبة بين الأحداث المربحة والأحداث الخاسرة التي تحدث على السلسلة. نحن نستخدم 14D-MA لهذه النسبة لإزالة الضوضاء اليومية وتحديد التغييرات الكلية في سلوك المستثمر بشكل أكثر وضوحًا.

إطار تحليل المخاطر

مخاطر عالية للغاية (أحمر)

قيمة RPLR أعلى من 9، مما يعني أن أكثر من 90% من العملات المنقولة على السلسلة تُستخدم لتحقيق الربح، وهي سمة نموذجية لاستنفاد الطلب في السوق (RPLR > 9).

خطورة عالية (برتقالي)

RPLR أدناه 9 وما فوق 3، يشير إلى أن 75%-90% من الرموز يتم نقلها في الربح. يحدث هذا الهيكل غالبًا حول قمم السوق (3 < RPLR <9).

منخفضة المخاطر (أصفر)

يحتوي RPLR على انخفض إلى ما دون خط الوسط البالغ 3، والذي يحدث عادةً عندما يمر السوق بمرحلة انتقالية بين الحالات عالية المخاطر والمنخفضة المخاطر (1 < RPLR < 3).

مخاطر منخفضة للغاية (أخضر)

RPLR يشير التداول تحت 1 إلى أن العملة تهيمن على الخسائر، وهي إشارة إلى استسلام المستثمرين وهي شائعة في المراحل الأخيرة من السوق الهابط.

أشار المؤشر مؤخرًا إلى حالة مخاطرة عالية للغاية حيث وصل السعر إلى أعلى مستوى له مؤخرًا عند 48,400 دولار. تبلغ نسبة الربح إلى الخسارة المحققة حاليًا 4.1، مما يضعها في وضع عالي المخاطر.

تحليل مخاطر النشاط< /h2>

مع تغيير التروس قليلاً، سنقوم الآن بتقييم المخاطر من خلال عدسة الطلب وقياسها باستخدام مجموعة من مقاييس الاعتماد المتعلقة بنشاط الشبكة.

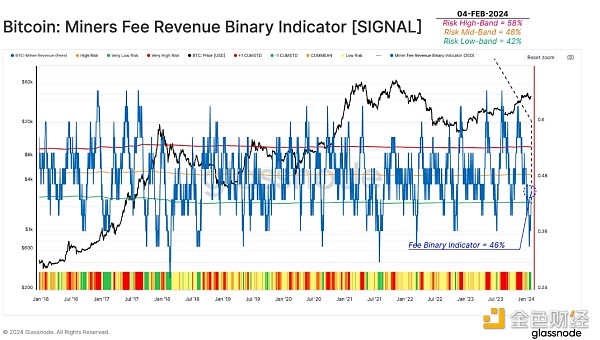

الطلب على مساحة الكتلة

بالنظر إلى مساحة الكتلة المحدودة في شبكة البيتكوين، فإن قياس الطلب طريقة فعالة للقيام بذلك عن طريق فحص سوق الرسوم. عادةً ما يؤدي النمو المستمر في الطلب إلى استمرار ارتفاع الرسوم مع اشتداد المنافسة على الكتلة التالية.

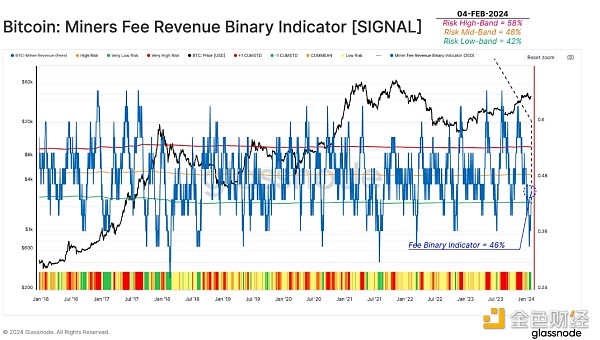

يُظهر المؤشر الثنائي لإيرادات رسوم التعدين (MFR-BI) نسبة الأيام خلال الثلاثين يومًا الماضية التي شهدت ضغطًا متزايدًا في سوق الرسوم.

إطار تحليل المخاطر

مخاطر عالية للغاية (أحمر)span>

في الشهر الماضي، كان MFR-BI يسخن لأكثر من 58% (+1 STD) من أيامه. ويشير هذا إلى وجود حاجة ملحة متزايدة لإنفاق المستثمرين (MFR-BI > 58%).

عالية الخطورة (برتقالي)

يقع MFR-BI بين المتوسط التاريخي والمتوسط الحد الأعلى الإحصائي (48% مخاطر منخفضة (أصفر)

انخفض MFR-BI إلى المتوسطات التاريخية أدناه مما يشير إلى أن المنافسة في سوق الرسوم آخذة في التراجع (42% < MFR-BI <48%).

مخاطر منخفضة جدًا (أخضر)

MFR -انخفض مؤشر BI إلى ما دون النطاق الإحصائي المنخفض البالغ 42% (-1 STD)، مما يشير إلى انخفاض الحاجة الملحة بين المستثمرين لتحريك رأس المال (MFR-BI < 42%).

زخم المضاربة

p> h3>

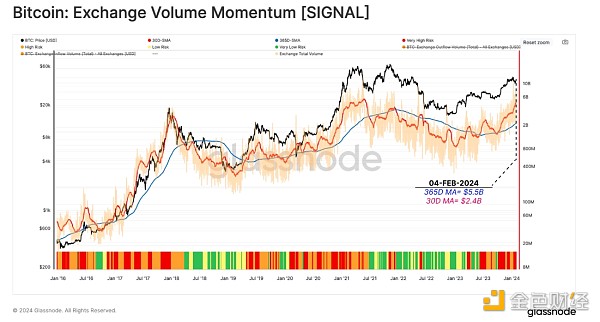

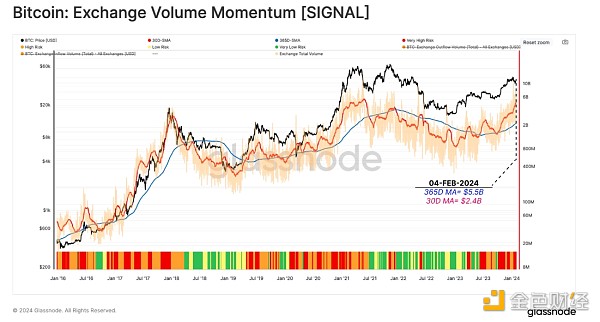

باعتباره العنصر الأخير في مجموعة تحليل مخاطر النشاط لدينا، فإننا نعيد النظر في مؤشر زخم حجم التداول، الذي يقارن متوسط الأحجام الشهرية والسنوية من/إلى جميع البورصات. يمكن أن تمثل هذه الأداة اهتمامًا بالمضاربة في السوق.

يقيس مؤشر المخاطر هذا حجم واتجاه التغيرات في المتوسط المتحرك الشهري الأسرع (30D-MA) مقارنة بالمتوسط المتحرك السنوي الأبطأ (365-MA).

إطار تحليل المخاطر

مخاطر عالية للغاية (أحمر)

عندما يكون المتوسط المتحرك الشهري أعلى من المتوسط المتحرك السنوي ويستمر في الارتفاع، يعتبر معامل المخاطرة مرتفعًا جدًا (MA-365D < MA-30D وMA-30D).

خطورة عالية (برتقالي)

الشهر الحالي عندما يكون متوسط سعر التداول أعلى من المتوسط السنوي ولكنه آخذ في الانخفاض، يتم وضع علامة على عامل الخطر على أنه مرتفع (MA-365 < MA-30D وMA-30D).

منخفضة المخاطر (أصفر)

متوسط يتم وضع علامة على عوامل الخطر على أنها منخفضة عندما تكون القيم أقل من المتوسط السنوي ولكنها تتزايد (MA-30D < MA-365D وMA-30D).

مخاطر منخفضة للغاية (أخضر)

الحالي شهر عندما يكون المتوسط أقل من المتوسط السنوي ولكنه آخذ في الانخفاض، يتم وضع علامة على عامل الخطر على أنه منخفض جدًا (MA-30D < MA-65D وMA-30D).

يتجه المتوسط الشهري لتدفقات الصرف إلى الارتفاع بقوة منذ أكتوبر/تشرين الأول، مما يعرض هذا المقياس لمخاطر عالية للغاية. يشير هذا إلى أن السوق حاليًا في حالة مضاربة نسبيًا.

قصيرة المدى و تحليل المخاطر طويلة المدى

يأخذ تحليل المخاطر أعلاه في الاعتبار منظورًا كليًا وشاملًا نسبيًا. في القسم التالي، نقوم بتقييم النمط بمزيد من التفصيل، مع الأخذ في الاعتبار سلوك مجموعات الحاملين على المدى القصير والطويل.

أرباح المستثمرين الجدد

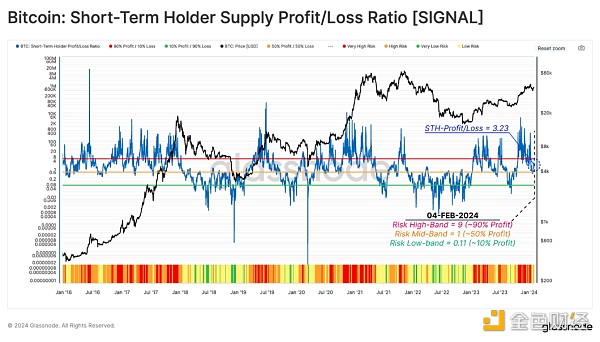

وخلصت مراجعة التقارير السابقة (WoC 38, 2023 وWoC 50, 2023) إلى أن ويميل حاملو الأسهم على المدى القصير إلى التأثير بشكل كبير في تشكيل تحركات الأسعار على المدى القريب (مثل القمم والقيعان المحلية).

لذلك نستخدم نهجًا سببيًا لاكتشاف فترات المخاطر العالية (أو المنخفضة). ويستند هذا إلى تقييم من خطوتين:

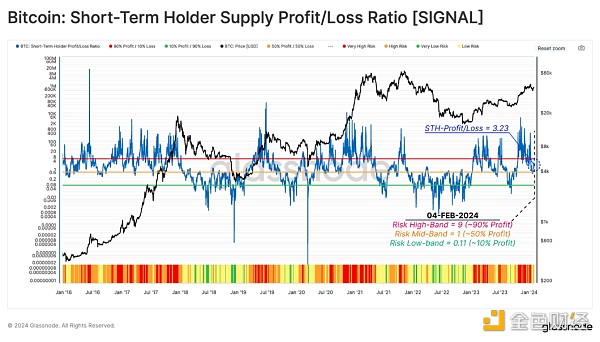

نبدأ بنسبة الربح إلى الخسارة (STH-SPLR) للعرض على المدى القصير، والتي تعكس التوازن بين الأرباح والخسائر في العرض الذي يحتفظ به المستثمرون الجدد. .

إطار تحليل المخاطر

مخاطر عالية للغاية (أحمر)

STH-SPLR أكبر من 9، مما يشير إلى أن 90% من الرموز المميزة الجديدة للمستثمرين تحقق أرباحًا، مما يخلق حافزًا قويًا للإنفاق (STH-SPLR > 9).

خطورة عالية (برتقالي)

STH - تتراوح قيمة SPLR بين 1 و9، مما يشير إلى أن 50% إلى 90% من الرموز المميزة للمستثمرين الجدد مربحة وأن مخاطر الدفع معتدلة (1 < STH-SPLR < 9).

منخفضة المخاطر (أصفر)

STH- يتراوح مؤشر SPLR بين 0.11 و1، مما يشير إلى أن 10% إلى 50% من إمدادات المستثمرين الجدد مربحة، مما يترك غالبية ممتلكاتهم تحت الماء (0.11 < STH-SPLR <1).

مخاطر منخفضة للغاية (أخضر)

STH -انخفض مؤشر SPLR إلى ما دون 0.11، مما يشير إلى أن أكثر من 90% من المعروض من المستثمرين الجدد في حالة خسارة، وهو وضع نموذجي في السوق الهابطة المتأخرة (STH-SPLR < 0.11).

مع وصول تكهنات صناديق الاستثمار المتداولة إلى ذروتها، أشار المؤشر مؤخرًا إلى منتصف أكتوبر 2023 إلى يناير 2024 وهو ذو مخاطر عالية للغاية الظروف موجودة بين منتصف الشهر. ويشير هذا إلى أن الغالبية العظمى من المستثمرين الجدد قد حققوا أرباحا، مما يزيد من احتمالية جني الأرباح. وقد هدأت الحالة منذ ذلك الحين إلى منطقة محايدة منخفضة المخاطر.

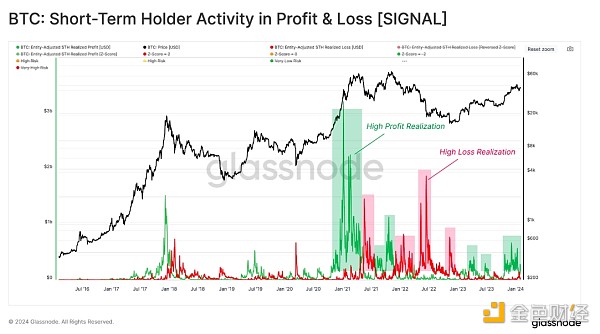

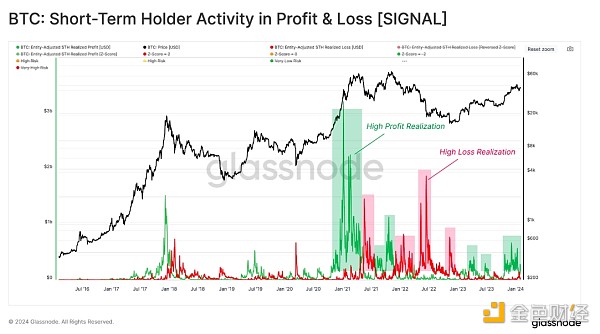

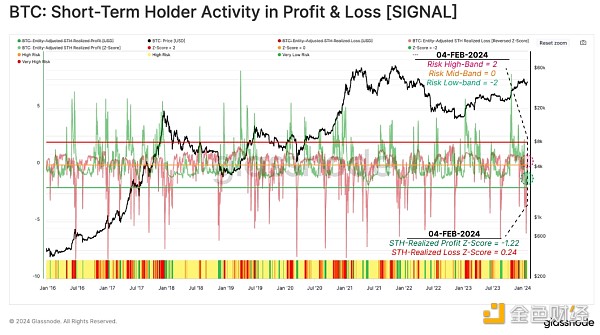

تأمين المكاسب قصيرة المدى

الخطوة التالية هي التركيز على العوائد الفعلية لهؤلاء حاملي الأسهم على المدى القصير، مقاسة بأرباحهم أو خسائرهم المحققة. يسلط الرسم البياني أدناه الضوء على مثال لنظام جني الأرباح (أو الخسارة) المرتفع منذ يناير 2016. وكما يظهر الرسم البياني، تميل فترات الإنفاق المرتفعة هذه إلى التزامن مع الارتفاعات والتصحيحات القوية.

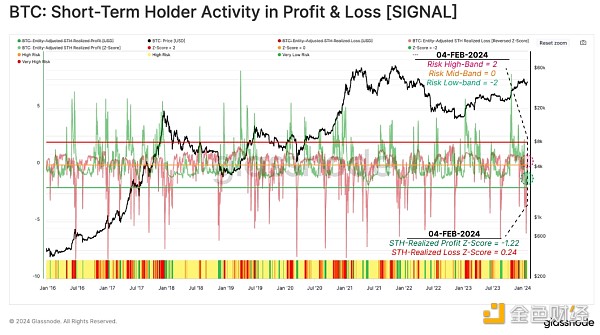

نستخدم 90 يومًا يتم تحويل هذه المؤشرات وتطبيعها بواسطة دالة Z-score، التي تعمل على تطبيع نشاط حاملي الأسهم على المدى القصير بالدولار الأمريكي. تساعد هذه التقنية على تحديد الوقت الذي يتجاوز فيه إنفاق حاملي الأسهم على المدى القصير الحدود الإحصائية القصوى، والتي يمكن أن تترجم إلى قمم وقيعان محلية محتملة تتشكل داخل السوق.

لاحظ أنه لتحسين تصور مقياس المخاطر هذا، قمنا بعكس درجة الخسارة المحققة (مضروبة في -1).

إطار تحليل المخاطر

مخاطر عالية للغاية (أحمر)span>

تعد النتيجة Z لأرباح STH أكثر من +2 انحرافًا معياريًا فوق المتوسط 90D، مما يشير إلى جني أرباح كبيرة (النتيجة Z للأرباح المحققة لشركة STH > 2).

عالية المخاطر (برتقالي)

الربح STH في Z-Score يقع بين متوسط 90D ومستوى الانحراف المعياري +2، مما يشير إلى جني أرباح معتدل (1 < STH الأرباح المحققة Z-Score < 2).

مخاطر منخفضة (أصفر)

الربح Z يشير انخفاض STH في النتيجة أقل من متوسط 90D إلى انخفاض كبير في جني الأرباح، وغالبًا ما يكون مصحوبًا بزيادة في الخسائر المحققة. (STH-الربح المحقق Z-Score < 1)

مخاطر منخفضة للغاية (أخضر)

على غرار المخاطر المنخفضة، انخفض STH في درجة Profit Z إلى أقل من متوسط 90D، بينما في الوقت نفسه زادت الخسائر المحققة إلى +2 انحرافات معيارية فوق المتوسط 90D (STH Realized Profit Z النتيجة < 1 وخسارة تحقيق STH، Z-score > 2، لاحظ الجانب البصري العكسي).

وفقًا لهذا المقياس، أدى تعديل السعر الأخير إلى 38000 دولار بعد إطلاق مؤسسة التدريب الأوروبية (ETF) إلى انخفاض كبير في مخاطر السوق. تبلغ درجة Z-Score للربح المحقق STH حاليًا -1.22، في حين أن Z-Score للربح المحقق STH هي -0.24. وهذا يضع هيكل السوق الحالي في نظام منخفض المخاطر.

المحاربون القدامى يحققون الأرباح < /h3>

لقد قدمنا إطارًا مشابهًا لتقييم مخاطر حاملي الأسهم على المدى القصير الموصوف أعلاه، لكنه ركز على حاملي الأسهم على المدى الطويل (LTH) في تقرير سابق (WoC-22-2023). والهدف هو تقييم متى تصل الأرباح غير المحققة التي يحتفظ بها حاملو السندات على المدى الطويل إلى مستويات متطرفة إحصائيا، ثم تتبع ما إذا كانت هذه المجموعة تزيد الإنفاق وفقا لذلك.

يقيس المقياس الأول جزء الربح غير المحقق من LTH باستخدام نسبة MVRV للحامل على المدى الطويل. يقيس هذا الفرق بين سعر السوق ومتوسط قاعدة تكلفة LTH.

إطار تحليل المخاطر

مخاطر عالية للغاية (أحمر)span>

LTH-MVRV أكبر من 3.5، مما يشير إلى أن متوسط الربح غير المحقق لـ LTH هو 250%. يتم الوصول إلى هذا النطاق عادةً عندما يتتبع السوق سعر ATH السابق (LTH-MVRV > 3.5).

عالية الخطورة (برتقالي)

يتراوح LTH-MVRV بين 1.5 و3.5 إنتر -تجارة. يحدث هذا الموقف عادةً في المراحل المبكرة من الأسواق الهابطة والصاعدة (1.5 < LTH-MVRV <3.5).

منخفضة المخاطر (أصفر)

LTH- يتم تداول MVRV بين 1.0 و1.5، مما يشير إلى أن LTH مربح بشكل هامشي فقط في المتوسط، وهو نموذجي للأسواق الهابطة المتأخرة والأسواق الصاعدة المبكرة (1 < LTH-MVRV <1.5).

مخاطر منخفضة جدًا (أخضر)

LTH -يتم تداول MVRV أقل من 1.0 حيث تنخفض الأسعار الفورية عن متوسط أساس تكلفة LTH. وهذا غالبًا ما يسلط الضوء على حالة من إرهاق البائع واستسلام المستثمر (LTH-MVRV <1).

ارتفع المؤشر إلى 2.06، ليدخل منطقة عالية المخاطر بعد انتعاش صعب عقب انهيار FTX. كما ذكرنا سابقًا، تظهر هذه المستويات عادةً في المراحل الأولى من السوق الصاعدة حيث يتعافى المستثمرون على المدى الطويل إلى مستويات ربحية ذات معنى نسبيًا.

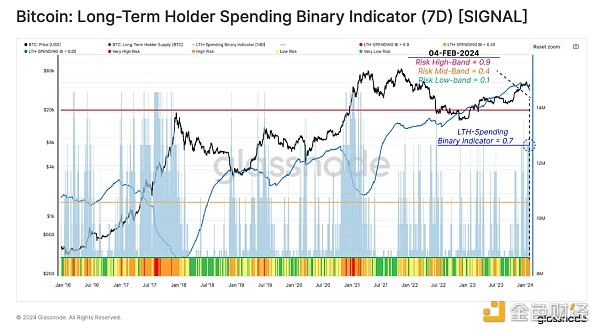

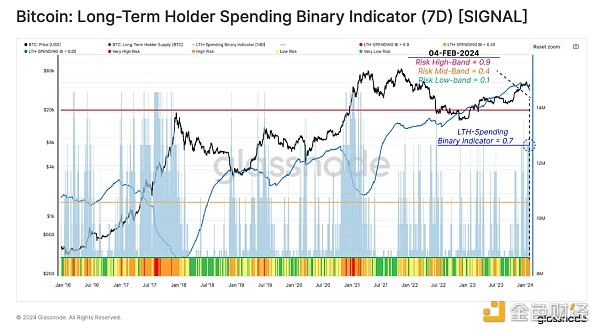

الحاملون على المدى الطويل الإنفاق

في الخطوة الأخيرة من دراسة تحليل المخاطر هذه، قمنا بإنشاء مؤشر ثنائي لتقييم متى يستمر إنفاق LTH في النمو. يتتبع المؤشر الثنائي الذي يرسله الحاملون على المدى الطويل (LTH-SBI) الفترة التي يكون فيها إنفاق LTH كافيًا لتقليل إجمالي عرض LTH لمدة 7 أيام.

عندما ينخفض عرض LTH، فهذا يشير إلى أن العرض الخامل لفترة طويلة يعود إلى تداول السائل لتعويض الطلب الجديد.

إطار تحليل المخاطر

مخاطر عالية للغاية (أحمر)

وصل مؤشر LTH-SBI إلى ما فوق 0.85، مما يشير إلى أن LTH زادت إنفاقها في 6 من الأيام السبعة الماضية. ويرتبط هذا النمط باغتنام المحاربين القدامى الفرص لجني الأرباح بأسعار مرتفعة (LTH-SBI > 0.85).

خطورة عالية (برتقالي)

LTH - يتم تداول SBI بين 0.50 و0.85، مما يشير إلى زيادة طفيفة في إنفاق LTH على الأقل 3.5 من الأيام السبعة الماضية (0.50 < LTH-SBI < 0.85).

منخفضة المخاطر (أصفر)

LTH- يتم تداول SBI بين 0.14 و0.50، مما يشير إلى الدرجة الصغيرة نسبيًا من إنفاق LTH التي حدثت الأسبوع الماضي (0.14 < LTH-SBI < 0.50).

مخاطر منخفضة جدًا (أخضر)

LTH -انخفض مؤشر SBI إلى أقل من 0.14، مما يشير إلى أن إنفاق LTH كان في حده الأدنى وانخفض إجمالي العرض بمقدار يوم واحد أو أقل في الأسبوع الماضي (LTH-SBI < 0.14).

انتعشت توقعات صناديق الاستثمار المتداولة إلى 48,400 دولار، مما دفع مقياس المخاطرة هذا من منطقة منخفضة المخاطر إلى منطقة عالية المخاطر. القيمة الحالية هي 0.7، مما يشير إلى زيادة في مدفوعات LTH مع إعادة التوازن للمستثمرين وصناديق الاستثمار المتداولة (أي من GBTC) ونقل ملكية الرمز المميز.

الاستنتاج

في هذه المقالة، نقوم بتطوير إجراء لتقييم المخاطر الهبوطية في سوق البيتكوين. تأخذ عوامل الخطر هذه بعين الاعتبار مجموعة واسعة من البيانات وفئات سلوك المستثمرين وتساعد في إنشاء إطار عمل للمحللين والمستثمرين.

على الرغم من أنه يمكن استخدام كل مؤشر بمفرده، إلا أنه غالبًا ما يوفر صورة أكثر اكتمالاً لظروف السوق. تلخص الصورة أدناه هذه الأمور في عرض خريطة حرارية لمؤشرات المخاطر المختلفة على مدى السنوات الخمس الماضية. من هذا، يمكننا مقارنة المؤشر مع القمم والقيعان الجديرة بالملاحظة، ويمكننا أن نرى التقاءات كبيرة.

يُقصد من هذه المستويات والانتقالات أن تكون بمثابة إرشادات أولية ويجب تكرارها من قبل المحللين والممارسين لتحسين نقاط الاهتمام المحددة.

JinseFinance

JinseFinance