作者:Jack Inabinet,Bankless;编译:陶朱,金色财经

每次加密货币牛市周期都带来了指数级增长,无论是在价值创造方面,还是在越来越多的人相信自己是金融/技术革命的一部分方面。

加密货币发现自己与人工智能直接竞争,以实现本周期的相同牛市标志,但根本无法跟上步伐,尽管以美元计价的加密货币价格看似很高,但行业情绪仍然低迷。

不幸的是,虽然人工智能几乎凭一己之力将股指推向历史新高,但令人不安的警告继续表明市场陷入了前所未有的泡沫,最近的迹象支持了泡沫已经开始破裂的观点。

加密货币的叙事放缓

加密资产之所以值得持有,很大程度上是因为其过去的表现。

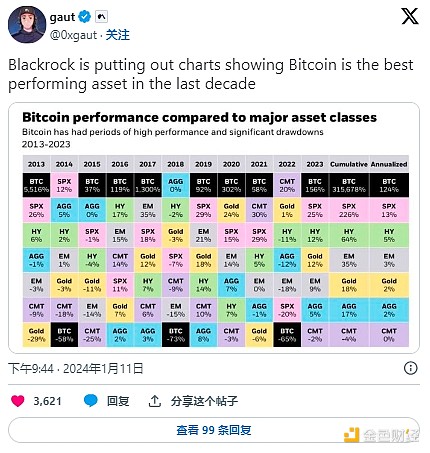

今年 1 月,为了向潜在买家推广其 IBIT 现货 BTC ETF,贝莱德宣称 BTC 是过去十年中无可争议的表现最佳的资产,年化回报率是股票市场指数的 10 倍,自 2013 年以来持有 BTC 的投资者获得了惊人的 315,678% 的收益!

仅 2017 年的前 6 个月,以太坊就飙升了 5,000% 以上,到 2018 年 1 月,这一数字已达到 17,500%,随后 ICO 市场跌至谷底,加密行业在接下来的两年里从主流市场中消失。

2020 年,旨在对抗 COVID 收缩的货币刺激措施中,相当一部分被投入到加密资产中,导致估值膨胀。与此同时,随着经济重新开放,2021 年不出所料地出现了通货膨胀,这增加了去中心化加密货币作为避免法定货币贬值工具的吸引力。

尽管加密资产在本周期再次以百分比形式超越了许多另类投资类别,但该行业发现自己在一个声称可以彻底改变人类的新投资类别面前处于次要地位:人工智能。

尽管大盘标准普尔 500 指数 (SPX) 和科技股为主的纳斯达克 100 指数 (NDQ) 几乎势不可挡地创下历史新高,但比特币在四个多月前的 3 月 13 日就已见顶。自那以后,加密货币市场一直未能提供优于股票的回报;即使是被认为是 2024 年主要指数落后者的小型股 (RTY) 和等权重标准普尔 500 指数 (RSP),也一直跑赢 BTC!

在过去的周期中,主流投资者蜂拥而至加密资产,将其视为获得更高回报的堡垒,但在 2024 年,尽管价格继续大幅波动或波动性较高,但该行业仍未能兑现这些承诺。

问题就在这里:波动性增加意味着潜在投资风险更高,投资者期望获得更高的回报作为对这种边际风险的补偿。虽然 BTC 和 Nvidia 经历了类似的波动,但前者今年的表现落后了 100%。

尽管加密货币在过去的周期中处于萌芽状态,尽管未能实现有意义的采用,但仍实现了令人难以置信的收益,但该行业似乎已达到临界规模,必须催化现实世界的使用才能爆发式增长。

比特币支持者长期以来一直称赞其作为价值存储的主要用例,然而由于担心今年 4 月中东冲突升级,BTC 暴跌 15%,因为链上投资者拒绝互联网货币,转而选择“有形”代币化黄金,溢价高达 40%!

BTC 并非具有取代黄金潜力的价值存储手段,而是一种“凡勃伦商品”,即价格上涨时需求也会增加的商品。

绘制 BTC/SPX 与 BTC 的相对估值图,可以发现自 BTC 诞生以来一直存在的极强正相关性(即它们基本上是同一张图),这表明买家只在相对强势时期才想要 BTC,因为他们相信自己可以以更高的价格卖给别人。

由于 BTC 目前的表现不及具有同等风险水平的 AI 股票,持有者获利的可能性越来越受到质疑。

前路艰难

像以太坊和 Solana 这样实际可用的区块链旨在培育下一代链上金融生态系统。

但在我看来,智能合约平台在这个周期中并没有实现同样的飞跃,面向消费者的高知名度创新都集中在庞氏经济学积分系统机制和通过提取名人骗局煽动模因币狂热的工具上。 一切都感觉不一样。

与传统金融系统相比,区块链具有不可否认的优势,例如更高的交易速度和创新的可组合性,但使用加密货币进行代币化和支付未能在黑市环境之外获得采用,即在阿根廷等司法管辖区用于稳定币支付,在那里许多形式的美元交易被禁止。

尽管像贝莱德和富兰克林邓普顿这样信誉良好的资产管理公司提供代币化的美国国债产品,但与准备代币化的数百万亿美元的全球财富相比,现实世界的资产部门仍然是一个小体量。就在上周,领先的跨国投资银行高盛宣布了其在 2024 年深入研究代币化的意图;这一声明附带了一个关键警告,即高盛将仅在私有区块链上运行。

加密货币应该因努力保持匿名性和隐私性而受到赞扬,但这种模式对于绝大多数金融系统参与者来说是行不通的,并且与民族国家希望了解这些系统以防止犯罪的愿望明显相冲突。

区块链的优点显而易见,但这并不意味着无需许可的区块链会战胜渴望效仿其优势的“传统”金融体系。

尽管敌对监管阻碍了加密货币的发展,这一点不容忽视,而且全球领导人开始采取更多支持数字资产的立场,尤其是在美国,唯一比人工智能股票涨幅更快的就是表面上支持加密货币的唐纳德·特朗普的民意调查数据,但令人担忧的是,大多数加密货币用例未能获得自由市场的采用。

由于加密资产现在在风险调整后是一项经验上较差的投资,而且该行业未能为可能真正激发采用的现有用例获得有意义的吸引力,因此看到该行业的长期价值主张越来越受到质疑也就不足为奇了。

未来经济动荡

如果加密货币无法满足我们人类快速致富的内在欲望,至少我们总是可以依靠人工智能股票!对吧?

人工智能已经取代加密货币,成为投资者投资组合中必须拥有的一种资产类别,无论您是否知道,由于市值加权股票指数的突出地位,您对该行业的敞口可能非常大,这些指数以编程方式将更多的敞口分配给表现最佳的成分股。

7 月 5 日,标准普尔 500 指数成分股在连续 21 天内表现不佳的股票比例创下历史新高,此前数周,科技含量高的人工智能领头羊表现优异。这揭示了市场目前存在的巨大扭曲。

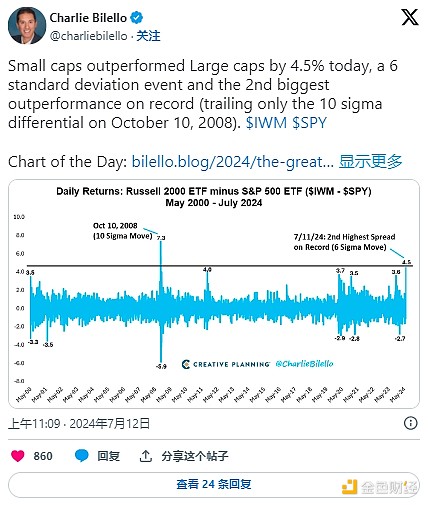

7 月 11 日上周四,命运发生了逆转,模式似乎发生了转变,投资者找到了一位新的领导者,积极地从大型科技股转向之前表现不佳的小型股。

尽管人工智能股票已经创造了巨大的收入并显示出很高的增长潜力,但人工智能应用的寒武纪大爆发将需要以前所未有的速度无限期地持续下去,以证明这些估值的合理性,最终,购买数千亿美元硬件推动这一泡沫的公司实际上需要盈利。

虽然毫无疑问人工智能是有价值的,并且可以随着时间的推移彻底改变生产力,但迫在眉睫的担忧仍然存在,即投资者已经将相关股票不可持续的增长水平计入了价格,而这些增长水平要到未来几十年才能达到稳定状态,就像他们在互联网泡沫期间所做的那样。

为了凸显当前股市泡沫的荒谬性,巴菲特指标——传奇投资者沃伦·巴菲特青睐的价值指标,将美国股市市值与 GDP 进行比较——最近达到了 195% 的现代高点。

假设三大股票(苹果、微软和英伟达)的市值增长 15%,且 GDP 增长率高于 3%,那么仅这些股票的价值在 10 年内就将相当于美国 GDP 的 107%,几乎没有空间投资其他资产。

一旦人工智能供应冲击消退,客户开始意识到他们高估了对人工智能服务的需求,高企的科技估值将跌至何种程度仍是一个悬而未决的问题,但考虑到上周人工智能相关股票的历史性轮换,该行业的辉煌时代可能最终会结束。

资产估值过高有助于增加感知财富,使个人可以更自由地消费,但股市回撤可能会使本已陷入困境的全球经济崩溃。

以 CPI 衡量的美国消费者通胀率在 6 月份环比下滑至“通货紧缩”区间,这是该指数自 2020 年 5 月 COVID 高峰以来首次出现负增长,与此同时,PPI 在同一时期加速上涨,这一趋势表明生产商正在大幅降价以吸引陷入困境的消费者,这可能会对盈利能力造成压力。

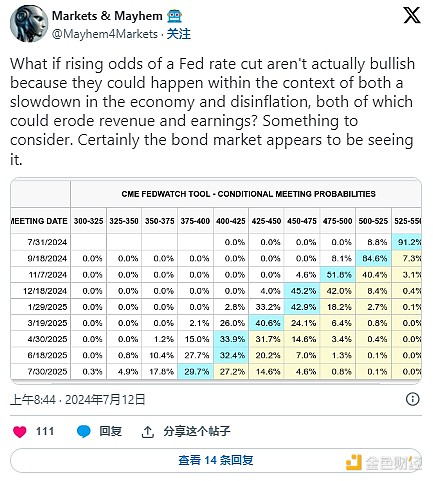

尽管对于许多市场参与者来说,最大的风险是美联储是否会将基准政策利率无意义地调整百分之几,但随着收益开始呈现越来越负面的趋势,不难预见到定价完美的股票市场将出现根本性的下行趋势。

全职就业率逐年下降,失业率上升引发了“萨姆规则”,这是一个滞后指标,自 1950 年以来,它准确预测了每一次经济衰退,只有一次误报。

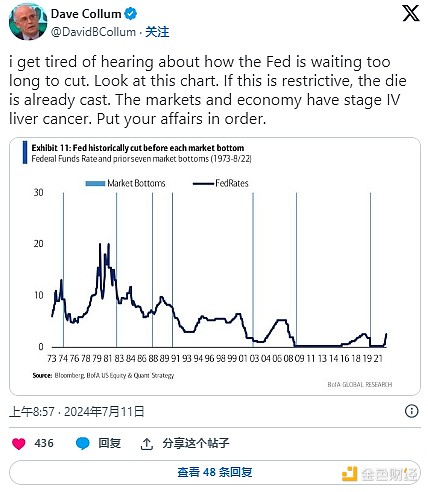

虽然控制货币价格本身的能力肯定是强大的,但目前尚不清楚央行通过人为操纵利率能对经济施加多大影响,利率在很大程度上取决于未来增长和通胀预期,因为它们的回报是“无风险的”。

降息可能迫在眉睫,但这一所谓的灵丹妙药似乎不太可能像过去周期中失败的那样,足以推动全球经济和市场持续复苏,而这些经济和市场正趋于萎缩。

JinseFinance

JinseFinance

JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance NFT Now

NFT Now