作者:ABCDE 来源:medium 翻译:善欧巴,金色财经

DLC.Link利用了由闪电网络的联合创始人在MIT发明的Discreet LogContracts技术,以在以太坊上提供无需信任的与DeFi互通的桥梁,解锁了众多比特币生态的应用场景。

一. BTC生态的最佳打开方式

今年随着Ordinal的火爆,BTC生态随之崛起,既有铭文,BRC20所代表的链上数据流派,也有闪电网络,Stacks等代表的链下数据流派。不少团队开始探索如何把Defi,NFT等基础设施在BTC上复现。然而我们认为,因为缺乏智能合约的支持,BTC天然不适合在链上做复杂应用,其中短期最强叙事依旧是作为投资品的“数字黄金”。同时,比特币的POW网络具有更高的安全性和持久性,使其成为一种有价值的资产类别,我们相信它将继续保持增长。

因此关于BTC+Defi,最好的路径有两条:

找到一个相对安全和效率兼顾的方式,把BTC带入有智能合约的公链(比如以太坊),直接利用其已经完善的Defi基础设施;

通过链下客户端验证与链上UTXO安全挂钩的方式,发行链下资产,比如RGB与Taro。

我们投资的DLC.Link属于上述第一条路径

二. 天下苦WBTC久矣

FTX去年底的暴雷对与整个区块链行业造成了重重一击,这种打击不单单体现在资金与信心上,且对部分业内关键性基础设施有着直接的关联,比如Ren Protocol就因为受到 Alameda“拖累”,缺乏运营资金,直接关停了Ren1.0网络,原本计划的2.0进入了“无限期等待”

renBTC曾经是链上最常用的封装BTC之一,仅排在WBTC之后,而Ren与Multichain(发行了multiBTC)的先后关停,市场再度陷入了中心化WBTC一家独大的局面,去中心化封装BTC只有Threshhold,Badger等苦苦支撑,且市场份额与当年renBTC差距甚远。封装BTC再次陷入一个当年17–18年Dex的尴尬 — 明明是鼓吹去中心化的区块链,交易却99%发生在Cex上。20年Defi Summer Uni与Curve的崛起消除了这个问题,然而Defi里重要的一环,封装BTC却依旧停留在中心化WBTC霸占市场的局面,天下“苦”WBTC久矣。

三. 新的技术 — Discreet Log Contracts

Taproot升级给BTC带来了诸多新的技术扩展可能性,上述提到的Brc20,Inscription,RGB等都是又了Taproot技术做基础才能实现的东西,然而还有一个新的技术没有得到太多关注,却有着非常大的应用潜力,那就是DLC — Discreet Log Contracts。

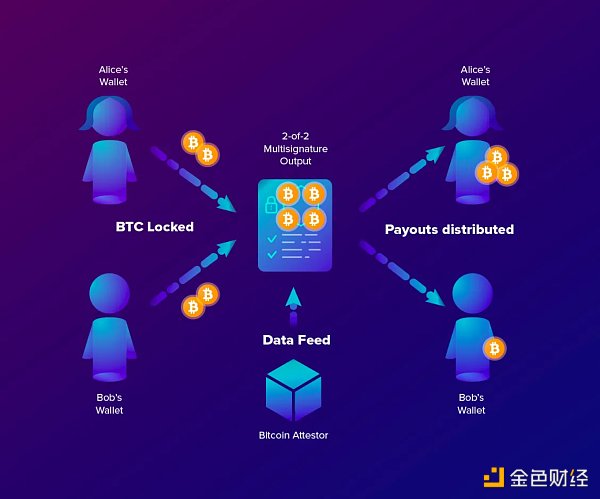

简单来说,你可以把DLC看成一个类似多签的机制。通过配合Taproot升级支持的Point Time Locked Contracts (哈希时间锁HTLC的升级版) 与Schnorr签名技术,DLC可以看做一种低层次的原语,最初目的是帮助在比特币上实现智能合约,然而,它也许更适合被视为比特币上的if-then语句(比特币本身并不是图灵完备的),其中的条件由另一条链上的智能合约的链外数据决定。这解锁了点对点借贷,衍生品合约、体育博彩、预测市场和保险等各种应用。

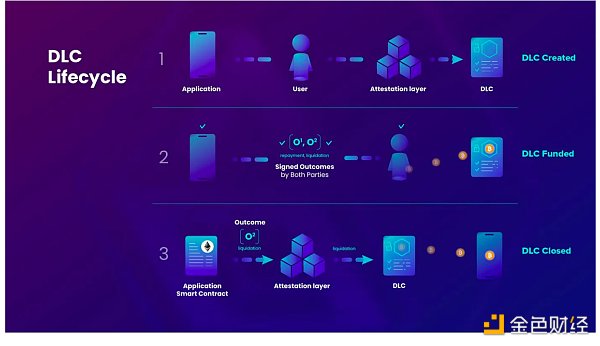

你也许会疑惑,这跟ETH生态常见的2/3多签有什么区别?最重要的区别便是 — Bitcoin Attestor,也就是预言机这个角色,不知道使用自己数据的具体合约,所以也就无法决定具体的合约的结果,从根本上杜绝了一方与预言机串谋的可能性,提供了几乎等同于BTC自身的安全性。此外,DLC.link 的开创性创新在于将最初 DLC白皮书中提到的 “oracle “进一步拆分为三个部分:oracle层(如Chainlink或Pyth),在区块链上运行的智能合约(如在以太坊上运行的 Defi合约),以及 DLC.link 提供的名为 “Attestor “的组件,它可以从智能合约中获取数据,并将其转化为结算 DLC 的指令。

要知道renBTC当时作为去中心化封装BTC的龙头,主要是依靠Ren网络的MPC节点生成。换句话说,renBTC或者说绝大多数的封装型BTC,其安全性与BTC原链没有任何关系。renBTC的安全与Ren网络挂钩,WBTC更是依赖中心化机构背书,这也是为什么封装BTC一直不愠不火的原因,试想如果你是你有手里有100个BTC的大户,你会放心的为了5,6个点的收益,把手里的BTC都发送到一个不属于你的地址,然后选择“相信”那个地址背后的机构,或是网络么?

Not your keys, not your coins — 绝大多数Bitcoin Holder的“执念”。

而DLC这种类多签+预言机的方式,无论是理性技术层面,还是感性认知层面,都更能取得Bitcoin Holder的好感。

四. DLC.Link解锁的应用场景

整体上,DLC.Link的路线会分为三个大的Milestone,每一步都会在上一步经过市场验证之后,继续向前推进。稳扎稳打,避免急功近利带来的各种安全或是其他方面的隐患。

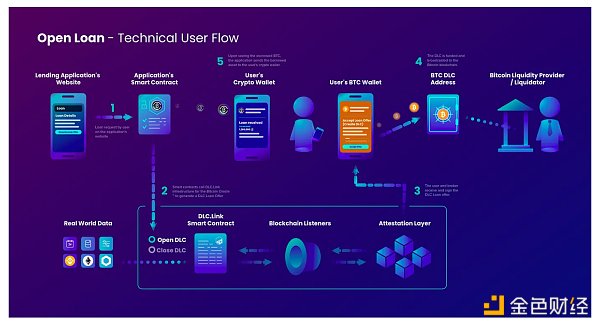

第一步可被视为使用 BTC 铸造稳定币的 “半去中心化 ”的方法。在这种情况下,DLC双方的交易对手都是知名的CeFi机构或Defi 组织(以MakerDAO 为例)和比特币大户持币者。Maker和BTC Holder通过 DLC 签订合同,设定清算标准等参数。BTC在签署后被锁定,Maker在ETH端向持币者铸造DAI。当持币者在指定参数内烧掉 DAI 时,比特币自动解锁并返回持币者的地址。清算时,比特币自动解锁并返回Maker的比特币地址。

DLC.Link前段时间刚刚取得了一个技术上的突破,使得DLC.Link官方可以以管理员的身份作为BTC Holder的Counterpart(对手盘)去sign DLC contract,但清算发生时BTC直接流向清算方(比如Maker)的BTC地址。这样既简化了机构参与整个借贷的过程,又保证了BTC只会流向Holder自己或是贷款机构方,资金在任何情况下都完全不与DLC.Link官方做接触

这一步主要是BTC大户与Cefi机构的参与,属于一种去中心化借贷+中心化清算的风格

第一步里的POC扮演的更多是一个用与还款或是中心化清算的“凭证”,这个凭证不可转移。

第二步将会进一步拓展DLC的使用场景,把第一步里的POC变成类似WBTC这种更加通用的,可转移的Erc20

在这种模式下,DLC官方充当了所有前来“存币”的Bitcoin Holder的“对手盘”,同时也是dlcBTC的发行方。与renBTC类似,dlcBTC并不怎么担心脱铆问题,因为一旦发生,购买低价的dlcBTC赎回原价的BTC就变成了一个套利行为。不同的在于,与renBTC任意人可以任意赎回的方式相比,dlcBTC只能由当初存币进来的这些bitcoin Holder去赎回成原链BTC。团队后期有打算设计加入Merchant这个角色(由合作的多家信誉机构与做市商担任),通过只允许 “合格零售商 “和大型机构铸造和烧毁dlcBTC来拓展dlcBTC的“可赎回性”

届时dlcBTC可以像WBTC一样直接参与像是Uniswap,AAVE,Curve等Defi生态,同时依旧保持着近似BTC原链的安全性,这是市面上任何其他解决方案都无法提供的

第三步会是第二步的延伸与进一步去中心化

在延伸层面,当ERC20版本的dlcBTC得到验证后,dlcBTC会继续往Cosmos,Solana,Move等生态拓展,目前已有一些生态前来咨询合作事宜

在去中心化层面,第二步的dlcBTC使用的是偏中心化的Attestor,第三步将会把Attestor完全去中心化。当然,这并不意味这第二步里用户的资金会有风险,与Layer2 Sequencer所面临的的情景类似,中心化更多是为了冷启动时的安全与效率,中心化Sequencer与Attestor的作恶能力都十分有限(主要体现在可以“拒绝”合法交易),且完全没有动机这样做,但长远来看,去中心化依旧是个符合Web3内核与精神的方式

除了上述三步的“主线任务”之外,由于近期Brc20的火爆,基于Ordinal原生的借贷需求,以及目前许多团队正在探索的“BTC Layer2”,DLC.Link也都可以在其中扮演BTC Layer1 点对点借贷+将BRC20带入”BTC Layer2"跨链桥的关键基础设施

DLC.Link已经取得了ChainLink与Stacks的Grant,且正与多家Cefi机构与多条智能合约共链积极讨论如何将原生BTC带入其业务/生态圈。DLC.Link是我们目前市面上看到的,可以把BTC带入其他公链生态圈的技术最优解。我们有理由相信,在下一轮牛市,DLC.Link会成为BTC生态重要的基础设置之一,更多的BTC会通过DLC.Link进入各个生态,为Holder创造更高的价值,解锁更多的可能性。

Davin

Davin

Davin

Davin Hui Xin

Hui Xin Jasper

Jasper Jixu

Jixu Jasper

Jasper Jixu

Jixu Jixu

Jixu Catherine

Catherine Jasper

Jasper Jasper

Jasper