著者:ASXN Digital Asset Research、翻訳:Golden Finance xiaozou

イーサ・スポットETFは7月23日に稼働する予定です。ETH ETFには、BTC ETFでは見えない多くの側面があり、市場では見過ごされがちです。

ETHE 流出予測

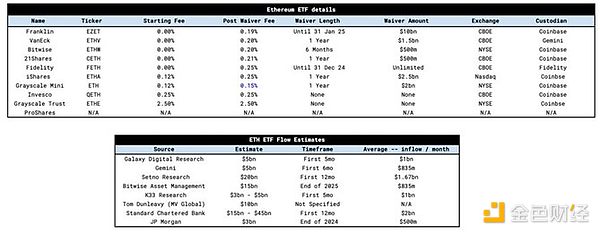

ETH ETFはBTC ETFと似たような手数料体系です。ほとんどのETFプロバイダーは、運用資産の規模をよりよく構築するために、特定の期間、手数料を徴収しません。BTC ETFと同じように、GrayscaleはETHEレートを2.5%と、他のプロバイダーより一桁高い水準に維持している。ここでの大きな違いは、Grayscale Mini ETH ETFが導入されたことで、以前はBTC ETFでの使用が申請されていたが、承認されなかった。

ミニETH商品はGrayscaleの新しいETF商品で、当初開示された手数料は0.25%で、他のETFプロバイダーと同様です。Grayscaleの考えは、あまりアクティブでないETHE保有者から2.5%を徴収する一方で、よりアクティブで手数料に敏感なETHE保有者を新商品に引きつけることです。他のプロバイダーがグレイスケールに比べ て手数料を25bps引き下げた後、グレイスケールはミニトラストの 手数料を15bpsに引き下げ、最も競争力のある商品とした。最も重要なことは、ETHEのAUM(運用資産額)の10%をミニ信託にシフトし、この新しいETFをETHE保有者に提示したことである。このシフトは同じベーシス・スプレッドに基づいて行われるため、課税対象にはならない。

それに対応する効果として、ETHEはGBTCと比較して、保有者がこのミニ信託に移行する際に流出がより緩やかになる。

ETH ETFの資金流入予測

ETFの資金流入に関する評価には多くのものがあり、以下にその一部を紹介します。これらのバリュエーションを正規化すると、平均バリュエーションは10億ドル/月となります。スタンダード・チャータード銀行は20億ドル/月と最も高い評価額を示していますが、JPモルガンは5億ドル/月と低い評価額を示しています。

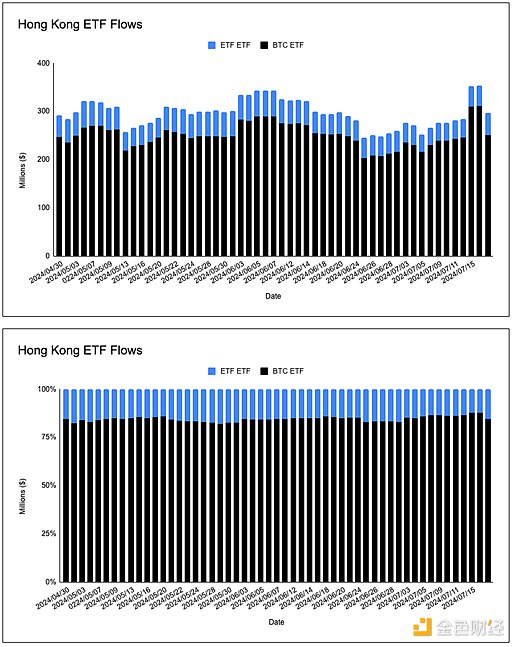

幸いなことに、香港と欧州のETP(上場商品)、およびETHEのディスカウント・クローズの助けを借りて、フローを推定することができる。

(1)BTCとETHのETPの相対的なAUMは、BTC対ETHのそれよりも高く、相対的な時価総額は75:25、AUMは85:15です。

(2)これらのETPでは、BTC対ETHの比率はかなり一定しています。BTCの時価総額とETHの時価総額の比率と一致している。

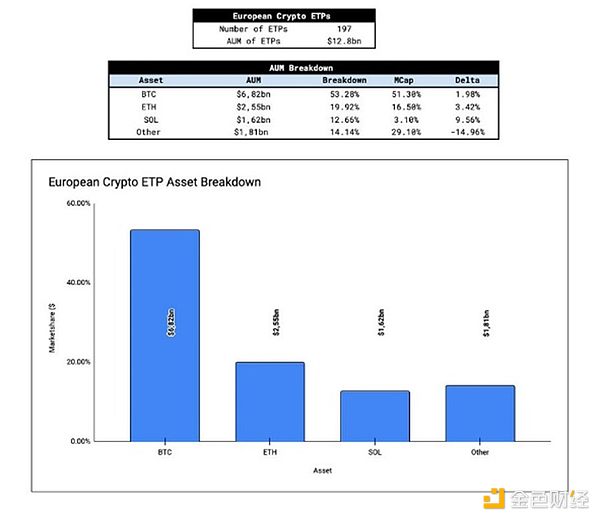

欧州では、197の暗号通貨ETP、累積AUM120億ドルという、はるかに大きなサンプル数を調査しています。データを分析した結果、欧州のETPの運用資産規模の内訳は、ビットコインとイーサの時価総額とほぼ一致していることがわかりました。Solanaは、「その他の暗号ETP」(BTC、ETH、SOL以外のもの)を犠牲にして、時価総額に対して過剰に配分されている。Solanaはさておき、BTCとETHの資産運用規模の内訳は、世界的に時価総額加重バスケットをほぼ反映しているというパターンが現れ始めている。

GBTCの流出が「ニュースを売る」というシナリオの起源であることを考慮すると、ETHEの流出の可能性を考慮することは重要です。ETHE流出の可能性と価格への影響をモデル化するには、ETHEの供給比率を見る必要があります。

Grayscaleのミニシード資本(ETHE AUMの10%)を調整すると、ETHEで利用可能な総供給の関数としてのETH供給の割合は、ローンチ時のGBTCと同様です。GBTCの流出について、ローテーションとエグジットの比率がどうなっているかは明らかではありませんが、ローテーションのフローがエグジットのフローに同様に比例していると仮定すると、ETHEの流出はGBTCの流出と同様の影響を価格に与えることになります。

多くの人が見落としているもう一つの重要な情報は、ETHEのNAV(純資産価値)のプレミアム/ディスカウントである。5月24日以降、ETHEは額面の2%幅で取引されていますが、GBTCは1月22日(GBTCがETFに切り替わってからわずか11日後)に初めてNAVの2%幅で取引されました。Spot Bitcoin ETFの承認とGBTCへの影響は徐々に市場に反映されつつあり、一方、基準価額取引のETHEディスカウントはGBTCの既存のシナリオにより反映されている。

ETHのETFが始動すると、ETHE保有者は2カ月間、パーに近い価格帯で退出することができます。これは、ETHEの流出、特に出口フローを止めるのに役立つ重要な変数です。

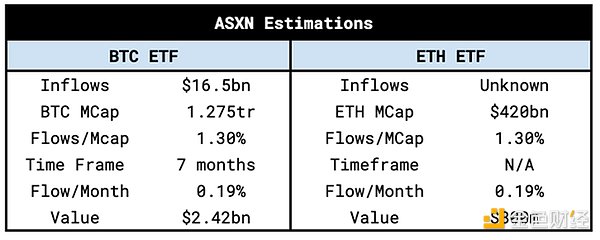

ASXN の内部予想は、8億ドルから12億ドル/月です。これは、毎月のビットコイン流入額の時価総額加重平均をとり、ETHの時価総額を乗じて計算されます。

私たちの予測は、時価総額加重バスケットが支配的な戦略であることを示唆する世界の暗号通貨ETPデータによって裏付けられています(同様の戦略を用いたBTC ETFからの回転フローが見られるかもしれません)。さらに、ETHEがローンチ前にパーで取引され、ミニトラストがローンチされるというユニークなダイナミクスを考慮すると、ETH価格の上方サプライズを受け入れる。

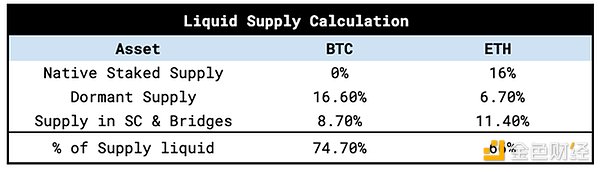

ETFの資金流入の予測は、それぞれの時価総額に比例しているため、価格への影響は同じようなものになるはずです。しかし、流動性が高く売却可能な資産の割合を測定することも重要です。「流動性比率」が小さいほど、価格は資金流入に反応しやすくなると仮定します。

ETHの流動的な供給に影響を与える2つの特別な要因があります。すなわち、ネイティブの誓約とスマートコントラクトでの供給です。その結果、ETHはBTCよりも流動性が低く、売却可能な割合も低いため、ETFの流入に対してより敏感になります。しかし、2つの資産間の流動性の差は、一部の人が考えているほど大きくないことは注目に値します(ETHの累積+-2%の注文深度はBTCの80%です)。

流動性供給の近似値:

Ethereum Transitive

ETFを見る上で、イーサの推移的性質を理解することは重要です。仕組みはBTCと似ていますが、イーサの破壊メカニズムとその上に構築されたDeFiエコシステムによって、フィードバックループはより強力になっています。

反射的ループは次のようになります:

ETHがETH ETFに流入する→ETH価格が上昇する→ETHへの関心が高まる→DeFi / チェーンの利用率が上昇する→DeFiメトリクスのファンダメンタルズが改善する→EIP-1559の破壊が増加する→ETH供給が減少する→ETH価格が上昇する→ETH ETFにより多くのETHが流入する→ETHへの関心が高まる→....ETHへの関心が高まる → ...

BTCのETFに欠けているものの1つは、エコシステムにおける「富の効果」の欠如です。新興のビットコインエコシステムでは、収益が基礎となるプロジェクトやプロトコルに再投資されることはあまり見られません。完全なエコシステムを持つ「分散型アプリショップ」としてのイーサは、原資産の継続的な流入から恩恵を受けるでしょう。

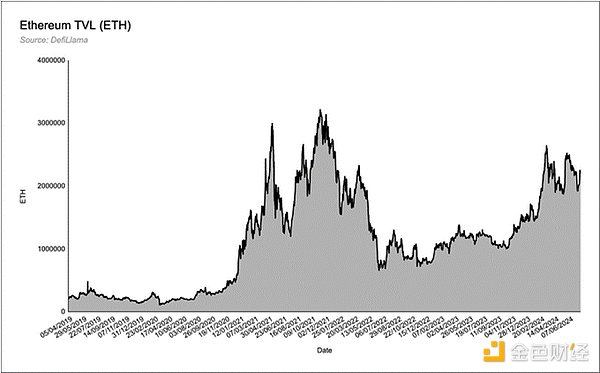

私たちは、特にDeFiの場合、この富の効果が十分に評価されていないと考えています。イーサDeFi契約のTVLには2,000万ETH(630億ドル)があり、ETHが高値で取引されるにつれ、TVLと収益がドルベースで急増するため、ETH DeFiの投資魅力は高まっています。

ETHには、ビットコインのエコシステムには存在しない反射性があります。

考慮すべきその他の要素

1.BTCのETFからETHのETFへの回転流入はどうなるでしょうか?BTC ETFのアロケーターの中に、暗号通貨のエクスポージャーを増やすことには消極的だが、分散はしたいという層がいると仮定しましょう。特に、TradFi投資家は時価総額加重戦略を好みます。

2.TradFiはETH資産とイーサリアムのスマートコントラクト層をどの程度理解していますか?ビットコインの「デジタルゴールド」の物語は理解しやすく、よく知られている。イーサリアムの物語(デジタル経済の決済層、3点資産理論、トークン化など)はどの程度理解されていますか?

3.事前の市場環境は、ETHのフローや値動きにどのような影響を与えるでしょうか?

4.象牙の塔のエリートたちは、自分たちの世界への架け橋として2つの暗号資産、ビットコインとイーサを指定しています。これらの資産は、ことわざで言うところの時代の流れを超えました。手数料を徴収できる商品を提供できるようになったことを考えると、スポットETFのローンチは、TradFiのキャピタルアロケーターのETHに対する見方をどのように変えるのだろうか。 TradFiの利回りへの渇望は、質権設定によるイーサのネイティブ利回りをプロバイダーにとって非常に魅力的なものにしており、質権設定ETH ETFを「もし」と見ている!私たちは、ETH ETFの質入れは「いつ」ではなく「もし」だと考えています。プロバイダーは、バックエンドでETHをプレッジするだけで、通常のETH ETFの手数料よりも桁違いの収益を得る手数料無料の商品を提供することができます。

Huang Bo

Huang Bo

Huang Bo

Huang Bo JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance Miyuki

Miyuki JinseFinance

JinseFinance Huang Bo

Huang Bo Miyuki

Miyuki Cointelegraph

Cointelegraph