作者:肖磊看世界

几天前,巴菲特指定了遗嘱执行人(捐出99%财富),而后没几天,其灵魂搭档芒格去世。

以前看过一个消息,说美国一些机构在本土做过一个调查,好像是说,你认为除了父亲之外,最值得尊敬的美国男人是谁,最后很多人把票投给了巴菲特。

这个信息不知真假,但足以说明,巴菲特和芒格对于美国来说,意味着什么。

巴菲特和芒格出生、成长和远去在美国最好的时代,其征服诸多追随者和信徒的,并不完全是其拥有的财富,当然,如果不是拥有连续数年的世界首富之名,恐怕也很难声名远播。

如果我们对世界的运行一无所知,当有人在某一天告诉你,曾经世界上最富有、节俭、聪明、深爱自己国家的一个人,是一个不爱锻炼、爱喝可乐汽水,且“不务正业”、全职“炒股”的,而且这个人还活了差不多一个世纪,可能也是十分震撼的。

刚刚过去不久的二十世纪,毫无疑问,是美国的世纪,美国参与打赢了一战和二战,美元走向世界,而后数十年的跟苏联的冷战,最终以苏联解体告终,在此过程中,美国的各类科技、商业和货币、军事霸权等,至今还影响着全球,在这样一个巨大的洪流之中,属于美国的时代,再加上个人的成长和努力,巴菲特和芒格应该来说是这个时代美国非常具有代表性的人物。

然而,就在巴菲特指定遗嘱执行人、芒格已经去世的这样一个时代(二十一世纪),如今的美国则自信不再,从一百年前豪情万丈追赶大英帝国的“屠龙少年”,变成了老态龙钟、迷恋“第一”,打压追赶者的“恶龙”。

毫无疑问,巴菲特和芒格带走的,将是整个属于美国的时代。

那到底是什么样的一个美国世纪,成就了巴菲特和芒格呢?

我这里简单的提几个点,供大家瞎扯闲聊。

第一个点是,美元走向世界的时代。

巴菲特从1941年开始,就已经进入美国股市了,那个时候巴菲特只有11岁,买入了平生第一张股票。

1944年,美国在确认完全获得二战的胜利之后,召集了包括英国在内的全球接近50个国家,完成了对战后世界货币体系的重新规划,美元取代英镑,成为世界的唯一通用货币(其他货币跟美元挂钩)。

这意味着美国的所有资产,都变成了世界美元体系的“储备池”,当全世界都拥有美元的时候,购买什么样的美国资产,就变成了几乎唯一的美元储备性选择,美债、美股、美国房地产等就自然而然的成了最大的美元蓄水池。

也就是说,只要全球对美元的需求不断增长,美国的各类资产就可以获得非常稳定的持续性储备需求。

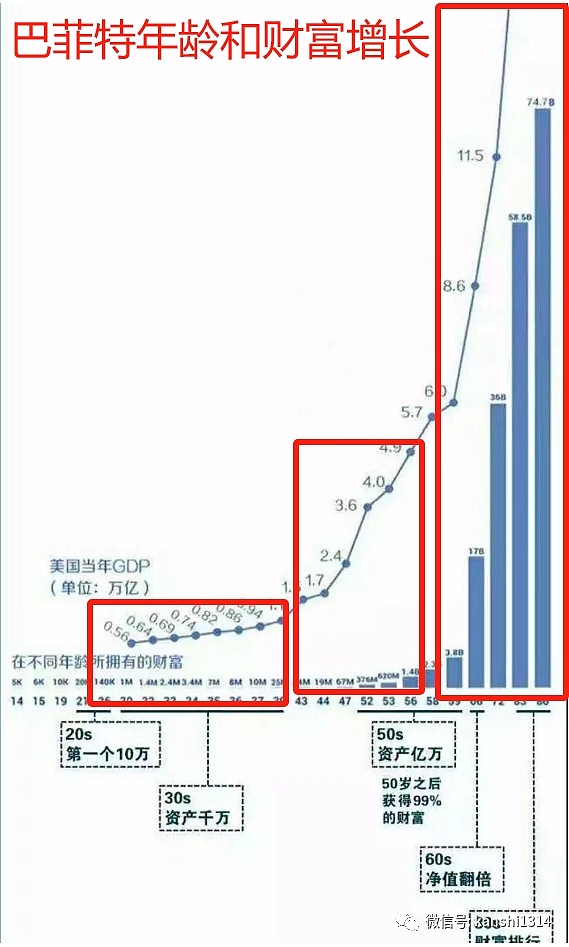

从巴菲特的财富曲线就能明显的看出,其财富的增长主要分为非常明显的三个阶段,第一个阶段是上个世纪四十年代到七十年代初,这个阶段正是美元成为世界货币的初期,受到绑定黄金固定兑换比例的影响,美元的发行非常克制,这个阶段巴菲特的财富增长斜率并不高,年增长10%左右(如果再加上财富基数并不大,这个增长并不出奇);第二个阶段是六十年代末黄金对美元的约束崩溃后美元放飞自我的阶段,巴菲特的财富增长一下子就提高到了平均每年能达到20%;第三个阶段是本世纪初,纳斯达克泡沫破裂,以及美国遭遇911恐怖袭击之后,为了降低全球对美国的不安全感和各种担忧,刺激资本、人才回流美国,预防经济滑入不可逆的萎缩周期,美国迅速开启了新的美元扩张,从这个时候开始至今,巴菲特的财富增长年均已经接近30%了(考虑到基数庞大,这个增长速度是很吓人的)。

因此说,巴菲特和芒格的投资帝国里面,有很大一部分,是享受到了美元世界货币的红利。

第二个是,美国式商业和消费品走向世界的时代。

巴菲特1964年买入美国运通股票,这家公司主要就是基于美元的全球支付和信用卡等系统服务,美国运通也是首家在中国获得银行卡清算业务的外国金融机构。

两人还在1988年买入可口可乐、1995年买入麦当劳,这些对巴菲特财富增长贡献最大的企业,实际上就是基于美国基础设施和物流等强大起来之后,酝酿出来的消费品和其品牌走向世界的结果。

2008年后,加仓穆迪评级和重仓买入美国银行,这里面的一个花絮是,2011年巴菲特痛斥标普下调美国信用评级。2016年买入苹果公司、2019年买入亚马逊,都属于国际化程度非常高的,消费品提供商和消费品平台,之前还重仓过沃尔玛等。

这就要说到芒格对巴菲特的影响,包括巴菲特本人在内,觉得芒格对其最大的影响是,在认识芒格之前,自己总是买入非常便宜的垃圾公司,然后稍微涨一点就赶紧抛售,就像犯烟瘾的人不断的捡地上的烟蒂,抽两口再丢掉。而在认识芒格之后,就开始搞价值投资,也就是买入被低估的好公司,然后长期持有。

但实际上什么样的公司,才是被低估的好公司呢?巴菲特喜欢看财务报表,问题是这说明不了什么,也发现不了什么规律,不过仔细观察的话,就在认识芒格之后,巴菲特团队买入的股票,总体来说有两个共性,这才是值得思考的。第一个是,买入的公司都是高度国际化的公司,也就是国际竞争力非常强的公司,这形成了最基础的“护城河”,不会轻易被某一方面,甚至某一个国家的单一因素打垮;第二个是,买入的滞后性(否则无法形成完整的周期判断,是否是真正的好公司、是否被低估)。

也可以这么说,用什么来衡量国际化的程度呢,不是简单的一年、两年的国际业绩,而是持续数年的,非常稳定的国际化态势,这就好比说,巴菲特团队到2016年才买入苹果,2019年才买入亚马逊,这对于很多投资者来说,已经很晚了,早期的投资者已经赚数百倍了,但就是在追求短期急剧性增长的资本退潮之后,巴菲特团队才慢慢买入那些被国际市场已经证明了的国际企业。

什么意思呢,就是在巴菲特财富的增长过程中,最主要的贡献者,实际上跟美国各类国际化的企业,尤其是消费类相关的企业的国际化水平是分不开的,没有这个时代赋予美国企业的国际化,巴菲特也很难找到心仪的投资标的,就算找到了,也未必能行,比如早前买的几个完全基于本土劳动力和业务来源的公司(比如那个做鞋的),都输的很惨,大家可以去看看巴菲特的失败案例。

第三个是,赶上了美国国运层面复利加强循环的时代。

复利大家也都理解,复利被称为世界“第八大奇迹”,大家都听说过“棋盘放麦子”的故事,实际上就是复利的威力(指数级增长)。

当然,我这里说的复利,还不仅仅是这种增长层面的复利。

巴菲特和芒格赶上的,是美国整个国运的“复利”,这里面形成了各种加强循环,比如随着一战、二战的胜利,社会层面各类建设和国土开发的大规模推进,以及世界其他地方被战争的摧残,美国在居住、教育、医疗、就业等等层面,能接纳的移民越来越多,而当美元成为世界唯一的“硬通货”,持有美元的国家和投资者,对美国表现出了很强的“耐心”。

什么意思呢,就是资本和人才,对美国市场出现“动荡”的容忍度是非常高的,很多投资者,在其他国家,稍微遇到一点危机,就赶紧卖掉资产逃离,导致对这些国家形成了永久、持续的伤害,经济恢复起来极其漫长,但这些投资者在美国的话,立马就变了,都是可以很耐心的等的(因为定居在美国),直到等到美国度过危机。

那这种现象又是从哪里开始的呢,其中一个重要的原因就是,当一个投资者,居住在美国,或在美国定居的时候,对美国的容忍度就非常高。而定居于美国的投资者,如果投资其他国家,就不太可能产生跟对美国一样的容忍度,这就导致美国遇到危机,大家都可以等,都可以把钱放到美国资产里面,慢慢等,但如果是其他国家,大家立马卖掉股票或债券等等,赶紧跑了。

这就是一个加强循环,比如有个投资大师,叫索罗斯,对美国一直是“价值投资”,但对全球其他国家(包括英国)都是“摧毁”模式的做空对冲套利,而且干一票就走了,还要骂这些地方,“苍蝇不叮无缝的蛋”。

我们国内经常也喜欢看到,就是一些国际投资者,对中国市场的看好和长期投资中国的决心,但实际上这里面,如果能让更多的投资者来中国“定居”(个人瞎扯,勿喷),其自然而然的就会成为真正的对中国的长线投资者,对各类周期低谷的容忍度也就更高,就会形成快速走出每次经济低谷的助长因子,而不是破坏性逃离的落井下石。

说这个什么意思呢,就是国运也是有复利的,当一个关键因素解决,带来的就是更多的复利,比如有更多的人才和资金来“定居”,就会提高这些人才和资金对其经济周期的耐受力和容忍度,就自然而然的变成了长线投资和价值投资,而不是专注于投机,就会推动整个国家解决危机的资源和能力持续,从而产生新的竞争力,新的竞争力又会在下一轮的经济周期中获得人才和资金的青睐,从而提升更多的人才和资金“定居”,形成新的消费和投资,其危机也就会先于其他国家解决,形成国运的加强循环。

巴菲特和芒格生在美国这样,被很多人称为是非常“个人化”,也就是个人利益往往比集体和国家利益重要的国家观念里,但你去看,巴菲特和芒格都是国家信用和声誉的坚定捍卫者,几乎每到大家不看好美国的时候,或者美国信用被调降的时候,都会站出来用实际行动和各类很有说服力的知识逻辑来反驳。

上次标普下调美国信用评级,巴菲特说,我给美国打五个A(主权信用评级最高评级是3个A),同时巴菲特大幅追加了对美国国债的购买量。这次拜登政府期间因预算等差点停摆,标普和惠誉都在调降美国信用评级,巴菲特说,没必要担心,大家知道美元是世界储备货币。

究其原因,就是像巴菲特和芒格等,选择了永久性的“定居”美国,形成命运与共,可以忍受数次美国经济的危机、股市的崩溃等等,从而也能等到春暖花开,享受到经济恢复之后带来的持久收益,这本身也是一种加强循环。

第四个是,美国土地的全方位开发和地域差距缩小的时代。

刚开始的时候,巴菲特也主要在纽约厮混,更早的时候,比如上学那会,巴菲特就觉得老虎机等,类似于博彩概率属性的生意,才是最赚钱的。芒格最初也是找人合伙开证券公司,在70年代的时候,还出现过严重亏损,把十多年赚的钱都亏的差不多了。

最后,两个人的合作和改变,是非常彻底的,巴菲特离开了纽约,芒格也找到了巴菲特,两人回到了共同的出生地,美国一个非常不起眼的,位于中西部的内布拉斯加州的城市奥马哈,到这里之后,就再也没有离开过,现在已经把这里变成了投资界的网红打卡地,可以说是“朝圣”般的存在。

内布拉斯加州GDP总量排名36(美国总共50个大州),在美国并不起眼。这个排名在中国相当于哪个省在全国的排名呢,类似于内蒙古,GDP排名全国24位(中国有34个省市地区)。

其实就算是在美国如此不知名的州,再到如此不知名的城市(其实就是一个美国版的大农村),如果从居住条件和环境,以及人均生产水平等来说,跟美国最发达的地区,是差不了多少的。纽约的人均GDP是10万美元,内布拉斯加州是8万美元。

如果抛开华盛顿特区的特殊性,美国人均GDP最高的纽约,比最低的密西西比州只高了50%。这跟类似日本这样规模的发达国家的地区差距是类似的,比如日本人均GDP最高的中部东京地区,比最低的北海道东北部地区,也只高出50%。

这使得在这些国家,如果不是具有特殊的其他生活环境和条件等需求,居住在人均GDP最高的地区,跟居住在人均GDP最低的地区,整个全方位的差距,并不是特别的大。

这是国土层面不断开发和发展的结果。

这也是为什么我一直说,中国的挑战是地区发展的不平衡,但中国的机会也来自这里,中国不算港澳台地区,仅仅是内地,人均GDP最高的省份,跟人均GDP最低的省份,其差距超过三倍。我举个例子大家就明白了,比如安徽和江西紧挨着中国最发达地区的江苏、浙江、上海、福建等,而且都处在长江黄金航道上,但这两个省人均GDP都低于全国平均水平。再比如,跟中国最发达的广东紧挨着的广西,人均GDP还不到广东的一半,这也是为什么要修建平陆运河,要打通西部陆海新通道等其中的一些原因所在。

在缩小地区生产能力和居住条件差距的过程中,实际上本身也是创造更大增量空间,以及更均衡的,以更主动的方式分配人才和资金,创造可持续经济循环的一种发展模式。

当然,当地区生产能力和居住条件差距缩小到一定程度,就会出现一些反向的问题,当大家觉得居住在哪里都一样的时候,可能就会进入新一轮的人口流动性停滞,引起的经济发展层面的停滞问题。比如日本,人口的流动性就变得非常差了。

那这个时候就需要新的刺激性动能的注入,比如主动规划国际商贸和各种互动模式,对国内资源的分配进行再平衡。美国最早的核心发展地区在东北部地区,因为整个北美大陆从欧洲人登陆到殖民扩张等,都是跟欧洲有着最频繁的互动,而美国的东北部地区离欧洲最近。

再后来随着亚洲日本,以及东南亚经济,而后中国经济的崛起,美国的西海岸也被拉动起来了,美国国内的人才和资金的流动朝西海岸倾斜,因为这边离东亚和南亚最近。到现在来看,美国形成了新的外部影响,这次的不同是,可控性会比较弱,随着拉美地区发展的长期停滞,美国经济的一枝独秀,拉美地区各类移民不断的向美国南部涌入,带来的不仅仅是普通劳动力、精英和投资资本,还有整体性的生活习惯,这对美国的影响是巨大的。

说这个什么意思呢,就是如果美国的地区生产能力和居住条件差距是巨大的,巴菲特和芒格也很难平静的回到奥马哈,然后也很难发展到今天;如果没有整个国家层面庞大的,全方位的,覆盖所有国土的开发,使得民众有了更多的选择和回流意愿,就不可能创造更大的成长基数,萌芽出更多传奇的概率也就变低了。如果不是美国无差别的国土开发,奥马哈就只是个地名,巴菲特可能会舍不得离开纽约,在华尔街厮混一辈子,变成赌徒也不是没有可能,芒格也很有可能会继续搞证券公司,一辈子忙于筹措投资资金。

总结来说,就是巴菲特和芒格,赶上了美国最好的时代,以至于巴菲特一直都在强调这一点,巴菲特曾经说过这样的话,自己是中了“卵巢彩票”,意思是生在了这个时代的美国。

那为什么说随着巴菲特、芒格等这一代人的谢幕,美国最好的时代也宣告结束了呢,原因是,现在的美国,已经不再基于内部来寻求解决自身问题的答案,而对外的额外需求则越来越离谱,同时呢,外部面临的发展条件的改变,已经跟过去一百多年里,美国面临的外部塑造型力量不可同日而语了。更重要的是,在自身成长性人才层面,再也没有像巴菲特、芒格等这样一代人,觉得美国的发展,从来都不是应该的。

以上内容仅供打发空闲时间,不构成对投资和相关问题的正经理解。

JinseFinance

JinseFinance

JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance Bitcoinist

Bitcoinist Cointelegraph

Cointelegraph Cointelegraph

Cointelegraph