BTC đã giao dịch ngang ở mức 84 nghìn qua đêm. Hôm nay, tài liệu tham khảo nội bộ của Chuỗi giáo dục 4.17 "Lạc quan và bi quan cùng tồn tại" đã đề cập rằng Viện nghiên cứu Coinbase đã công bố một báo cáo về thị trường giá xuống ban đầu. Trong báo cáo này, nhóm nghiên cứu Coinbase đã tiến hành phân tích chuyên sâu về việc liệu thị trường tiền điện tử có bước vào thị trường giá xuống hay không. Liên kết gốc tới báo cáo có trong phần tham khảo nội bộ. Chúng ta hãy cùng thảo luận về một số quan điểm trong báo cáo này.

Báo cáo chỉ ra rằng cả Bitcoin và chỉ số COIN50 gần đây đều đã giảm xuống dưới đường trung bình động 200 ngày. Chỉ báo kỹ thuật này thường được coi là tín hiệu đảo ngược xu hướng dài hạn. Đồng thời, tổng giá trị thị trường của các loại tiền điện tử không bao gồm Bitcoin đã giảm 41% xuống còn 950 tỷ đô la từ mức cao nhất là 1,6 nghìn tỷ đô la vào tháng 12 năm 2024 và quy mô của các quỹ đầu tư mạo hiểm cũng đã giảm 50%-60% so với mức đỉnh điểm vào năm 2021-2022. Những dữ liệu này cùng nhau chỉ ra rằng thị trường có thể đang bước vào một đợt "mùa đông tiền điện tử" mới.

Đầu tiên, báo cáo thảo luận về cách xác định chu kỳ tăng giá và giảm giá của thị trường tiền điện tử.

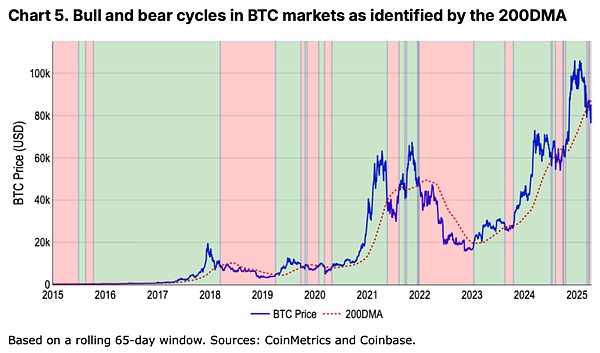

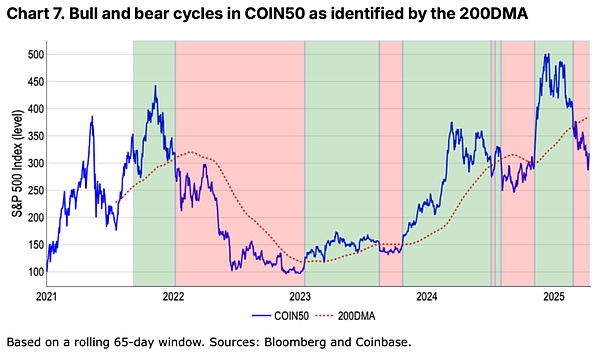

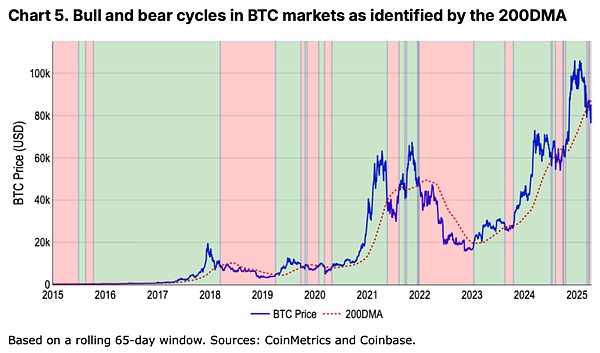

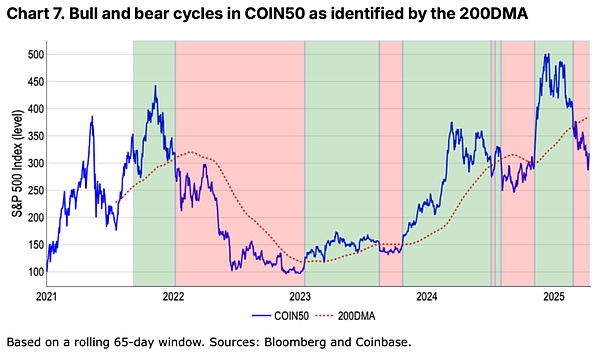

Thị trường chứng khoán truyền thống thường sử dụng mức tăng hoặc giảm 20% làm ranh giới phân chia, nhưng chỉ báo này không áp dụng được trên thị trường tiền điện tử biến động mạnh hơn. Ví dụ, Bitcoin đã từng giảm 20% trong một tuần nhưng vẫn đang trong xu hướng tăng dài hạn. Ngược lại, đường trung bình động 200 ngày (200DMA) đã chứng tỏ là một công cụ phán đoán hiệu quả hơn - khi giá tiếp tục chạy dưới đường trung bình động này và cho thấy đà giảm, thì có thể coi đây là đặc điểm của thị trường giảm giá.

Dữ liệu cho thấy Bitcoin đã đáp ứng tiêu chí này kể từ cuối tháng 3 năm 2024, trong khi chỉ số COIN50 bao gồm 50 mã thông báo hàng đầu đã bước vào vùng thị trường giá xuống ngay từ cuối tháng 2.

Có nhiều áp lực về mặt cấu trúc dẫn đến sự yếu kém của thị trường. Việc thực hiện và khả năng leo thang của các chính sách thuế quan toàn cầu đã làm trầm trọng thêm tâm lý tiêu cực. Tài sản rủi ro truyền thống tiếp tục chịu áp lực trong môi trường thắt chặt tài chính. Sự bất ổn vĩ mô này được truyền trực tiếp đến thị trường tiền điện tử. Mặc dù vốn đầu tư mạo hiểm đã phục hồi trong quý đầu tiên của năm 2025 theo từng tháng, nhưng vẫn chỉ bằng một nửa so với thời kỳ đỉnh điểm của chu kỳ, dẫn đến tình trạng thiếu vốn đầu tư mới vào lĩnh vực altcoin nói riêng. Điều đáng chú ý là Bitcoin giảm chưa đến 20% trong lần điều chỉnh này, nhưng các token khác giảm tổng thể tới 41%. Sự khác biệt này khẳng định rằng altcoin có đặc điểm là mức phí bảo hiểm rủi ro cao hơn.

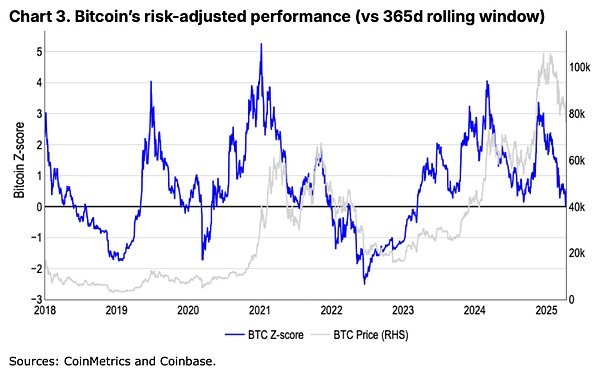

Báo cáo xác minh mức độ nghiêm trọng của xu hướng hiện tại thông qua các chỉ số hiệu suất được điều chỉnh theo rủi ro (điểm z). Từ tháng 11 năm 2021 đến tháng 11 năm 2022, giá Bitcoin đã giảm 76%, tương đương với mức biến động độ lệch chuẩn là 1,4, tương đương với mức giảm đã điều chỉnh theo rủi ro là 22% (độ lệch chuẩn là 1,3) của S&P 500 trong cùng kỳ. Mặc dù phương pháp định lượng này có thể lọc hiệu quả tiếng ồn của thị trường, nhưng tín hiệu của nó thường chậm hơn. Ví dụ, mô hình không xác nhận sự kết thúc của thị trường tăng giá cho đến cuối tháng 2 và vẫn duy trì xếp hạng "trung lập" kể từ đó, không phản ánh kịp thời mức giảm mạnh vào tháng 3.

Dữ liệu lịch sử cho thấy những đặc điểm cơ bản của thị trường giá xuống. Sự thay đổi thực sự về cấu trúc thị trường thường đi kèm với tình trạng thanh khoản giảm và nền tảng kinh tế xấu đi, thay vì chỉ đơn thuần là những thay đổi về phần trăm giá. Trong các giai đoạn lịch sử như mùa đông tiền điện tử 2018-2019, tác động của dịch bệnh năm 2020 và chu kỳ tăng lãi suất của Cục Dự trữ Liên bang năm 2022, mô hình trung bình động 200 ngày đã nắm bắt chính xác sự đảo ngược xu hướng. Trong bối cảnh hiện tại, các dấu hiệu cảnh báo sớm như độ sâu thị trường thu hẹp và chuyển sang các lĩnh vực phòng thủ đã xuất hiện, những hiện tượng trước đây báo hiệu sự suy giảm lớn hơn.

Nhóm nghiên cứu của Coinbase tin rằng mặc dù cần duy trì tư thế phòng thủ trong ngắn hạn (4-6 tuần tới), nhưng dự kiến thị trường có thể chạm đáy vào giữa và cuối quý 2 năm 2025, tạo điều kiện phục hồi trong quý 3.

Nhận định này dựa trên hai hiểu biết chính: thứ nhất, thị trường tiền điện tử cực kỳ nhạy cảm với những thay đổi trong tâm lý và khi điểm ngoặt xảy ra, thị trường thường có đặc điểm đảo ngược nhanh chóng; Thứ hai, những cải thiện nhỏ trong môi trường pháp lý hiện tại có thể trở thành chất xúc tác độc đáo cho sự phục hồi trong tương lai. Tuy nhiên, báo cáo cũng nhấn mạnh rằng sự gia tăng độc lập của tiền điện tử đang phải đối mặt với những thách thức trong bối cảnh thị trường chứng khoán hoạt động yếu.

Khi hệ sinh thái tiền điện tử tiếp tục mở rộng sang các lĩnh vực mới như Memecoin, DeFi và tác nhân AI, việc sử dụng Bitcoin đơn thuần như một thước đo cho toàn bộ thị trường đã trở nên hạn chế. Báo cáo cho rằng các nhà đầu tư cần thiết lập một khuôn khổ đánh giá toàn diện hơn, đồng thời chú ý đến dữ liệu đa chiều như tổng giá trị thị trường, dòng vốn rủi ro và các chỉ số kỹ thuật.

Hồ sơ dự báo thị trường của nhóm nghiên cứu kể từ năm 2022 cho thấy phán đoán của nhóm về các điểm ngoặt theo chu kỳ có giá trị tham chiếu cao. Ví dụ, báo cáo đã dự đoán chính xác sự phục hồi trong quý đầu tiên của năm 2023 và xu hướng tăng trong quý thứ tư của năm 2024.

Cuối cùng, báo cáo này truyền tải một quan điểm cốt lõi thận trọng nhưng không bi quan. Mặc dù các chỉ báo kỹ thuật và dòng tiền cho thấy rõ ràng rằng thị trường đã bước vào giai đoạn điều chỉnh, nhưng tính biến động cao đặc trưng của tài sản tiền điện tử cũng có nghĩa là sự phục hồi có thể nhanh hơn so với các thị trường truyền thống. Đối với các nhà đầu tư, việc áp dụng chiến lược phân bổ chiến thuật ở giai đoạn hiện tại là phù hợp hơn để chuẩn bị cho những sự đảo ngược tiềm ẩn trong tâm lý thị trường đồng thời kiểm soát mức độ rủi ro chung.

Tuy nhiên, mọi phân tích đều dựa trên dữ liệu hiện có và thị trường tiền điện tử nổi tiếng là khó đoán. Bất kỳ thay đổi địa chính trị hoặc đột phá về quy định nào cũng có thể nhanh chóng viết lại diễn biến thị trường hiện tại.

Joy

Joy