Tác giả: Donovan Choy và Thor, OnChain Times; Trình biên dịch: 0xjs@金财经

Giới thiệu

Trong ngành mã hóa luôn thay đổi, hàng nghìn dự án đang được triển khai. .

Những dự án trường tồn trước thử thách của thời gian là một số ít dự án đáng ghen tị đã tìm được hình thức sản phẩm phù hợp với thị trường.

Người dùng thực sự trả tiền để sử dụng những giao thức nào? Bài viết này sẽ phân tích các mô hình kinh doanh sinh lời cao nhất trong ngành tiền điện tử từ năm 2024.

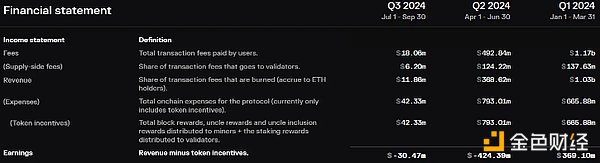

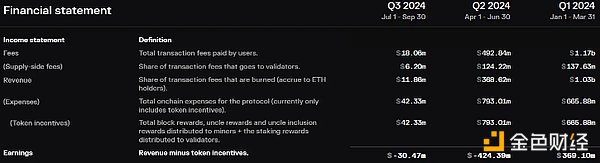

Vị trí thứ tám: Base

Base được Coinbase ra mắt vào quý 3 năm 2023 và là một Ethernet được xây dựng trên Optimism Stack Chuỗi vuông L2. Chưa đầy một năm sau khi ra mắt, Base đã tạo ra doanh thu ấn tượng 52 triệu USD từ đầu năm đến nay, trở thành giao thức có doanh thu cao thứ tám. Doanh thu đến từ việc người dùng trả phí để giao dịch trên Rollup.

Nguồn: Token Terminal

Về mặt doanh thu, Base có lợi nhuận khá cao, tính đến thời điểm hiện tại khoảng 35 triệu USD. Có hai yếu tố chính ở đây. Đầu tiên, Base đã giảm đáng kể chi phí sẵn có của dữ liệu nhờ áp dụng phí blob trong EIP-4844, được triển khai vào ngày 13 tháng 3. Base ngay lập tức tận dụng phí blob, với chi phí sẵn có của dữ liệu giảm từ 9,34 triệu USD trong quý 1 năm 2024 xuống còn 699.000 USD trong quý 2 năm 2024, mức giảm đáng kể khoảng 13 lần. Thứ hai, lợi nhuận cao của Base so với các đối thủ cạnh tranh L2 cũng là do không phải trả chi phí khuyến khích mã thông báo vì nó không có mã thông báo gốc riêng.

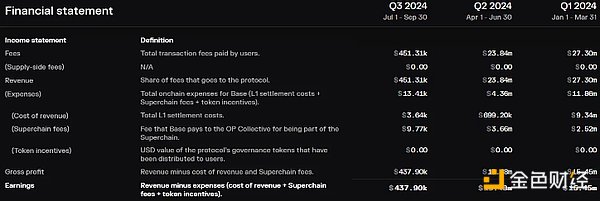

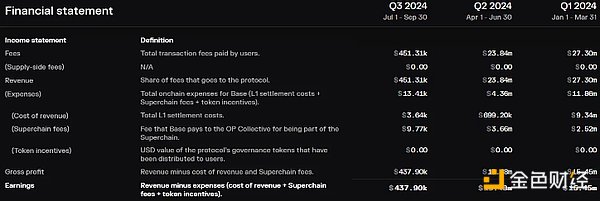

Vị trí thứ bảy: Lido

Mô hình kinh doanh của Lido về cơ bản gắn liền với Ethereum. Trong lịch sử, trách nhiệm của Lido là khóa ETH đặt cọc trên chuỗi beacon. Với công cụ phái sinh stETH của mình, Lido cho phép những người đặt cược ETH đồng thời kiếm được phần thưởng mạng (tức là phát hành ETH, phí ưu tiên và phần thưởng MEV) bằng cách đặt cược ETH và giải phóng tính thanh khoản kém của vốn đặt cược của họ. Tất cả đã thay đổi cho đến tháng 4 năm 2023 khi bản nâng cấp hard fork Shapella cho phép rút tiền chuỗi Beacon.

Mô hình kinh doanh của Lido về cơ bản gắn liền với Ethereum. Trong lịch sử, trách nhiệm của Lido là khóa ETH đặt cọc trên chuỗi beacon. Với công cụ phái sinh stETH của mình, Lido cho phép những người đặt cược ETH đồng thời kiếm được phần thưởng mạng (tức là phát hành ETH, phí ưu tiên và phần thưởng MEV) bằng cách đặt cược ETH và giải phóng tính thanh khoản kém của vốn đặt cược của họ. Tất cả đã thay đổi cho đến tháng 4 năm 2023 khi bản nâng cấp hard fork Shapella cho phép rút tiền chuỗi Beacon.

Lido vẫn còn phổ biến cho đến ngày nay vì nó cho phép chủ sở hữu ETH tham gia xác thực mạng và nhận phần trăm phần thưởng mạng. Một lợi thế khác mà người đặt cược Lido được hưởng là hiệu quả của việc gộp lãi tự động, trong khi người đặt cược đơn lẻ phải chịu giới hạn đặt cược 32 ETH.

Lido hoạt động hiệu quả như một thị trường hai mặt kết nối những người nắm giữ ETH thông thường và các nhà khai thác nút chuyên nghiệp. ETH do người dùng đặt cược được chuyển hướng đến một nhóm nhà khai thác nút đa dạng được Lido DAO phê duyệt. Tính đến hôm nay, có 109 nhà khai thác nút, phần lớn trong số họ đã được thêm vào tháng 4 khi mô-đun DVT (Công nghệ xác thực phân tán) đơn giản được triển khai.

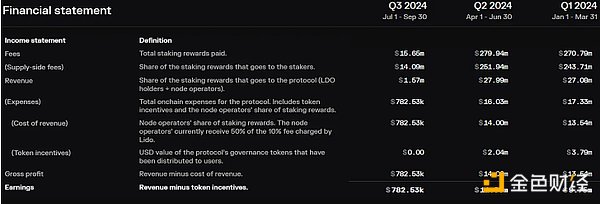

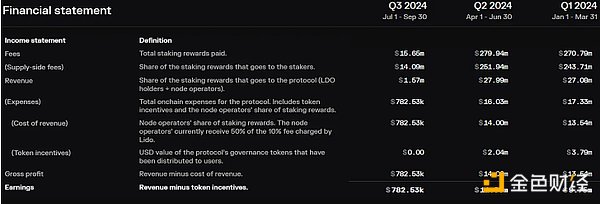

Người khổng lồ đặt cược thanh khoản được xếp hạng là giao thức lớn thứ bảy tính theo doanh thu. Tính đến thời điểm hiện tại, Lido đã tạo ra doanh thu 59 triệu USD trên hai chuỗi mà nó hoạt động: Ethereum L1 và Polygon PoS. Doanh thu của Lido đến từ khoản phí 10% đối với phần thưởng đặt cược của người dùng, sau đó được chia 50:50 giữa các nhà khai thác nút và kho bạc Lido DAO.

Sau khi trừ đi 5% phần thưởng đặt cược được trả cho các nhà khai thác nút và phần thưởng LDO được trả cho nhóm thanh khoản CEX/DEX, tổng lợi nhuận tính đến thời điểm hiện tại của Lido DAO đạt 22,5 triệu USD.

Nguồn: Token Terminal

Vị trí thứ sáu: Sân bay

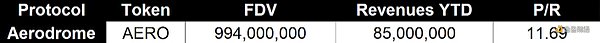

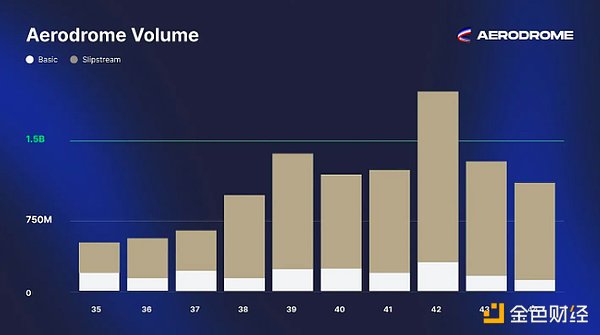

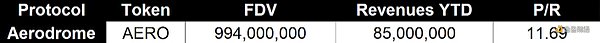

Aerodrome là một AMM DEX trên Base L2, được thành lập bởi người sáng lập Velodrome DEX dựa trên chủ nghĩa Lạc quan. Ra mắt vào tháng 8 năm 2023, Aerodrome nhanh chóng trở thành DEX lớn nhất trên Base với tổng giá trị khóa là 470 triệu USD. Theo TokenTerminal, Aerodrome đã tạo ra doanh thu 85 triệu USD trong năm nay, đồng thời trả 29,7 triệu USD phần thưởng token trong 30 ngày qua.

Bí quyết thành công của Aerodrome là gì? Nó nhân rộng và kết hợp nhiều cơ chế thành công trong không gian DEX.

Để thu hút tính thanh khoản sâu, Aerodrome dựa vào việc hối lộ nền kinh tế mã thông báo bằng veCRV (Vote Escrow CRV) của mã thông báo AERO. Người nắm giữ mã thông báo AERO có thể khóa AERO trong tối đa bốn năm và giành được quyền biểu quyết Số phiếu bầu veAERO nhận được mỗi tuần sẽ xác định số lượng mã thông báo sẽ được phát hành cho LP trong tương lai. Trên Aerodrome, 100% phí giao dịch nhóm do các bên liên quan của AERO kiếm được, trong khi trên Curve, tỷ lệ giữa các bên liên quan LP và CRV là 50:50 Một thay đổi thú vị khác là, không giống như Curve, phần thưởng tỷ lệ thuận với bảng giao dịch của nhóm, do đó khuyến khích cử tri veAERO trực tiếp ra mắt các nhóm giao dịch hiệu quả nhất. Cả hai cơ chế thiết kế giao thức cốt lõi này đều là những yếu tố thúc đẩy chính đằng sau nhóm thanh khoản sâu của Aerodrome.

Để đơn giản hóa hệ thống ký quỹ biểu quyết của mình, Aerodrome đã lấy một trang từ cẩm nang của Curve và triển khai phiên bản “Votium” của riêng mình có tên là “Relay”, trong đó các mã thông báo AERO bị khóa sẽ tự động được bỏ phiếu trong nhóm và có thể trả lãi kép đổi lại lấy VELO.

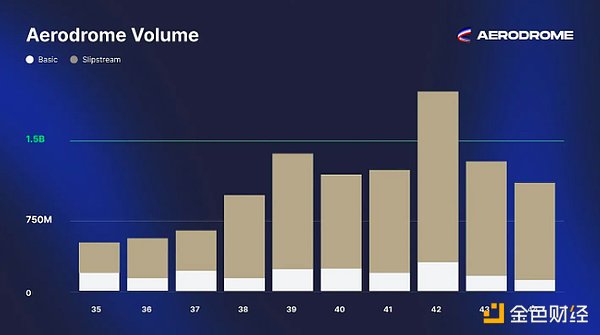

Một yếu tố khác dẫn đến thành công của Aerodrome là “Slipstream”, một nhánh của hợp đồng thanh khoản tập trung Uniswap V3. Điều này chắc chắn giúp Aerodrome cạnh tranh với Uniswap trên các cặp giao dịch có khối lượng giao dịch đặc biệt cao như WETH/USDC.

Nguồn: Twitter

Không . Năm: Ethena

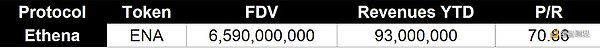

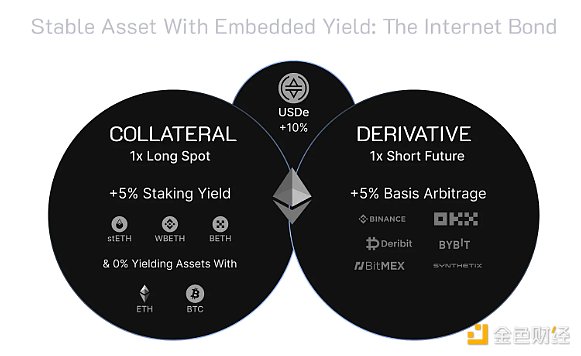

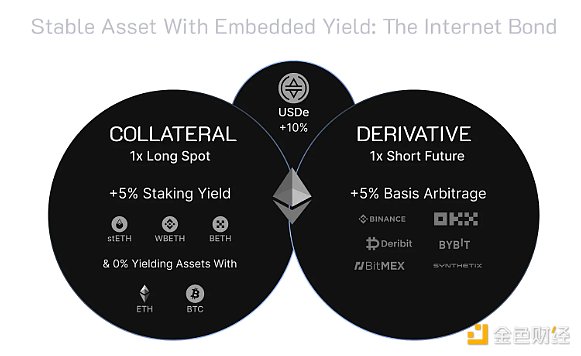

Giao thức thành công nhất vào năm 2024 chắc chắn là Ethena. Được hỗ trợ bởi các nhà đầu tư lớn Dragonfly và Arthur Hayes, Ethena đã bùng nổ với tư cách là người mới tham gia vào thị trường stablecoin. Kể từ khi ra mắt vào tháng 1 năm 2024, USDe đã tăng lên mức vốn hóa thị trường ấn tượng 3,6 tỷ USD, trở thành tài sản stablecoin lớn thứ tư hiện nay. Tuy nhiên, token USDe của nó về mặt kỹ thuật không phải là một stablecoin được gắn với đồng đô la Mỹ mà chính xác hơn là một đồng đô la tổng hợp.

Ethena hoạt động như thế nào? Giống như DAI của Maker, USDe của ETH là tài sản ổn định được chốt bằng USD được hỗ trợ chủ yếu bằng tiền gửi ETH và stETH. Tuy nhiên, sự khác biệt là cách tạo ra thu nhập USDe. Lợi nhuận của USDe đến từ các chiến lược phòng ngừa rủi ro đồng bằng khai thác sự khác biệt về tỷ lệ tài trợ giữa thị trường tương lai vĩnh viễn CEX và DEX. Khi tỷ lệ cấp vốn của CEX là dương, ETH sẽ kiếm được phí cấp vốn từ các vị thế bán trên sàn giao dịch đó. Đồng thời, ETH trả phí tài chính thông qua các vị thế mua trên DEX với lãi suất tài chính âm. Các vị trí đồng thời này cho phép USDe duy trì mức cố định của mình bất kể những trở ngại định hướng của ETH.

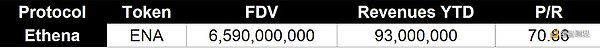

Ethena hiện không tính bất kỳ khoản phí giao thức nào. Hiện tại, doanh thu chính của nó đến từ việc đặt cược ETH do người dùng gửi để kiếm tiền phát hành mạng và thu thập MEV. Theo TokenTerminal, ETH là giao thức lớn thứ năm tính theo doanh thu hiện nay, với doanh thu hàng năm là 93 triệu USD. Sau khi tính chi phí thanh toán từ thu nhập của sUSDe, thu nhập của ETHe là 41 triệu USD, khiến nó trở thành dapp có lợi nhuận cao nhất từ đầu năm đến nay.

Tuy nhiên, điều quan trọng cần lưu ý là hoạt động kinh doanh của ETH được thiết kế để tồn tại trong một thị trường giá lên, thị trường này không thể tồn tại mãi mãi. Chiến dịch tích điểm thành công của ETH cũng không bền vững. Với mỗi làn sóng ENA mở khóa, sự quan tâm và tin tưởng vào Ethena tiếp tục bị xói mòn. Để chống lại điều này, Ethena đã cố gắng mang lại tiện ích cho ENA theo hai cách: khóa ENA trong Phần 2 để có điểm tối đa và gần đây hơn là tận dụng các vault trên Symbiotic để đặt lại lợi ích.

Vị trí thứ tư: Solana

Đối với một blockchain gần như bị tuyên bố là đã chết cách đây chưa đầy một năm, Solana đang hoạt động khá tốt. Sự hồi sinh của Solana đã được thúc đẩy bởi nhiều yếu tố: giao dịch memecoin, các bản cập nhật “nén trạng thái” của nó (giúp thu hút DePIN) và sự trỗi dậy của giao dịch NFT, cũng như đợt airdrop JTO được ca ngợi nhiều vào tháng 12 năm 2023, đã kích hoạt Big lượng vốn chảy vào Solana.

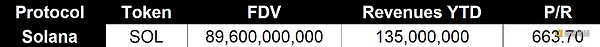

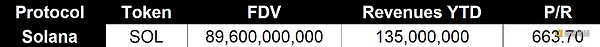

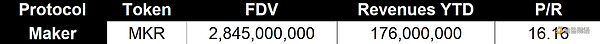

Solana hiện đứng thứ tư về mặt tạo doanh thu, với doanh thu hàng năm tính đến thời điểm hiện tại là 135 triệu USD. Đây là phí giao dịch mà người dùng phải trả cho người xác thực để sử dụng mạng. Tuy nhiên, nếu chúng tôi xem xét việc phát hành mã thông báo (chi phí), Solana dường như không mang lại lợi nhuận khi đã trả 311 triệu đô la phần thưởng mã thông báo chỉ trong 30 ngày qua.

Nguồn: Token Terminal

Điều này đưa chúng ta đến vấn đề gai góc về định giá doanh nghiệp L1. Những người ủng hộ Solana có thể lập luận rằng việc đánh giá lợi nhuận của chuỗi khối L1 trên cơ sở “doanh thu – chi phí = lợi nhuận” được đề cập ở trên là không liên quan. Lời chỉ trích này cho rằng việc phát hành mạng không phải là một chi phí vì chủ sở hữu mã thông báo L1 trên chuỗi PoS có thể truy cập các luồng giá trị này bằng cách đặt cược trên các nền tảng đặt cược thanh khoản phổ biến, chẳng hạn như Jito trên Solana hoặc Jito trên Ethereum Lido.

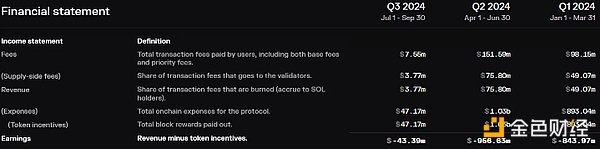

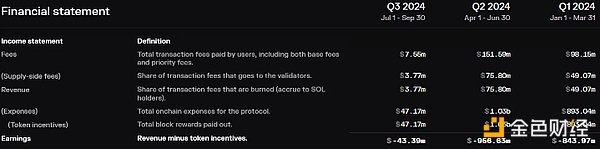

Vị trí thứ ba: Nhà sản xuất

Maker đã được ra mắt vào cuối năm 2019 và mô hình kinh doanh của nó rất đơn giản và dễ hiểu - nó tính lãi suất dựa trên các thỏa thuận phát hành DAI stablecoin được thế chấp bằng tiền điện tử. Tuy nhiên, đằng sau hậu trường, hoạt động bên trong của Maker khá phức tạp.

Maker đã trải qua nhiều thay đổi kể từ khi thành lập lần đầu. Để kích thích nhu cầu về DAI, Maker phải chịu chi phí thông qua “Tỷ lệ tiết kiệm DAI” (DSR), là lợi suất đặt cược trên DAI bị khóa. Để tồn tại trong thị trường giá xuống, Maker đã thành lập một đơn vị cốt lõi tập trung vào việc mua các tài sản trong thế giới thực như Kho bạc Hoa Kỳ. Để mở rộng quy mô, Maker đã hy sinh tính phân cấp bằng cách dựa vào tiền gửi stablecoin USDC thông qua mô-đun ổn định được chốt kể từ năm 2022.

Hiện nay, tổng nguồn cung DAI là 5,2 tỷ, giảm 55% so với mức cao nhất mọi thời đại khoảng 10 tỷ trong đợt tăng giá năm 2021. Thỏa thuận này đã tạo ra doanh thu 176 triệu USD trong năm nay. Theo dữ liệu của Makerburn, giao thức này có doanh thu hàng năm là 289 triệu USD. Một phần lớn doanh thu trong những tháng gần đây (14,5%) là do quyết định gây tranh cãi của DAO vào tháng 4 về việc cho phép phát hành các khoản vay DAI dựa trên tài sản thế chấp USDe của Ethena được giữ trong kho của Morpho. Doanh thu của RWA cũng rất đáng kể, với doanh thu hàng năm là 74 triệu USD hay 25,6% tổng doanh thu.

Maker có thể kiếm được bao nhiêu tiền? Như đã đề cập ở trên, một trong những cách Maker cố gắng khuyến khích nhu cầu về DAI là thông qua DSR, lợi tức trả cho người dùng đặt cọc DAI. Không phải mọi chủ sở hữu DAI đều có thể tận dụng DSR vì nó cũng được sử dụng cho nhiều mục đích khác nhau trong DeFi. Giả sử DSR là 8% và tỷ lệ đặt cược là 40%, chi phí của Maker là khoảng 166 triệu USD. Do đó, thu nhập hàng năm của Maker có thể ước tính vào khoảng 73 triệu USD, sau khi trừ thêm 50 triệu USD chi phí hoạt động cố định.

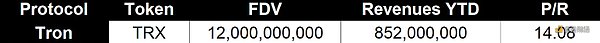

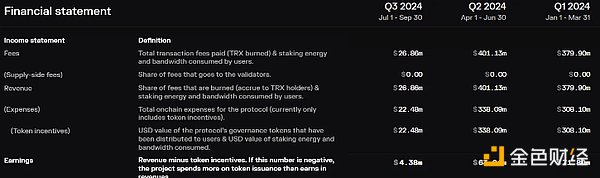

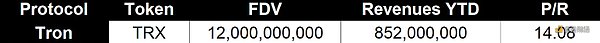

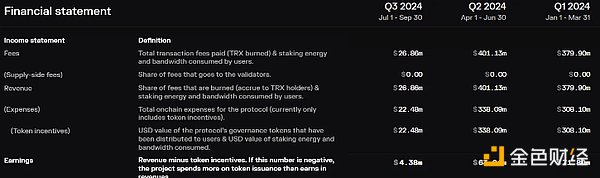

Vị trí thứ hai: Tron

Công cụ tạo doanh thu lớn thứ hai trong Web3 là mạng Tron chuỗi công khai L1. Theo dữ liệu từ TokenTerminal, doanh thu của nó cho đến nay trong năm nay là khoảng 852 triệu USD.

Nguồn: Token Terminal

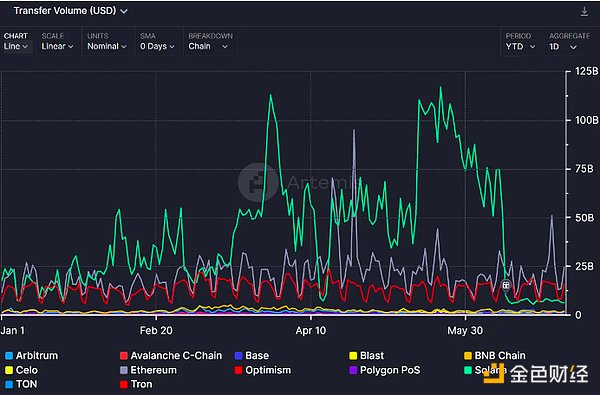

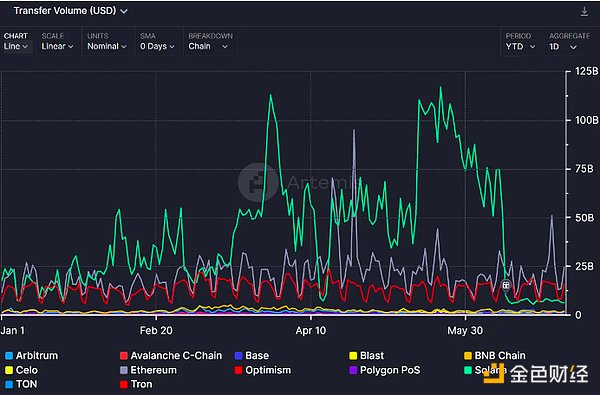

Thành công của Tron phần lớn bắt nguồn từ hoạt động ổn định lớn trên mạng của nó. Trong một cuộc phỏng vấn của Artemis với giám đốc phát triển hệ sinh thái Tron DAO, David Uhryniak, hầu hết dòng stablecoin này đến từ người dùng ở các nền kinh tế đang phát triển như Argentina, Thổ Nhĩ Kỳ và nhiều quốc gia châu Phi khác nhau. Dựa trên biểu đồ bên dưới, chúng ta có thể thấy rằng Tron thường được xếp hạng cùng với Ethereum và Solana về khối lượng chuyển stablecoin cao nhất.

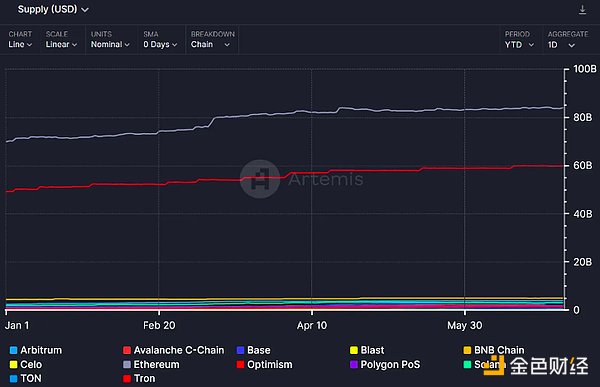

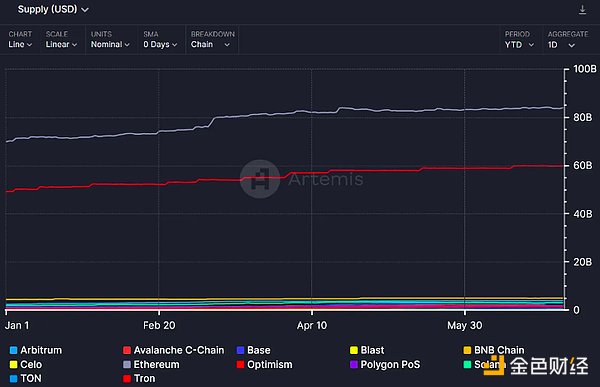

Trường hợp sử dụng chính của Tron với tư cách là một mạng lưới stablecoin cũng được phản ánh qua việc cung cấp 50-60 tỷ stablecoin, chỉ đứng sau Ethereum.

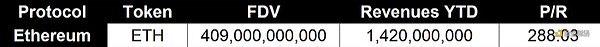

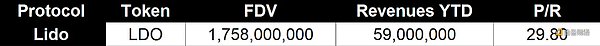

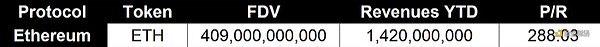

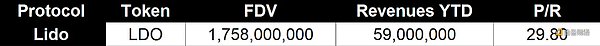

Vị trí đầu tiên: Ethereum

Cuối cùng, chúng ta hãy xem doanh nghiệp có doanh thu cao nhất trong Web3 hiện nay: Ethereum. Trên cơ sở tính đến thời điểm hiện tại, doanh thu của Ethereum là khoảng 1,42 tỷ USD.

Vậy lợi nhuận của Ethereum là bao nhiêu? Khi chúng tôi trừ đi phần thưởng lạm phát trả cho người xác thực PoS khỏi phí giao dịch do người dùng sử dụng mạng chính Ethereum trả, chúng tôi có thể thấy từ biểu đồ bên dưới rằng mạng có lãi trong quý đầu tiên nhưng thua lỗ trong quý thứ hai. Khoản lỗ trong quý thứ hai có thể là do hầu hết hoạt động giao dịch chuyển sang triển khai Ethereum để tận dụng chi phí gas thấp hơn.

Nguồn: Token Terminal

< p> Tuy nhiên, cũng như các L1 khác, khuôn khổ “doanh thu trừ lợi nhuận” được sử dụng để đánh giá lợi nhuận của blockchain làm xáo trộn dòng giá trị thực sự đối với những người đặt cược ETH, vì người dùng có thể kiếm được một số tiền nhất định bằng cách đặt cược vào tỷ lệ lưu thông mạng trên nền tảng đặt cược thanh khoản.

Cho đến nay, 8 con bò sữa hàng đầu năm 2024

Tóm tắt tất cả những điều trên, chúng ta có bảng sau:

Giải thưởng đáng trân trọng: Aave

Trong lĩnh vực cho vay DeFi, Aave chắc chắn đứng đầu danh sách với doanh thu tính đến thời điểm hiện tại là 31 triệu USD. Aave đã dẫn đầu thị trường cho vay trong ba năm qua và hiện chiếm 62% thị phần về các khoản cho vay đang hoạt động.

Bản phát hành chính cuối cùng của Aave là V3 vào tháng 3 năm 2022, giới thiệu sàn giao dịch xuyên chuỗi và thị trường cho vay độc lập và các chức năng khác. Giao thức gần đây đã công bố sự ra mắt sắp tới của V4 vào tháng 5, dự kiến phát hành vào năm 2025. Nâng cấp quan trọng lên V4 là lớp thanh khoản thống nhất, được hỗ trợ bởi CCIP của Chainlink, tổng hợp thanh khoản giữa các chuỗi khác nhau. Các cải tiến khác bao gồm chuỗi riêng Aave, đường cong lãi suất tự động, tài khoản thông minh và công cụ thanh toán bù trừ được cập nhật.

JinseFinance

JinseFinance

Mô hình kinh doanh của Lido về cơ bản gắn liền với Ethereum. Trong lịch sử, trách nhiệm của Lido là khóa ETH đặt cọc trên chuỗi beacon. Với công cụ phái sinh stETH của mình, Lido cho phép những người đặt cược ETH đồng thời kiếm được phần thưởng mạng (tức là phát hành ETH, phí ưu tiên và phần thưởng MEV) bằng cách đặt cược ETH và giải phóng tính thanh khoản kém của vốn đặt cược của họ. Tất cả đã thay đổi cho đến tháng 4 năm 2023 khi bản nâng cấp hard fork Shapella cho phép rút tiền chuỗi Beacon.

Mô hình kinh doanh của Lido về cơ bản gắn liền với Ethereum. Trong lịch sử, trách nhiệm của Lido là khóa ETH đặt cọc trên chuỗi beacon. Với công cụ phái sinh stETH của mình, Lido cho phép những người đặt cược ETH đồng thời kiếm được phần thưởng mạng (tức là phát hành ETH, phí ưu tiên và phần thưởng MEV) bằng cách đặt cược ETH và giải phóng tính thanh khoản kém của vốn đặt cược của họ. Tất cả đã thay đổi cho đến tháng 4 năm 2023 khi bản nâng cấp hard fork Shapella cho phép rút tiền chuỗi Beacon.