流动性再抵押代币如何彻底改变 DeFi

自 2024 年初以来,流动再质押代币锁定的总价值已上涨超过 8,300%。

JinseFinance

JinseFinance

作者:DeSpread Research

去中心化金融 (DeFi) 是一种新的金融形式,旨在通过区块链和智能合约实现无中介的无信任交易,增加缺乏金融基础设施的地区获得金融服务的机会,并通过提高透明度和效率,从而颠复传统金融体系。DeFi 的起源可以追溯到中本聪开发的比特币。

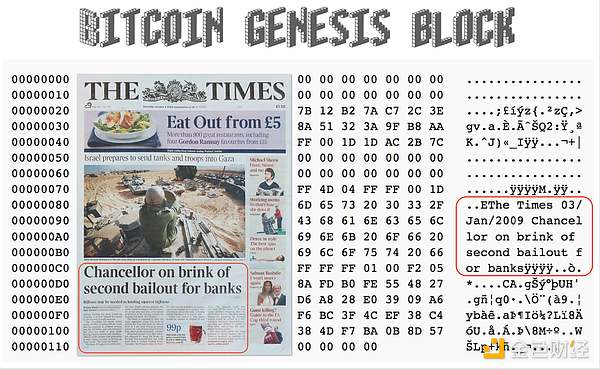

在 2008 年全球金融危机期间,中本聪对接二连三的银行倒闭消息和政府对银行的救助感到不安。他认为过度依赖可信机构、不透明和低效率是中心化金融体系的根本问题。为了解决这问题,中本聪开发了比特币,在去中心化环境中提供价值转移和支付的系统。中本聪在比特币的创世区块中加入了 “泰晤士报,2009 年 1 月 3 日,英国财政大臣濒临第二次救助银行” 的信息,表明比特币要解决的问题以及对去中心化金融的需求。

比特币创世区块和伦敦时报头版,来源:phuzion7 steemit

此后,2015 年以太坊 (Ethereum) 的出现和智能合约的引入催生了一系列 DeFi 协议。直到现在,这些协议无需中介即可提供代币互换和贷款等金融服务,并以围绕中本聪提出的 "去中心化金融" 理念,在持续的进行大规模尝试和研究。这些协议通过类似 “MoneyLego” 的相互组合和连接能力形成了一个庞大的生态系统,并以去中心化的形式实现了比特币无法提供的广泛金融交易,展开了以区块链取代传统金融体系中可信机构的角色的可能性。

然而到目前为止,在 DeFi 市场中快速增长的流动性中,大部分都还是来自于各个协议为流动性提供者提供的收益率,而不是去中心化或金融系统创新所带来的。尤其这些协议以自身的代币经济,通过所谓的 “流动性挖矿 (Yield Farming)” 带给用户各种超越传统金融的激励措施,有效的吸引了许多用户,并在把流动性带入 DeFi 市场发挥了很大作用。

随着用户越来越关注更高的收益率,DeFi 协议的收入模式也从最初的设计在不断演变,从初期以 “提供无中介的金融服务” 的核心价值而设计的收入模式,一路到以能够 “持续提供用户稳定且高收益” 的市场需求而转变。最近甚至出现了一些借用中心化元素的协议,通过以现实世界的资产作为抵押或通过中心化交易所执行交易,将产生收益分配给用户。

在本文中,我们将探讨 DeFi 的各种机制和演变历程,并深度了解这些 DeFi 协议面临的挑战到部分採用中心化元素的过程。

以太坊网络上出现的早期 DeFi 协议侧重于在区块链上实现传统金融体系。因此,早期 DeFi 协议除了利用区块链改变了交易环境,在过程中去除了服务提供商,允许任何人成为流动性提供商之外,在产生收入和结构上与传统金融并无不同。

去中心化交易所 (DEX): 与货币交易所和股票交易所一样,通过交易费产生收入。用户从每次代币交易中收取一定比例的费用,将这笔费用分配给流动性提供者。

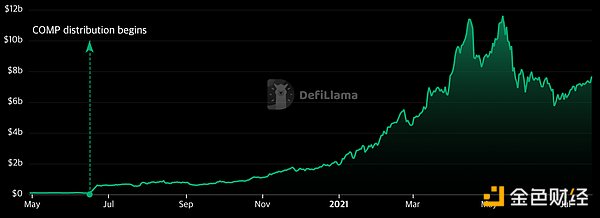

随后,在 2020 年 6 月,最具代表的借贷协议 Compound推出了流动性挖矿 (Liquidity Mining)活动,在比特币减半前后吸引市场上的流动性,通过发行治理代币 $COMP 并将其分配给流动性提供者和借贷者,引起了 Compound 上出现大量流动性和借贷需求。

Compound TVL 变化,来源:Defi Llama

在 Compound 的倡议下,DeFi 协议从原先只是老老实实的向流动性提供者分配协议收入的趋势开始改变,Aave、Uniswap等其他早期 DeFi 项目也开始通过发行自己的代币,来支付协议收益以外的奖励。从此,DeFi 生态系统开始迎来大量的用户和流动性,为整个以太坊网络带来了我们都熟知的 "DeFi Summer"。

流动性挖矿为服务提供商和用户提供了使用服务的强大动力,大大提高了 DeFi 协议的流动性,扩大了用户群。 然而,早期通过流动性挖矿产生的额外收益具有以下几个局限。

发行代币的效用仅限于治理,因此缺乏买入因素。

这些局限使得通过流动性挖矿吸引来的流动性和用户流量难以长期维持,随后的 DeFi 协议试图建立代币经济模型,让他们能够为流动性提供者提供协议收入之外的额外收益,也同时长期的维持引进协议的流动性。许多协议将自身代币的价值与协议的收入挂钩,并为代币持有者提供持续激励,从而提高协议的稳定性和可持续性。

Curve Finance 和 Olympus DAO 就是这方面最好的两个例子。

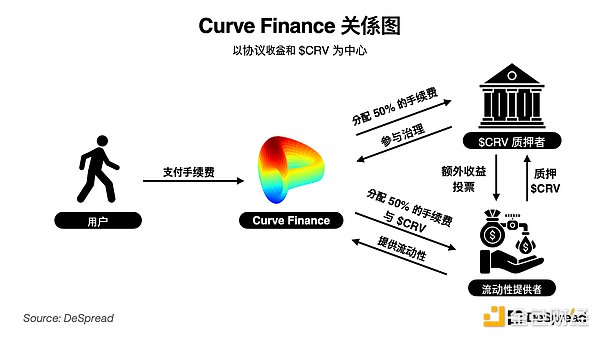

Curve Finance 是一个为稳定币提供低滑点 (Slippage) 交易为特徵的 DEX。Curve 向流动性提供者提供自己的代币 $CRV 以及流动性池中所取的交易费用作为流动性挖矿的奖励。然而,Curve Finance 通过引入 “veTokenomics“ 的系统来提高流动性挖矿的可持续性。

Vetokenomics 的详细介绍

流动性提供者只收取交易费的 50%,他们不会向市场出售从流动性挖矿中获得的 $CRV,而是根据设定的期限 (最长 4 年) 将其存入 Curve Finance,并获得 $veCRV。

Curve Finance 让流动性提供者长时间锁定他们获得的 $CRV 代币,从而减轻抛售压力。此外,通过引入投票功能让特定流动性池可以获得额外奖励,增加了希望为 Curve Finance 提供流动性的项目在市场上购买并持有 $CRV 的需求。

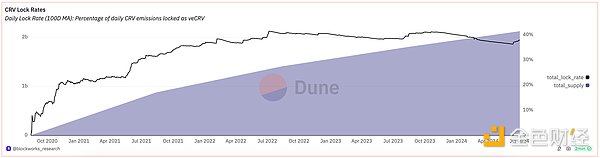

在这些效应的作用下,$CRV 代币的锁定比率迅速增长,在一年半内达到 40%,并一直保持至今。

$CRV 锁定率趋势,来源:@blockworks_research Dune Dashboard

Curve Finance 的这种机制被认为是一种很好的尝试,不仅仅是提供高收益来确保短期内的流动性,也通过将其代币与协议的工作机制紧密结合来追求可持续性,成为后续许多 DeFi 协议的代币经济模式的灵感来源。

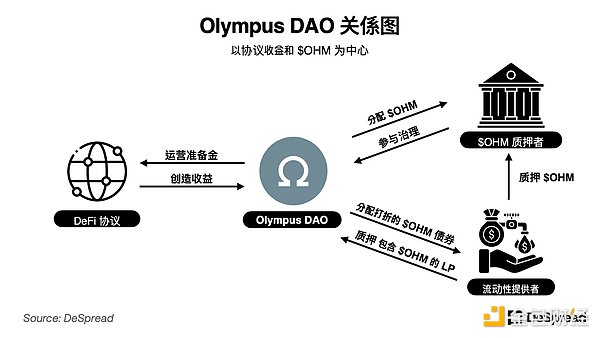

Olympus DAO 是一个以创建链上储备金的代币为目标的协议。Olympus DAO 接收用户的流动性存款以建立和管理储备金,并按照储备金的比例发行自己的协议代币 $OHM。在发行 $OHM 的过程中,Olympus DAO 引入了一种 "债券 (Bonding)" 的独特机制,允许用户存入包含 $OHM 的 LP 代币,并发行与 $OHM 相对应的债券。

代币经济细节

用户可以存入由单一资产(如以太坊、稳定币或 OHM-资产对组成的 LP 代币),并获得折价的 OHM 债券作为回报,Olympus DAO 将通过治理来管理这些资产,从而获得收益。

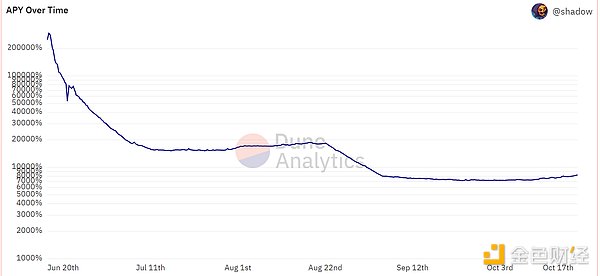

通过上述机制,Olympus DAO 为市场提供充足的 $OHM,同时也直接持有拥有流动性池所有权的 LP 代币,以防止传统流动性提供者为追求短期收益而轻易撤回流动性的问题。在协议早期,涌入了大量的流动性并增加了储备金,在发行更多的 $OHM 来支付给持有者的过程中,年收益率 (APY) 超过 7,000%,并持续了大约六个月的时间。

Olympus DAO 质押 APY, 来源: @shadow Dune Dashboard

这些高额的年利率激励用户继续向 Olympus DAO 的金库存入资产来铸造 $OHM,引发了在 2021 年,许多採用 Olympus DAO 机制的 DeFi 协议相继推出。

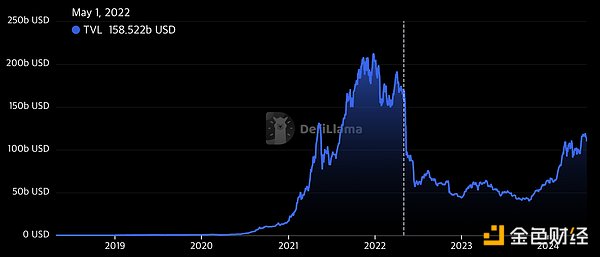

DeFi 协议的崛起使得 DeFi 市场的总 TVL (总锁仓量) 在 2021 年 11 月达到了前所未有的高点。然而,市场随后进入修正阶段,流动性流入逐渐减少,最终在 2022 年 5 月 Terra-Luna 生态系统崩溃,导致熊市全面爆发。这降低了整个市场的流动性,不仅抑制了投资者的情绪,也打击了如 Curve Finance 和 Olympus DAO 等的早期和第二代 DeFi 协议。

整体 DeFi 协议的 TVL 趋势, 来源: Defi Llama

虽然这些协议所采用的代币经济模型在一定程度上克服了自身代币缺乏效用的局限性,但仍然存自身代币的价值会影响流动性提供者的利率的问题,尤其在市场环境不断变化且投资情绪大幅降低的环境下,这些协议的收益都没有办法追上代币持续膨胀的速度,显示出这些协议结构上的局限。

因此,代币价值和协议收入的降低加速了存放在协议中的资产外流,导致恶性循环,使协议难以产生稳定的收入并为用户提供有吸引力的利率。在这种情况下,能够大幅限制自身代币的通货膨胀率,同时以可持续为协议产生收入的 “真实收益 (Real Yield)” DeFi 协议成为了全新的关注焦点。

最着名的真实收益 DeFi 协议之一就是 GMX 协议,一个基于 Arbitrum 和 Avalanche 网络的去中心化永续合约交易所。

GMX 协议有两个代币,分别为 $GLP 和 $GMX,其运行机制如下。

流动性提供者将 $ETH、$BTC、$USDC、$USDT 等资产存入 GMX,则可以获得 $GLP 代币作为提供流动性的证明,而 $GLP 持有者可以获得 GMX 协议所产生的收益的 70%。

GMX 协议没有通过代币通胀提供额外奖励,而是选择将协议产生的部分收入分配给自己的代币持有者。这种方法为购买和持有 $GMX 的用户提供了明确的激励,由此确保代币持有者不会抛售代币获利,也不会在市场低迷时让代币面临通胀贬值的问题。

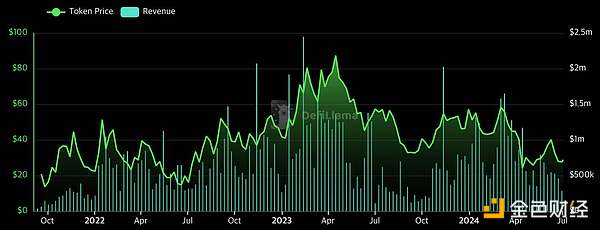

如果我们实际观察 GMX 协议的收入和 $GMX 代币价格的变化,就会发现 $GMX 代币的价值会随着 GMX 协议的收入而涨跌。

GMX 协议收益以及代币价格趋势, 来源: Defi Llama

然而,与传统的协议相比,这种结构将流动性提供者应得的部分费用分配给了治理代币持有者,对流动性提供者有些不利,对于吸引初始流动性来说并不理想。此外,在分配治理代币 $GMX 时,GMX 协议侧重于通过向 Arbitrum 和 Avalanche 的 DeFi 用户进行空投,致力于向潜在用户推广 GMX 协议,而不是利用流动性挖矿活动来快速获得流动性。

尽管如此,GMX 协议目前仍是衍生 DeFi 协议中 TVL 最高的协议,也是在经历 Luna-Terra 之后的熊市,少数维持其 TVL 的平台。

GMX 协议 TVL 趋势, 来源: Defi Llama

与其他 DeFi 协议相比,尽管 GMX 协议的结构对流动性提供者有些不利,GMX 协议因为以下几个原因仍能够有出色的表现。

作为 Arbitrum 网络鼎盛时期出现的永续合约交易所,领先抢占了 Arbitrum 内的流动性和用户流量。

GMX 协议能够基于这些外部因素多少抵消了其结构上的劣势,因此后续的 DeFi 协议很难复制 GMX 协议的结构同时又能吸引流动性和用户。

另一方面,在 DeFi 早期兴起的去中心化交易所 Uniswap正在讨论引入 Fee Switch 机制,将协议收入分配给之前通过流动性挖矿分配的 $UNI 代币的持有者和流动性提供者。由此可以发现 Uniswap 也正在探讨转换为一个真实收益的 DeFi 协议, 然而,这只是因为 Uniswap 身为一个最早期的项目,已经获得了足够的流动性和交易量才有可能实现的。

从 GMX 协议和 Uniswap 的案例可以观察到,要采用真实收益,把协议收入同时分配给流动性提供者和自身代币持有者,应根据协议的成熟度以及其在市场中的地位慎重考虑。在这模型下,如何确保流动性是最重要的挑战,这也是为什么早期项目没有广泛采用的原因。

在熊市持续的情况下,如何通过代币经济吸引有限的流动性,并同时确保协议收益的可持续性,仍是 DeFi 协议面临的最大挑战。

在 2022 年 9 月 ,以太坊通过 The Merge 更新从原先的工作证明 (PoW) 过渡到了权益证明 (PoS) 之后,陆续出现了协助用户参与以太坊质押来分配用户利息的流动性协议。该变化让以太坊的 3% 利息成为最基本的默认利率,迫使新兴的 DeFi 协议必须提高可持续的收益,才有办法吸引流动性并维持协议的环境。

在这种背景下,基于真实世界资产 (Real World Assets,RWA)的协议开始出现。通过将传统金融工具链接到区块链,并在区块链之外的环境下产生收益的这种协议,自然成为了 DeFi 生态系统中可以同时有持续收益的替代方案。

RWA 指的是将任何传统金融工具链接到区块链上的资产,通过现实世界资产的代币化让用户可以在链上的环境使用,而这种连结区块链与传统金融的协议,可通过以下方式获益。

比起传统系统更透明地记录资产所有权和交易历史。

这些优势促使目前出现了一系列广泛的 RWA 案例,包括债券、股票、房地产和无担保信用贷款。当中由美国国债的代币化最受关注,同时满足用户对于稳定价值和收益的需求。

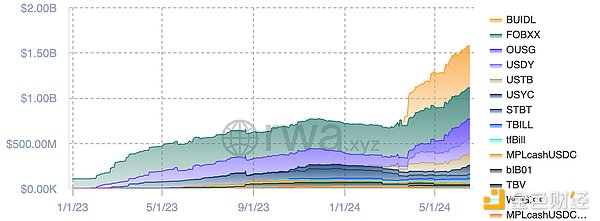

目前,链上约有 15.7 亿美元的代币化国债资产,随着贝莱德 (BlackRock) 和富兰克林邓普顿 (Franklin Templeton) 等全球资产管理公司纷纷涉足这一领域,RWA 已成为 DeFi 市场的一个重要环节。

美国国债代币化工具划分的市值趋势,来源:rwa.xyz

接下来,我们将举例说明采用 RWA 模式为用户提供收益的 DeFi 协议。

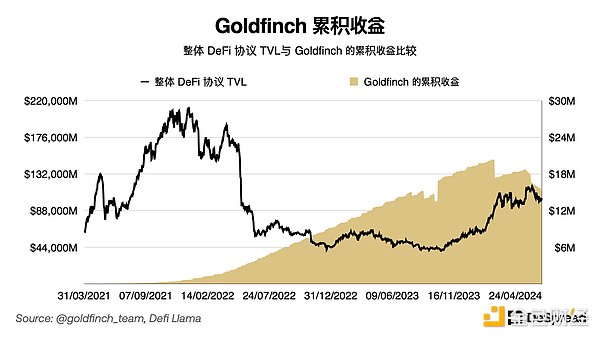

Goldfinch 是一个借贷协议,自 2020 年 7 月以来一直在开创 DeFi 与传统金融产品的融合。该协议基于其专有的信用评分系统,为世界各地的真实企业提供无担保加密货币贷款,而这些借款人主要分布在亚洲、非洲和南美洲等的发展中国家,目前已贷出资金和正在运营的资金总和约为 7,600 万美元。

Goldfinch 有两个不同的贷款池。

初级贷款池 (Junior Pool): 在借款人申请贷款并通过审核后建立。专业投资机构和信用分析师等经过验证的实体在池中存入资金,以借贷给这些借款人。如果发生违约,初级贷款池的资金将优先用于弥补损失。

在完成 KYC 流程后,用户可将 $USDC 存入高级贷款池,以获得 Goldfinch 通过信用抵押借贷产生的收益分成,同时获得 $FIDU 代币作为提供流动性的证明。用户想退出时,只有在高级贷款池中有闲置资金时,才能存入 $FIDU 并获得 $USDC 的返还,如果高级贷款池没有闲置资金,用户仍然可以在 DEX 上卖出 $FIDU 以达到相同的效果。相反的,用户也可以在 DEX 上买入 $FIDU 代币,并在不进行 KYC 的情况下获得 Goldfinch 产生的收益。

上线初期,Goldfinch 通过流动性挖矿分发其治理代币 $GFI,筹集了大量流动性,即使在流动性挖矿活动结束和 Luna-Terra 事件后市场进入低迷的情况下,Goldfinch 仍能从外部来源获得稳定的净收入,为流动性提供者提供约为 8% 的稳定预期利率。

然而,从 2023 年 8 月至今,Goldfinch 已有三次的违约,暴露出信用评估不佳、缺乏最新贷款信息等问题,对于协议的可持续性遭受到质疑。作为回应,流动性提供者开始向市场出售他们的 $FIDU 代币,考虑到协议能够产生的收入,$FIDU 的价格应该上涨,但截至 2024 年 6 月,$FIDU 的价值目前还维持在从 1 美元下降的 0.6 美元。

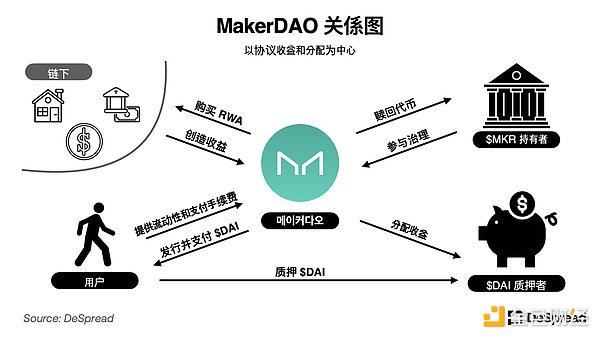

MakerDAO 是以太坊 DeFi 生态系统中较早出现的抵押债务头寸 (CDP, Collateralized Debt Position)协议,旨在发行并向用户提供具有抵押稳定价值的稳定币,以应对加密货币市场的剧烈波动。

用户可以将以太坊等虚拟资产抵押给 MakerDAO 作为抵押品,并获得 $DAI 作为回报。MakerDAO 通过持续监控抵押资产的价值波动,以衡量抵押率,并在抵押率低于一定水平时清算抵押资产,以维持稳定的储备。

MakerDAO 有两种主要的收益模式。

稳定费 (Stability Fee): 由存入抵押品并发行和借出 $DAI 的用户支付的费用。

MakerDAO 有一套激励 $DAI 持有者的机制,将这些费用作为利息支付给将 $DAI 存入 MakerDAO 存款系统 “DSR 合约” 的用户,并使用任何剩余资本购买和燃烧 MakerDAO 的治理代币 $MKR,以激励 $MKR 持有者。

2022 年 5 月,MakerDAO 联合创始人 Rune Christensen 提出了 "Endgame" 计划,表示对 MakerDAO 治理和运营的真正去中心化以及对于 DAI 稳定性的长期愿景。

有关 “Endgame" 的延伸阅读,请参阅 DeSpread 发佈的 Endgame 系列。

Endgame 中所提到,要确保 $DAI 稳定性的关键挑战之一是将目前以 $ETH 为主的抵押资产去做多样化,而 MakerDAO 为此发佈了引入 RWA 作为抵押资产的计画,以实现以下优势。

RWA 具有与加密资产不同的价格波动特性,可实现投资组合多样化。

Endgame 提案通过后,MakerDAO 的关系图如下所示。

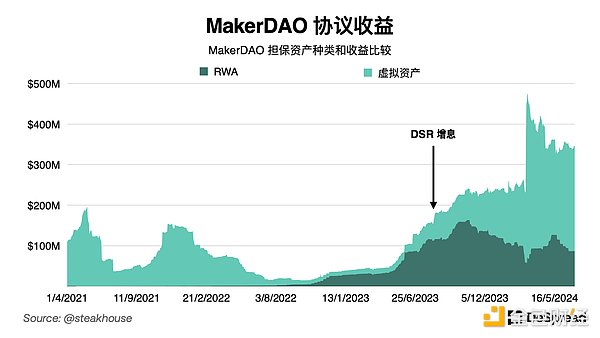

Endgame 提案通过后,MakerDAO 通过引入各种形式的 RWA,包括短期美国国债、房地产支持贷款、代币化房地产和信贷支持资产等等,实现了投资组合的多样化。而由于通过 RWA 的收益是由国债利率和链外借贷利率等外部因素所决定,因此 MakerDAO 通过 RWA 的整合,减少了受加密货币市场波动的影响,同时获得可以得到稳定回报的来源。

也是因为如此,在 2023 年,儘管当整个 DeFi 生态系统经历熊市时,MakerDAO 的 RWA 担保资产能够持续产生稳定的收益,占了协议总收益的 70%。而基于这些收益,MakerDAO 得以将 DSR 的利率从 1%提高并维持在 5%,从而有效支持了对 $DAI 的需求。

通过这种方式,MakerDAO 从以链上资产为担保发行稳定币的协议为开始,通过与现实世界金融接洽,实现了收入来源的多样化,加强了与实体经济的联系。这确保了协议的可持续性和长期增长,使 MakerDAO 成为领先的 RWA 协议,为传统金融与 DeFi 的融合指明了新方向。

2023 年第四季度,由于预期比特币现货 ETF 即将获批,外部的流动性在停滞近两年后开始流入市场。 这促使 DeFi 生态系统摆脱传统的被动管理结构,利用流入的流动性和自身的代币激励机制,来提供更高的利率来引进新的流动性。

但早期项目不同,这些协议并没有进行初期流行的流动性挖矿,则是通过根据积分进行空投的模式,以增加初期吸引流动性的期间与空投之间的间隔,好让团队可以更好地管理自己的代币流通。

也有一些协议采用 “再质押 (Restaking)” 模式迅速的吸引了庞大的流动性,将已经质押给其他协议的代币再次的作为质押资产,以迭加风险并产生额外收入。

虽然加密货币市场在 Luna-Terra 危机后出现了复苏,但由于进入链上环境的门槛高,导致大部分的市场流动性和用户流量都还是集中在 CEX,而不是 DeFi 协议上。

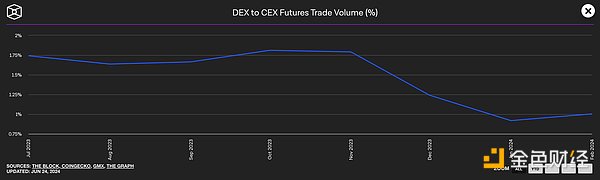

尤其是 CEX 提供用户比较熟悉且简单的交易环境,导致链上永续合约交易所的交易量一度降低至 CEX 期货交易量的 100 分之 1 左右。而这种环境带动了利用 CEX 的交易量和流量来创造额外收入的基差交易 (Basis Trading)模型协议的兴起。

CEX 与 DEX 的期货交易量比较, 来源: The Block

基差交易模式使用用户存入的资产,通过捕捉 CEX 上相同资产的现货•期货或期货之间的价格差异来创建头寸产生收入,并分配给流动性提供者。与直接从传统金融中产生收入的 RWA 模式相比,这些模式的优势在于监管较少,因此可以比较自由地构建协议结构,并采取更积极的市场策略。

过去,Celsius 和 BlockFi 等虚拟资产托管公司也曾利用流动性提供者在 CEX 上沉淀资产的杠杆作用来创造和分配收入,但由于资金管理不透明和过度杠杆化投资,Celsius 在 2022 年市场崩盘后破产,托管公司管理沉淀资产的模式在市场上失去了公信力,逐渐销声匿迹。

因此,近年来出现的基差交易模式的协议,都在努力使协议运作比传统托管机构更加透明,并设置各种装置来补充自己的公信力和稳定性。

接下来,我们将来探讨一些采用基差交易为用户提供收益的协议。

Ethena 是一个发行价值为 1 美元的美元合成资产 $USDe 的协议。Ethena 使用 CEX 期货对冲其抵押资产,以确保抵押比率不会随着抵押资产的价值波动而有所变化,以保持 Delta 中性 (Delta Neutral) 状态,协议可以发行与作为抵押资产等值的美元,而且不受市场波动的影响。

用户在 Ethena 上存入的资产通过场外结算 (OES, Off-Exchange Settlement) 提供商以 $BTC、$ETH、能够获取利息的以太坊 LST 代币和 $USDT 的形式进行分配。随后 Ethena 通过在 CEX 上开立相当于其持有的 $BTC 和 $ETH 现货抵押资产的空头头寸进行套期保值,以保持对于持有资产的 Delta 中性状态。

Ethena 质押资产比例, 来源: Ethena

在抵押 USDe 的过程中,Ethena 可以获得两种回报。

LST 利息: 从以太坊验证奖励中产生的利息,年利率维持在 3% 以上,并会随着以太坊生态系统活动的增加而增加。该收益可以为总现货抵押资产带来每年约 0.4% 的回报。

合约资金费率 (Funding Fee): 持有过热头寸的用户向持有相反头寸的用户支付的费用,用于弥合 CEX 上现货与期货价格之间的差距 (考虑到多头头寸不设上限,与空头头寸相比处于劣势,因此多头用户每 8 小时向空头用户支付 0.01% 为基本的合约资金费率)。目前,以太坊持有的期货空头头寸每年可按未平仓头寸赚取 8% 的费率。

除了将基差交易产生的收入分配给 $USDe 持仓者外,Ethena 也在进行治理代币 $ENA 的第二次空投活动。在此过程中,Ethena 向持有者分配的点数多于 $USDe 质押者,以确保协议收入集中在少数质押者中,使 $USDe 质押的利率在 2024 年 6 月 20 日相当于 17%。

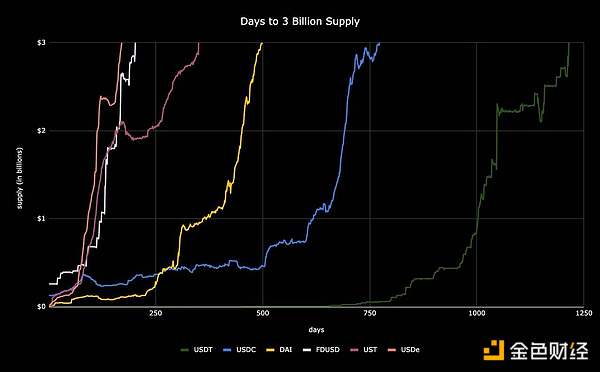

此外,通过宣布在未来将提供 $ENA 质押者更多的空投,减轻 $ENA 的抛售压力,并吸引了初期 $ENA 的流动性。经过这些努力,至今已发行约 36 亿美元的 $USDe,成为最快达到 30 亿美元市值的稳定币。

稳定币达到 30 亿美元市值花费的时间,来源:@leptokurtic_的推特

虽然 Ethena 在快速获得初始流动性方面取得了一定的成功,但从可持续发展的角度来看,面临了以下的局限性。

一旦积分活动结束,对于 Ethena 的需求将会减少,导致质押收入的减少。

来自合约资金费率的利率是可变动的,随市场条件波动,尤其在熊市空头头寸增加的时候会有下降的可能。

目前,将 $ENA 押注到 Ethena 的唯一原因是赚取额外的 $ENA,因此 $ENA 在空投活动后可能会面临巨大的抛售压力。

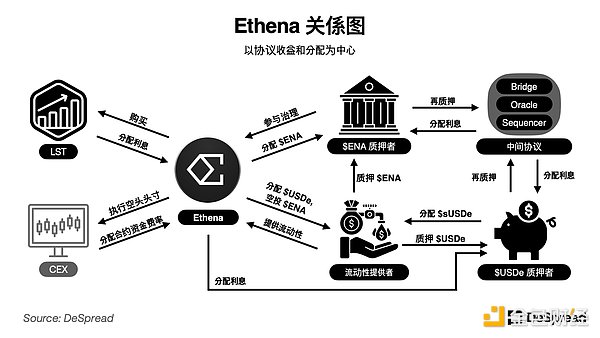

为了防止 $USDe 和 $ENA 流失流动性,最近宣布了与在质押协议 Symbiotic的合作,作为增加两种代币实用性的第一步,通过在需要安全预算的 PoS 中间协议上进行 $USDe 和 $ENA 的在质押,以获得额外收入。

以下是 Ethena 目前的关系。

Ethena 正在改善现有资产托管机构的透明度问题,主要通过公开 OES 提供商的钱包地址,以及发布对于头寸和资产的持有情况的报告证明,以证明资产的稳定性。不仅如此,Ethena 也计划利用 ZK 技术,对通过 OES 提供商持有的所有资产进行实时验证,进一步提高透明度。

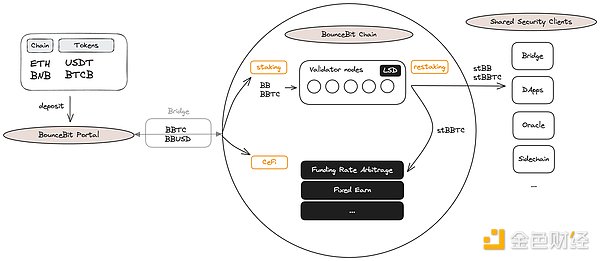

BounceBit 是一个基于 PoS 的 L1 网络,利用用户桥接的资产在集中式交易所 (CEX) 上运行 Delta 中性状态的头寸,藉由产生额外收入。自 2024 年 6 月起,用户可将两种资产从其他网络桥接到 BounceBit,包含 $BTCB 和 $USDT。

用户桥接的资产将通过资产管理实体在 CEX 上进行基差交易,BounceBit 将以 1:1 的比例向用户支付网络上可用的流动托管代币 (Liquid Custody Token) $BBTC 和 $BBUSD 作为质押证明。用户可以使用收到的 $BBTC 与 BounceBit 的原生代币 $BB 进行押注,来协助网路验证工作,而质押的用户将收到证明质押的流动性代币 $stBBTC 和 $stBB,以及以 $BB 支付的利息。

用户还可以通过与 BounceBit 合作的共享安全客户端 (SSC, Shared Security Clients) 上再质押 $stBBTC,从而进一步赚取额外收入,或将其存入 Premium Yield Generation Vault 以获得 BounceBit 基差交易产生的收益。目前,向 SSC 再质押的功能尚未开放,只有通过 Premium Yield Generation Vault 才能获得额外的收益。

BounceBit 用户资金流示意图, 来源: BounceBit Docs

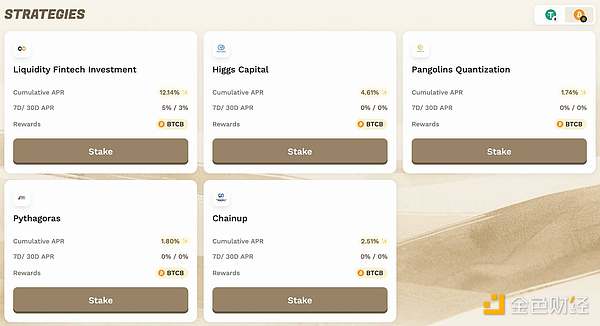

当用户把资产存入 Premium Yield Generation Vault 时,可以从五家与 BounceBit 合作的资产管理机构中选择要从哪一家来收取获利。而这些资产管理机构在 CEX 上利用 BounceBit 桥接的资产时,是使用 MirrorX 功能让在资产没有实际存入 CEX 的情况下执行交易。BounceBit 也同样的会定期发布资产状态报告,以确保桥接资产的稳定性和透明度。

BounceBit Premium Yield Generation Vault 合作机构, 来源: BounceBit

目前,BounceBit 的最高收益率为 16%,其中包括 4% 的网络质押利息和 12% 的 Premium Yield Generation Vault 的收益率,对于以 BTC 为基础资产的商品来说是相当高的。不过,这些收益率的可持续性还有待观察,因为质押利息会随着 $BB 的价格波动而变动,而基础交易的收益率也取决于市场条件。

与 DeFi 生态系统相比,采用这种新兴基差交易模式的协议利用 CEX 的交易量和流动性来产生稳定的收益,来构成协议收益稳定性的关键部分。不仅如此,也可以看出这些协议也通过质押资产的流动化 (以助于在其他协议上的使用)、发行自己的代币等积极的 DeFi 协议的策略,来为用户提供额外的收益。

在本文中,我们探讨了 DeFi 生态系统中收益模型的的演变,同时也了解了通过采用 RWA、基差交易等元素来维持收益以及流动性的协议。考虑到 RWA 和几差交易模型都还处于早期采用阶段,我们可以预计该模式在 DeFi 生态系统中的影响力会越来越大。

虽然 RWA 和基差交易模式借用了中心化的元素,其共同目标是将 DeFi 生态系统之外的资产和流动性引入 DeFi 协议。而在未来 on-ramp 和 off-ramp 解决方案的发展进行了一定的程度以及以跨链互操作性 (Interoperability) 为中心的变化,将会取代这些中心化的因素,提高 DeFi 生态系统用户的便利性,并根据区块链使用量的增加,持续带领出新的 DeFi 协议的创新。

虽然这些中心化的元素在目前的 DeFi 生态系统中佔据主要部分,与中本聪创建比特币来解决传统金融问题有所矛盾,但考虑到现代金融体系是建于资本效率的基础上发展起来的话,可以解释 DeFi 作为一种新的金融会经历这种转变也是很自然的。

随着 DeFi 向中心化发展,我们也将继续看到更重视去中心化原则的协议的出现,例如不与美元挂钩,拥有独立的价格形成系统的稳定币协议 Reflexer。这些协议将与那些引入中心化元素的协议形成互补关系,在 DeFi 生态系统中创造一种平衡。

我们可以期待一个更成熟、更高效的金融体系,也可以拭目以待以 "DeFi" 为代表的区块链金融在未来会如何改变和被定义。

自 2024 年初以来,流动再质押代币锁定的总价值已上涨超过 8,300%。

JinseFinance

JinseFinance减半了全网算力没有下降,意味着什么?本该有大量的机器被淘汰关机,但是并没有,

JinseFinance

JinseFinance新的流动性再质押平台,如Puffer和Ether.Fi,已经吸引了数十亿美元的存款,但它们也引发了一场带有风险的“积分”狂热。

JinseFinance

JinseFinanceBerachain旨在提供高安全性、去中心化和可扩展性,同时利用模因文化和社区的力量来创建一个充满活力的生态系统。

JinseFinance

JinseFinance JinseFinance

JinseFinance详细的验尸和后续步骤

Others

Others一份简单的指导手册,帮助加密货币新手尽快进入 DeFi。在这一集中,我将尽可能通俗易懂地解释流动性和资金池。

Nell

Nell Beincrypto

BeincryptoMicroStrategy创始人兼首席执行官Michael Saylor表示:“本季度,我们看到比特币挖矿的能源效率和可持续性显著改善,这一趋势将继续下去。”

Cointelegraph

Cointelegraph在为Solana生态系统提供流动性方面,风投已经变得至关重要。

Cointelegraph

Cointelegraph