作者:Richard Yuen,Velocity Capital 联创 来源:X,@Richard__Yuen 翻译:善欧巴,金色财经

下游前端应用层将成为链上经济的最大组成部分之一。

很多人呼吁需要更多的应用,但原因是错误的——这并不是关于 VC 试图炒作他们的基础设施项目,也不是关于寻找下一个 100 倍的投机故事。

以下是一些想法,或者说一些随想。

1/ 价值链——上游、中游和下游

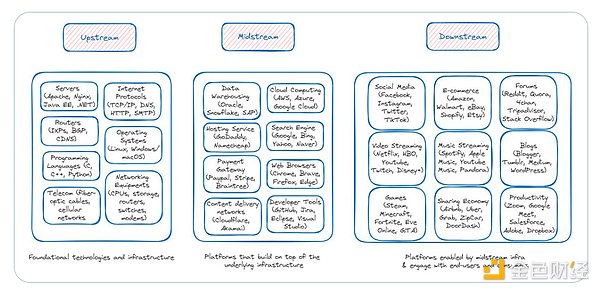

为了帮助理解加密/区块链领域可能如何演变,我们可以借鉴像互联网这样成熟行业的发展方式。

在成熟的互联网行业中,价值链可以分为上游、中游和下游。

上游——支持互联网的基础技术和基础设施;包括硬件、连接性和网络、核心软件和协议等。

中游——在基础设施之上构建的平台;包括数据存储、云计算、托管服务、搜索引擎等。

下游——由中游基础设施支持,并与终端用户和消费者互动的平台;包括社交媒体、流媒体、电子商务、博客、论坛等应用程序。

价值链的上游通常涉及基础技术的发展,并包括中游平台运行的核心协议和软件的开发。中游平台充当关键环节——确保上游基础设施和技术提供商与下游面向消费者的平台之间的兼容性、优化和无缝集成。下游平台是与终端用户互动的主要界面和交付渠道,用户通过这些平台访问和使用所提供的产品和服务。

上游和中游平台提供的基础设施使下游应用能够提供多元化的产品,并通过无尽的迭代来满足终端用户的需求。

上游和中游基础设施通常具有强大的技术护城河,同质化程度高,产品差异化有限,尽管往往被商品化,但由于技术护城河强大,仍能保持较高的利润率(比如亚马逊AWS),有些甚至成为公共产品。

下游应用技术护城河较弱,但产品提供具有明确的价值主张以吸引用户,重点是留住用户并通过强大的网络效应建立护城河,许多公司会横向扩展以提供更广泛的产品,有些公司甚至会在扩展时垂直整合整个价值链。上游和中游平台——B2B-下游应用——B2C

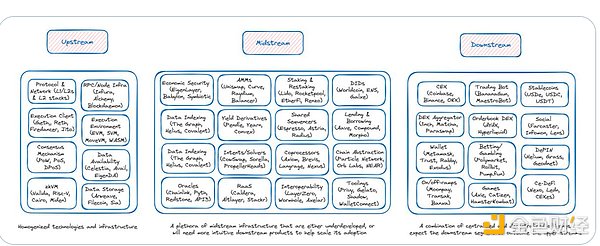

随着区块链/加密行业的演变,我预计价值链最终会形成以下三个主要流派:

上游——支持区块链采纳的基础技术和基础设施;包括协议和网络(L1/L2)、RPC/节点基础设施、执行和共识客户端、执行环境、共识机制、数据存储、zkVM、DA等。

中游——在区块链基础设施之上构建的平台;包括经济安全、AMM、收益衍生品、意图/解决器、预言机、RaaS、质押和再质押、共享排序器、互操作性、DID、借贷市场、链抽象化、数据索引等。

下游——由上游基础设施支持的应用;包括CEX、DEX聚合器、订单簿DEX、交易机器人、游戏、Ce-DeFi、法币与加密货币的转换、钱包、DePIN、社交、赌博/投注、稳定币。

2/ 关键观察/思考:

上游加密基础设施正在变得同质化。基础设施项目基本上构建在相同的标准化机制之上——例如PoS、EVM兼容等。核心服务和功能差异化极小。尽管某些项目可能会提供一定程度的专业化或独特功能,但这些上游玩家提供的整体功能基本相当。

这种上游产品的同质化性质最终会导致价格竞争,因为它们会努力在价格、性能和开发者关系管理等因素上进行差异化(例如区块空间的商品化)。创建品牌和网络效应将比以往任何时候都更加重要,以确保上游玩家在竞争中保持相关性。

上游基础设施如L1/L2s主要承担了大部分零售客户的获取工作,这一现象似乎很奇怪,因为它们的商业模式非常B2B。广泛地向多种下游应用的用户空投数十亿美元似乎非常低效。想象一下,亚马逊AWS花费数十亿美元来帮助其下游客户,如Robinhood吸引零售交易员或Netflix吸引观众——由于不了解产品的细微差别、用户行为/细分、参与度指标等,很难制定合适的用户获取和留存激励策略。因此,数十亿美元最终流失,用于吸引空投农民和短暂的用户,这些用户在激励结束后就会流失。

中游加密基础设施可能会面临同样的命运,变得同质化并最终商品化。对于像Uniswap、Aave和Pendle这样的DeFi“应用”,我有意将它们分类为中游,因为同一子领域的玩家之间差异化有限,而且它们需要直观的下游应用(例如前端聚合器/CeDeFi平台)以提供更好的用户体验和规模化。目前它们提供的用户体验主要迎合了加密原生用户(说实话:对于大多数非原生用户来说,设置和资助热钱包、导航到DeFi应用、选择合适的产品/交易对、选择合适的链、确认交易等都是一个非常痛苦的过程)。

许多中游基础设施仍处于迭代阶段(特别是意图层/解决器网络、协处理器、共享排序、链抽象化)——随着技术的成熟,这一领域将提升下游应用的功能——更快/更便宜/更精确的执行和计算、更好的互操作性、更顺畅的用户体验……

下游加密应用领域远未达到成熟状态。预计下游领域的规模将超过上游领域——类似于我们在成熟行业中看到的市场结构。

下游应用的两大类——中心化和去中心化。中心化应用(CEX、CeDeFi平台、法币与加密货币转换服务)提供了一种更直观的UI/UX,类似于Web2平台,具有最小的上手摩擦,通常符合监管要求,大多数已经找到了某种产品市场契合。去中心化应用则利用并聚合了上游基础设施作为其后盾,同时提供前端接口,带来更顺畅的用户体验,减少用户摩擦。该领域将站在加速区块链技术和加密货币大规模采用的前沿。

垂直整合——看到一个趋势,即已经找到PMF的下游应用开始在整个价值链上进行垂直整合,并横向扩展以提供更广泛的服务。这一现象并非闻所未闻——亚马逊在线书店(下游)建立了自己的物流/履行网络(中游)和基于云的基础设施(上游)以支持其电子商务和其他内部操作,并横向扩展其电子商务产品至每个零售类别。在加密领域——考虑像Binance和Coinbase这样的CEX(下游)推出BNB Chain和Base(上游),激励中游基础设施的集成和构建,并横向扩展以提供更广泛的产品——钱包、质押服务、法币与加密货币的转换、托管等;或者考虑游戏Axie Infinity(下游)推出Ronin Chain(上游),以及所有中游应用/基础设施——Ronin Wallet、Katana(DEX)、Mavis Market(NFT市场)、Ronin启动平台、Mavis ID(DID)、Ronin RPC等。

我预计客户获取的重任将从上游基础设施转回下游应用。这将受到以下因素的推动:1)L1/L2生态系统直接向应用空投,赋予其根据各自的路线图、产品设计和商业模式设计激励计划的自由裁量权;2)风投、L1/L2和零售资本重新评级下游应用,资助该领域的增长。

3/ 价值链中/下游的应用将积累最多的价值

价值创造——上游基础设施通过开创性技术创新、提高底层系统的性能、效率和可靠性来创造价值。中游平台通过将上游技术产品打包成面向开发者的应用、平台或生态系统来解决特定的市场需求,从而创造价值。下游玩家通过利用中游和上游基础设施来增强其产品的可用性、可访问性和个性化,从而创造价值。

当前状态——上游/中游基础设施已经经历了2-3轮技术迭代。技术进步带来的许多价值已经反映在这些领域市值的增长中。创新已经进入平稳期,技术同质化。另一方面,下游应用由于在利用成熟的上游基础设施中创造价值,可能会在这一/下一周期中经历前所未有的增长。

在一个成熟的行业中,下游平台/应用通常获得最多的关注,因为它们本质上是用户互动的唯一接口。用户甚至不会知道(也不关心)这些下游应用所构建的后台堆栈。用户最关心的是这些应用带来的用户体验。

通过强大的网络效应(用户基础)和差异化的产品提供,下游平台能够拥有更高的定价能力,并被赋予更高的估值。

考虑到拥有5000万+日活跃用户的字节跳动(TikTok母公司)创造了1200亿美元的收入,2023年估值为2680亿美元;而它所依赖的Akamai(CDN网络)创造了38亿美元的收入,市值为16亿美元;同样适用于Meta、Netflix、Google等。

价值从通过庞大的付费用户网络变现的下游应用,流向中游,最终流向上游参与者。下游应用的增长最终会促进它们所依赖的上游技术的增长,这种关系是共生的。

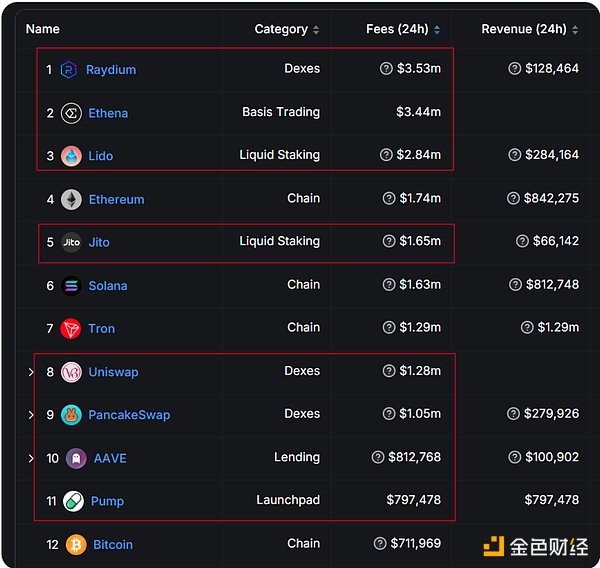

我们已经看到加密应用积累的费用超过了上游基础设施——中游(Raydium、Uniswap、PancakeSwap、Aave、Lido、Jito);下游(Ethena、Pump)。而像Avalanche、Near、Polygon等上游基础设施已经淡出舞台,每天仅产生1万到10万美元的费用。

仅考虑Uniswap与Ethereum的对比:用户在Uniswap上交易10万美元,支付1美元的网络交易费用给Ethereum,但Uniswap却从交易费+MEV利润中赚取了300+美元——显然是哪个层积累了更多的价值。

4/ 盈利最大化的普及

L1/L2s上的下游应用一方面因用户活动而被征收燃气费(L1安全费用和/或L2执行费用),同时也被上游L1/L2s的区块构建者剥削MEV,从而留下了大量资金。

直观地看,为了最大化收入来源,许多下游应用开始探索收回收入生成主权的可能性。

预计下游应用将进一步私有化其订单流,通过垂直整合来构建自己的私有内存池,甚至成为区块构建者。一些应用甚至可能启动自己的应用链,以此作为捕获更多价值的手段。

考虑前端如Banana Gun TG bot——预计支付超过1亿美元给Ethereum构建者和验证者作为优先费用和矿工小费。已经有98%的订单流通过私有内存池。如果Banana Gun进一步扩展垂直整合以运行区块构建以捕获更多价值,也不足为奇。

一些应用选择构建自己的应用链,以针对应用的区块链架构进行优化(吞吐量需求、共识算法、应用特定的数据结构、定制的燃气费和经济激励、主权等),使其能够比通用区块链更有效地扩展。价值捕获也将集中在应用链上,而不是与基础层区块链进行“收入分享”。

预计随着解决器网络(Fastlane Atlas、Semantic Layer、Uniswap V4 hooks)、互操作性和链抽象化基础设施、RaaS和rollup堆栈(OP堆栈、ZK堆栈、Arbitrum Orbit等)的成熟和普及,应用的盈利能力将进一步提高,从而在未来更好地捕获价值。

5/ “前端反转”元趋势

提供流畅用户体验的下游前端应用将站在吸引数百万非加密原生用户的最前沿。像Curve、Aave这样的中游应用和上游基础设施将反而成为执行和结算的后盾。

我特别看好以下前端应用:提供链抽象交易体验且交易执行优化且费用低的交易机器人/钱包内置交易;提供类似Web2交易体验且执行更快/费用更低的订单簿/中央限价订单簿;支付超级应用,提供法币与加密货币转换解决方案+无缝P2P类似Venmo的稳定币转账体验;巧妙结合金融化+资产所有权+AI的社交应用和游戏,以创造能够与Web2应用竞争的体验。

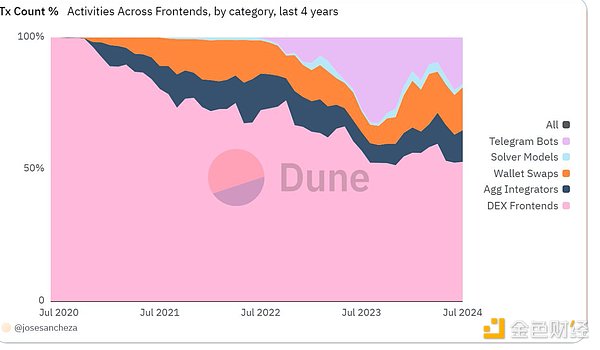

“前端反转”正在发生。

考虑像Jupiter和1inch这样的下游前端,其费用收入已与Uniswap和PancakeSwap相当。或者考虑像TG bot+钱包交易+聚合器这样的前端,已经占据了以太坊上大约50%的所有交易。

下游前端正在蚕食中游后端应用的市场份额。随着这些前端成为与DeFi互动的事实标准,后端应用的市场份额预计将进一步下降。

前端胖应用的反转是不可避免的。

JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance Sanya

Sanya dailyhodl

dailyhodl

Cointelegraph

Cointelegraph Cointelegraph

Cointelegraph Cointelegraph

Cointelegraph Cointelegraph

Cointelegraph