作者:Crypto团子

当利率下降时,钱都去哪了?

老美宣布降息2 码,将原来的基准利率由5.25% ~ 5.5% 区间调降为4.75% ~ 5%,此举大幅提振市场信心,除了美国标普500 指数创新高之外,BTC 也接连突破63000、66000等整数关卡,市场一片欢乐。

FOMO之余,是否真的有资金持续流进市场才是资产能够长期增值的关键,说到底,降息后,资金到底都去了哪?

市场流动性是什么?

简单来说,好的流动性指的是当你买卖此产品,马上会有人与你交易,并且价格波动小,交易体验佳,反之流动性较差则代表交易难度较高,不容易找到买/ 卖家,并且可能导致较大的价格波动,以币圈来说,好的流动性如BTC、ETH 等加密货币,缺乏流动性的则是如NFT 等商品。

对于交易者来说,流动性好坏非常重要,因为较差的流动性将导致成交价格的变动,可能会使交易者蒙受损失,甚至无法成交,故市场流动性是每个交易者都要考虑的因素。

利率与流动性

首先,我们要知道利率对整个银行系统的影响,所谓的升/降息中改变的的是"隔夜拆借的基准利率"。

降息的直接影响: 降低银行间拆借成本/ 降低银行从中央银行借钱的成本

加息的直接影响: 提高银行间拆借成本/ 提高银行从中央银行借钱的成本

这里我们讨论降息部分,降息将导致银行的借贷成本降低,而借贷成本降低将会促使以下行为。

银行更愿意增加贷款,因为可以获得更高的利差

贷款标准可能放宽,更多借款人可以获得贷款

银行可能增加长期资产( 如长期贷款和债券) 的持有( 长期利率受降息影响较小,可保证较高收益 )

银行利息收入可能在短期内被削减

此时银行可能会面临收入降低的风险,而原来低风险资产收益已无法满足银行利用高收益吸引客户的原则,所以需要寻求更高收益的资产,可能会导致资产价格上涨和潜在的泡沫形成。

加密货币市场的流动性观察

由于加密市场是从2009年比特币问世之后才发展起来,以历史来看,因降息而导致加密市场狂欢只有2020 年疫情的降息事件可以参考,我们直接看图表综合参考。

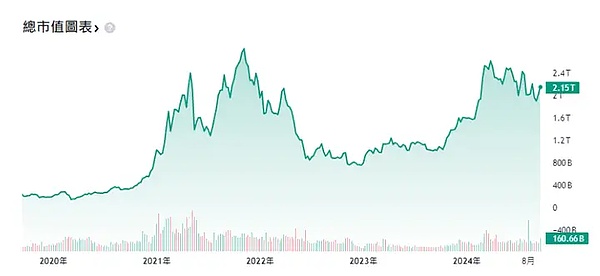

关键指标1 : 加密市场总市值

总市值是我们了解市场流动性的因素之一,可以看到在2020 年降息之后,加密市场市值开始攀升,达到2021 年的3 万亿市值顶峰,不过总市值会因为币价波动而有所偏差。

关键指标2 : 加密市场交易量仍不足过往牛市

交易量也可作为市场流动性指标之一,因为充沛的市场流动性才有办法支撑高额的每日交易量,依目前市场来看,能够达到1000 亿美元每日交易量代表市场拥有良好流动性,降息后当日交易量也因市场回温有所提升,接近千亿美元,目前回落至600 亿美元附近。

关键指标3 : 稳定币( USDT、USDC 等) 发行量接近高点

稳定币的发行量是更为精确的指标,从稳定币发行量可以明确的知道目前加密市场需要多少法币进入市场,并且不会随着币价波动而变动,目前稳定币市值已突破1700 亿美元大关,处于历史高点,说明市场流动性充沛。

虽说上面3个指标可以让我们了解币圈的流动性状况,但是币圈有个独特的地方,就是可投资产太多了,有可能导致流动性分散与割裂,演变成人人有饭吃但人人吃不饱的情况,这部分还需要投资人小心应对。

流动性过剩的影响与风险

上面讲了这么多,好像降息一片美好,最好再加上量化宽松( QE ),除了经济快速发展、企业融资顺利,金融市场更是迎来狂欢,不过事情都是一体两面的,当市场流动性过剩时,有可能产生以下状况。

资产泡沫风险 :

这世界的价值以整体来说是持续增长的,但如果货币增长速度超越了价值增长,那就是泡沫,股神巴菲特说过: 「 价格终将反映价值。 」那代表资产泡沫终将破灭,届时会使多数人资产大幅缩水,甚至血本无归。

通货膨胀风险 :

过剩的流动性将会进一步推动商品价格快速上涨,导致通膨过高,购买力迅速下降,货币系统崩坏,如2000 年的辛巴威与2010 年的委内瑞拉,都是因为错误的经济政策导致市场流动性过剩,最后不得不放弃原货币系统另寻出路。

过度杠杆与金融系统风险 :

当银行有非常多余的资金,可能会导致较低标准的借贷条件,此时容易出现大量企业与个人的杠杆行为,但是当政策转向时,容易出现资金链断裂、信任危机等问题,导致整体金融系统的失衡。

所以,市场流动性也是刚好就好,过多反而导致经济、市场动荡,这点我们投资人也需时刻注意风险。

降息无疑是补充市场流动性的强大措施,然而近些年来因为2008年金融海啸、2020 年疫情等冲击事件,降息以及量化宽松政策似乎朝市场扔出太多钞票,整个市场已经成为钞票海,做为投资人,此时期更需要注意市场中的风险,适时的做出避险决定是我们能持续航行的必要之举,在牌桌上,才会有继续下去的机会。

JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance Olive

Olive Others

Others Coindesk

Coindesk Beincrypto

Beincrypto Beincrypto

Beincrypto Cointelegraph

Cointelegraph Bitcoinist

Bitcoinist Ftftx

Ftftx