作者:Michael Nadeau,Token Terminal Research;翻译:金色财经xiaozou

Arbitrum是建立在以太坊上的第2层区块链。其开发商Offchain Labs于2021年8月31日推出该平台,旨在以更低的费用和更快的吞吐量来改善用户体验。我们喜欢将L2视为“以太坊的宽带”。宽带进入互联网之前,YouTube、游戏流媒体和SaaS业务是没有可能出现的。同样,我们认为L2可以激发以太坊下一代用例——随着生态越来越成熟,将催化一个发展新时代。

本文,我们将带你了解如下内容:

- 问题

- 解决方案

- 商业模式

- 为Arbitrum(及其竞对)带来最大价值的应用

- 潜在市场

- 产品

- 团队、投资人、社区

- 财务状况

- 代币经济学

- 竞争

- 为什么是现在?

- 风险

- 结论

1、问题

以太坊出售区块空间。这就是以太坊提供的产品——但只有这么多。供给对需求缺乏弹性。因此,当需求增加时,以太坊就变得缓慢而昂贵。如果你是一名开发者,试图为自己的新应用寻找合适的产品/市场契合度,这就会是个问题。此外,以太坊缺乏灵活性和可定制性,限制了应用程序开发人员的用例范围。

退后一步来看。在很多方面,以太坊技术栈的发展与互联网的发展十分相似。在早期,如果你想托管一个网站,你必须运行自己的物理服务器。然后,Geocities出现了,它支持开发人员使用共享服务器。随着时间的推移,由于Geocities缺乏灵活性,创新受到了限制。当AWS诞生时,虚拟服务器成为了正确答案。与AWS一起出现的还有电子商务、SaaS业务和社交媒体——所有这些在互联网的早期都是不可能实现的。

2、解决方案

Arbitrum扩大了应用开发人员可用的区块空间供应,同时增强了用户体验——与L1相比,它带来了更大的吞吐量,费用也降低了95%。这对开发者和用户来说是双赢。这是在保持以太坊作为共享结算层的互操作性和安全性的同时完成的,多亏了Arbitrum。

同时,Arbitrum Orbit和Arbitrum AnyTrust等解决方案支持应用开发人员构建可定制的区块链,服务于特定的利基用例。这些L2解决方案与数据可用性网络(如Celestia)结合使用,看起来非常像互联网早期从Geocities(以太坊)到AWS的转变。

总之,像Arbitrum这样的解决方案正在为下一波基于区块链的应用程序奠定基础设施。以太坊生态的“宽带时刻”!

3、商业模式

Arbitrum本质上是以太坊区块空间经销商。不妨想一下你上一次试图通过电子邮件发送一大堆大文档的情形。由于对传输数据量的限制,你可能不得不将文件放入zip文件夹中——在此过程中打包压缩数据。

这就是Arbitrum等L2的工作原理。Arbitrum以低费用处理许多交易,将它们打包,然后在一次交易中将“调用数据”发布到以太坊。

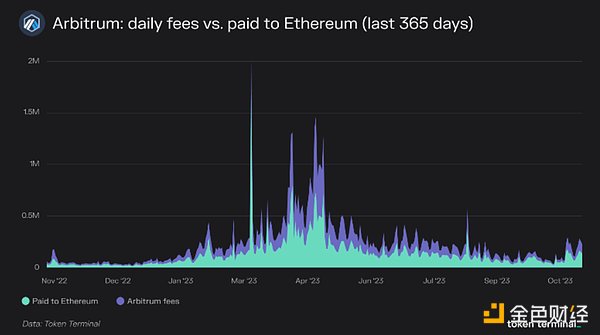

以下是产生的收入(使用Arbitrum的应用程序用户支付的费用)与支付给以太坊验证者的Arbitrum“调用数据”费用的对比情况:

支付给以太坊的365天“calldata”成本:3420万美元

对Arbitrum的净值:1320万美元

毛利率:27.8%

4、哪些应用为Arbitrum带来了价值?

Arbitrum的产品市场契合度在哪里?是DeFi吗?是NFT、游戏、支付、桥?还是别的什么?

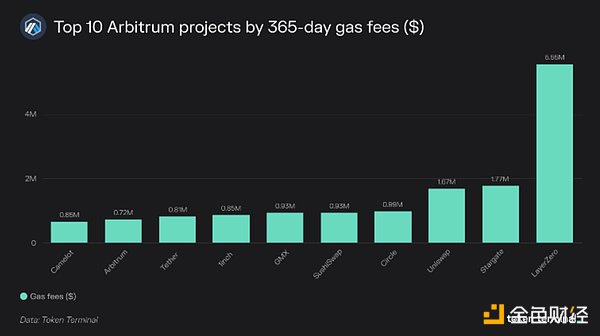

让我们从365天gas费开始,深入了解一下。

如今,桥(Stargate和LayerZero)为Arbitrum带来的gas费最多——这是有道理的,因为用户必须首先将他们的资产从以太坊转移到Arbitrum。除了桥接活动外,DeFi和支付是驱动Arbitrum最多活动的因素。

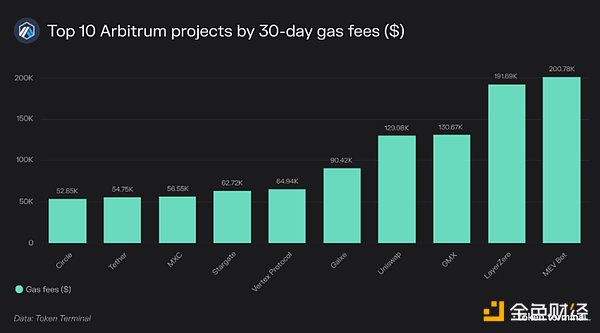

让我们将其与最近30天的趋势进行比较:

“MEV Bot”,即DEX上的一个“高频交易员”,在过去30天里驱动了Arbitrum的大部分活动。价值几乎超过Uniswap和GMX的总和。

从365天交易来看又是什么情况呢?

不出所料,我们看到很多相同的名字。

不出所料,我们看到很多相同的名字。

Arbitrum与L2竞对比较

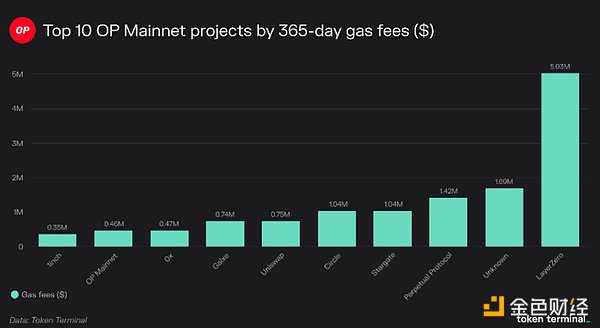

先来看OP Mainnet,第二大TVL L2:

与Arbitrum类似,LayerZero(桥接)去年消耗的gas最多。

OP Mainnet上的大多数活动都是DeFi和支付——Galxe除外——这是一个帮助企业利用链上数据建立客户忠诚度计划的协议。请注意,在主网上仍然有很多“未标记”(unlabeled)合约——我们希望不久的将来能够对它们有更多了解。

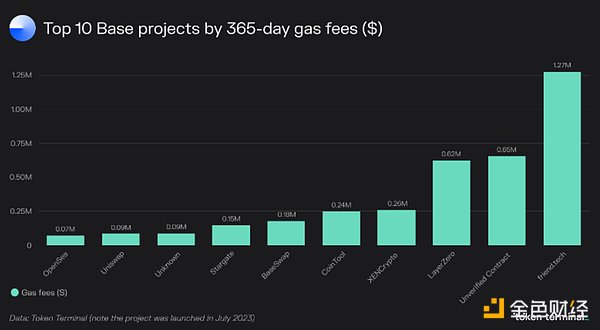

以下是Coinbase最近发布的L2,Base:

Base显示了一些不同之处。刚推出3个月后,就出现了展现最强产品/市场契合度的项目——friend.tech——一个新的web3社交媒体平台,已经产生了超过100万美元的gas费。

[请注意,“未经验证”统指许多尚未标记的链上合约,而非任何单个项目。]

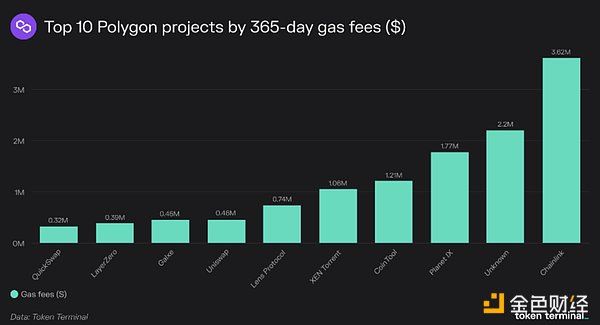

Polygon(侧链,而非“L2 rollup”)。Polygon使用自己的代币来支付用户费用):

很高兴看到Chainlink(web3最大的数据oracle网络)在这里强势亮相。Planet IX是一款加密游戏。CoinTool是一个“在线加密工具箱”。最后,很高兴看到Lens Protocol(社交媒体)上榜。很欣慰看到与Polygon的不同之处。

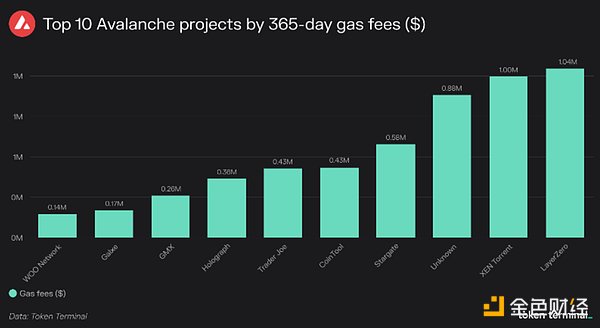

最后,让我们来看一个竞对L1,Avalanche:

Avalanche的大概情况如何?它的前10大项目所带来的gas费比本文列出的随便一个L2项目都要少——而且差距很大。

Arbitrum:前十大项目带来的gas费为1480万美元

Polygon:前十大项目带来的gas费为1220万美元

OP Mainnet:前十大项目带来的gas费为1190万美元

Base:前十大项目带来的gas费为360万美元(年化1440万美元)

Avalanche:前十大项目带来的gas费为530万美元

5、潜在市场

一般来说,到目前为止,有更多的价值(市值和锁定价值)已经累积到基础层网络(L1)。我们认为这种情况将持续下去。未来,更高的回报可能会向“顶部”构建的协议和应用程序积累。请注意:潜在的高回报也意味着风险。

一些粗略的计算:

假设以太坊将在下一个周期达到2万亿美元市值。让我们假设L2共占据以太坊市场价值的10-20%。这将使L2的潜在估值达到2000亿至4000亿美元。鉴于迄今为止我们在加密领域观察到的幂律,其中绝大多数价值可能会涌向几个通用L2。目前,Arbitrum的市值为14亿美元。

再一次。L1的价值更高,但L1上面的层的回报(和风险)可能更高。

看看365天的营收倍数:

从完全稀释角度来看,Arbitrum(和OP Mainnet)的定价似乎是完美的。

从完全稀释角度来看,Arbitrum(和OP Mainnet)的定价似乎是完美的。

以下是从流通市值角度的概览:

突然间,估值看起来合理多了。然而,投资者应该注意,未来两年将有33亿ARB代币被解锁。

为简洁起见,我们在这里只做高层分析。当然,还有许多未知和未被探索的细微差别。我们认为投资者应该问以下几个关键问题:

- 通用L2能否维持28%的利润率?我们认为未来几年利润率将会下降。

- 将来有多少交易会从L1转移到L2?我们认为大多数交易会移至L2,但价值将留在L1(出于安全保证)。

- 市场对结算保证(安全性和去中心化特性,即以太坊)与执行服务(L2)的重视度如何?到目前为止,市场更看重结算而非执行。

- 价值如何累积到代币中?ETH的效用和其代币经济学一样显而易见。今天的L2代币就不好说了。

- L2代币的结构性优势来自哪里?需要使用ETH访问L1和L2上的服务。此外,用户可以锁定代币赚取收益。为什么今天需要持有L2代币?它在未来可以提供何种权利或收益?目前还不清楚。

6、产品

Arbitrum One是主要的rollup链。当我们说“rollup”时,我们指的是继承以太坊安全性(如Arbitrum)的L2,而不是像Polygon这样的侧链。这就是要求最大安全性的DeFi和其他用例的所在之处。

Arbitrum Nova是一个二级网络,重点关注游戏、NFT和社交应用,它们都需要更大的灵活性和吞吐量。由于这些用例本质上较少涉及到金融,因此权衡下来也需要较少的安全性。Nova于1922年8月发布,利用了AnyTrust协议,该协议以数据可用性委员会(DAC)的形式引入了额外的信任假设,该委员会由Reddit、Google Cloud、Consensys、Quick Node和OpenSea等组成。

终于,今年3月,Arbitrum发布了Arbitrum Orbit。Arbitrum Orbit是一款让任何人都可以轻松创建属于自己的区块链(应用链/L3)并自己管理的产品,交易结算到Arbitrum One或Arbitrum Nova(将所有“调用数据”发布到以太坊)。

这其中发生了很多事。对我们来说,关键的收获是,Arbitrum的网络效应正在增长。他们的客户是应用开发者。他们的产品是使开发人员可以轻松构建,同时继承以太坊的网络效应和安全性的基础设施。他们能够吸引的开发者越多,网络效应就会发展得越快、越大。

7、团队、投资人、社区

团队:

Arbitrum诞生于普林斯顿大学,当时Ed Felton教授(他曾在奥巴马的白宫担任副首席技术官)说服了他的一些博士生——Steven Goldfeder和Harry Kalodner来解决以太坊的扩展问题。这一切始于2015年,你可以在YouTube上找到一个视频,视频中首次讨论了这项技术。2018年,一篇研究文章提出了一个更深层的愿景,其后普林斯顿大学授权该团队开发现在被称为Arbitrum的技术。如今,Offchain Labs(Arbitrum的开发商)团队拥有73名员工。Arbitrum基金会目前有62名员工,其任务是支持生态发展。

投资人:

该团队在21年8月融资1.2亿美元,估值为12亿美元。主要投资人有Lightspeed Ventures、Polychain Capital、Pantera Capital和Mark Cuba。该团队在三轮融资中共筹集了1.43亿美元。

社区:

Twitter:88.6万名成员

Reddit:9千名成员

Discord:2.1万名成员

8、财务状况

9、代币经济学

流通供应量:12.75亿

总供应量:100亿(12.75%流通)

代币分配和释放时间表速览:

- Offchain Labs(Arbitrum开发团队):获得26.9%的分配。该团队的代币还没有释放。25%(6.735亿代币)将于2024年3月19日释放,此后按线性时间表释放,直至2027年3月。

- Arbitrum DAO和金库(支持生态增长):获得42.8%的分配。1.058亿代币(3%)已释放。剩余的代币将在2027年3月之前按线性时间表释放。

- 投资者:获得17.5%的分配。首批25%(4.3825亿代币)将在2024年3月19日释放

- 个人用户:获得11.6%的分配。Arbitrum于2023年3月向用户空投了这批供应,构成了今天流通供应量的大部分

- 生态内DAO:获得1.1%的分配,已经分发。

请注意:Arbitrum于2021年8月发布。考虑到其团队和投资者还没有机会变现他们的持仓,我们可以预计清算将在下一个周期发生。超过11亿代币(占供应量的11%)将于2024年3月19日(约5个月后)解锁。剩余的内部代币将在未来3年内按月线性解锁。总的来说,超30%的代币供应将在未来两年内解锁。

10、竞争

我们认为Arbitrum的主要竞争对手是OP Mainnet和Base(两者都是rollup)。为了简单起见,我们将Polygon划为L2阵营,尽管它是一个“侧链”,使用自己的代币来收取gas费——使Polygon与以太坊不太一致。

L2正全力解决以太坊L1的关键挑战:成本和吞吐量。Alt L1也在寻求解决同样的问题——使它们可与L2一较高下。正如我们在数据中所看到的那样,Arbitrum不仅是最强的L2,还在许多重要指标上都超过了Alt L1。

我们认为,Arbitrum的主要竞争优势来自于它与以太坊的一致性,以及其多样化产品套件提供的用例灵活性。但这个市场还很年轻。

在我们看来,获胜的L2/Alt L1将通过巨大的网络效应实现护城河,在未来几年创造一个无需许可创新的飞轮效应。

11、为什么现在?

- 通过Arbitrum Nova和Arbitrum Orbit扩展网络效应(应用链和新的消费用例)。

- EIP4844(扩展):计划在第四季度进行的重大以太坊升级将使L2的费用降低一个数量级。

- 考虑到L2的基本面强劲,但相对于Alt L1而言市值较小,L2有可能在下一周期表现出色。

- 比特币减半将于24年4月发生,历来一直都是开启牛市的开端。

12、风险

- 技术风险。

- 价值获取风险。目前还不清楚未来将如何向代币持有者返还价值,以及ARB代币的结构性优势将来自哪里。

- 竞争风险。L2是一种补充,有商品化的潜力。

- 中心化风险。Arbitrum现在是中心化的。

- 与以太坊的成功绑定。Arbitrum在战略上与以太坊对齐。因此,如果以太坊失败了,Arbitrum也会失败。

13、结论

我们喜欢Arbitrum的原因是:

- 与以太坊对齐。

- 使命驱动的强大团队和社区。

- 构建涵盖当今广泛用例的工具——这可能会导致未来强大的网络效应。

- 在许多重要指标上,它在L2中排名第一。

最大的未知数是让代币捕获价值,以及结构性优势来自哪里。很明显,Arbitrum是加密领域最重要的项目之一。

和以往一样,如果你投资于以太坊技术栈,你需要有一个明确的观点,说明为什么你所选的代币会优于ETH。

那得由你来决定。我们希望通过本文为你提供一个框架,帮助你形成自己的观点。

JinseFinance

JinseFinance

JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance JinseFinance

JinseFinance Max Ng

Max Ng JinseFinance

JinseFinance JinseFinance

JinseFinance Alex

Alex